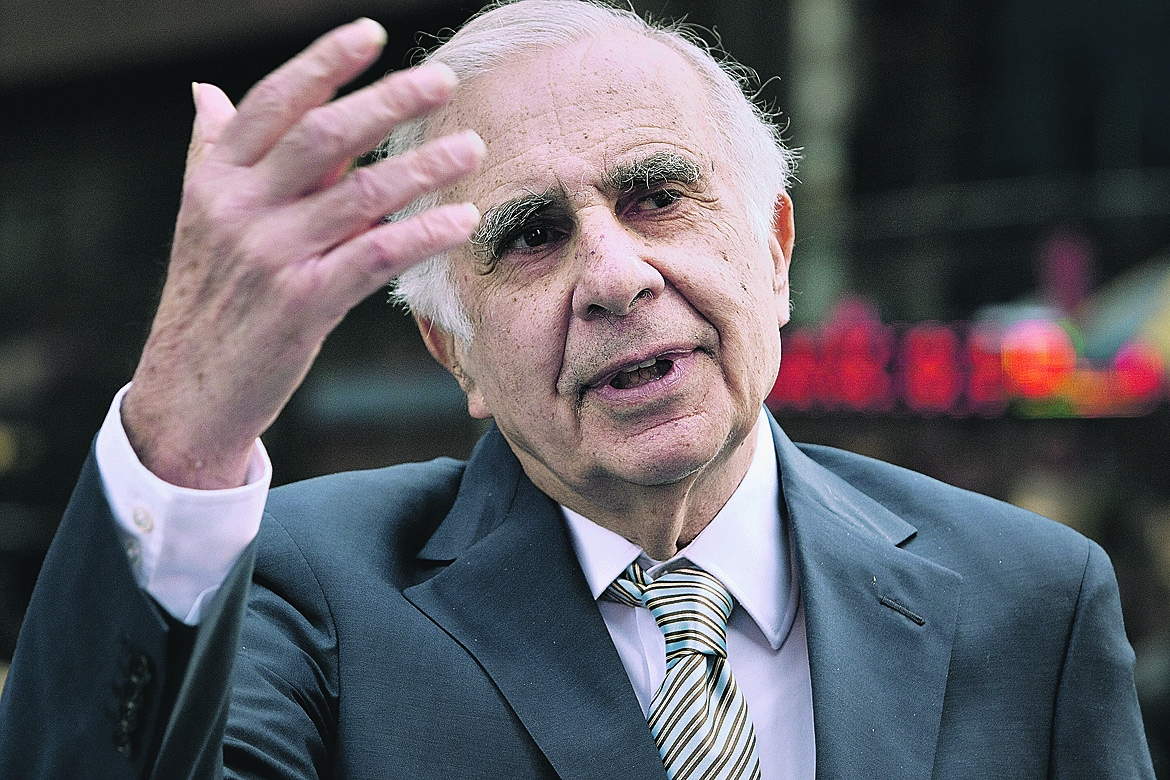

Благородный разбойник Айкан

Карл Айкан — корпоративный рейдер, поставивший на поток захват успешных бизнесов, заявляют уволенные им топ-менеджеры корпораций. Карл Айкан — гуру в сфере корпоративного управления, достойный Нобелевской премии, говорят его почитатели и друзья. 77-летний инвестор на протяжении своей 40-летней карьеры действительно использовал неоднозначные методы работы, но изменившиеся времена превратили захватчика компаний в борца за права акционеров в противостоянии с нерадивыми топ-менеджерами.

Когда в 2011 году Карл Айкан объявил, что его компания перестает работать со средствами сторонних инвесторов, многие подумали, что финансист захотел спокойной жизни. Ведь своими жесткими сделками, которые он проводил еще с 70-х годов, Айкан заработал себе не только репутацию рейдера и «хищника», но и огромное состояние: с 20 млрд долл. он занимает 21-ю строчку рейтинга богатейших американцев журнала Forbes.

Обычно он покупал значительный пакет акций компании и выдвигал своих представителей в совет директоров, чтобы начать выгодные ему изменения, например разделение бизнеса компании (Motorola) или смену ее руководства (Yahoo!). «Особенно хорошо ему удается терроризировать людей и подавлять их защиту», — описывал его стиль другой американский инвестор Уилбур Росс.

Айкан, как правило, покупал бумаги компаний, испытывавших серьезные проблемы. «Я приобретаю совершенно негламурные компании, которые, как правило, не в почете. Лучше даже, чтобы вся отрасль не пользовалась популярностью», — пояснил он в интервью Fortune. В итоге порой даже тень финансиста могла повлиять на котировки: в конце 2011 года акции канадской Research in Motion (Blackberry) выросли на 7% на слухах, что Айкан купил пакет ее бумаг, которые впоследствии не подтвердились.

Полтора года, прошедшие с момента закрытия своих фондов для сторонних инвесторов, показали, что Айкан, несмотря на преклонный возраст, не потерял хватку. По данным компании Activist Insight, в прошлом году он был самым активным инвестором-активистом, навязывающим свою волю корпорациям: добился включения своих представителей в совет директоров пяти компании и нашел себе три новые цели в корпоративном мире.

Изменения последних лет сыграли Айкану на руку. Человек, ставший прообразом неэтичного финансиста Гордона Гекко в фильме Оливера Стоуна «Уолл-стрит», стал считаться одним из самых рьяных борцов за права акционеров. Не то чтобы он поменял методы работы, просто после кризиса акционеры, недовольные работой топ-менеджеров крупных компаний, стали громко выступать против слишком щедрого вознаграждения глав компаний и их методов. Этот процесс уже назвали «весной акционеров».

В этих условиях талант Айкана расцвел еще больше. «Слишком много компаний в нашей стране управляются настолько плохо, что когда кто-то не боится ввязаться в бой и заняться их улучшением, он получает щедрую награду», — заявил он в интервью The Financial Times. За последние три года состояние миллиардера удвоилось, отметил Forbes.

Среди наиболее успешных вложений Айкана последнего времени — приобретение в октябре 2012 года 13,6% акций видеосервиса Netflix, боровшегося в тот момент с последствиями неудачного ребрендинга. Первоначально он намеревался вынудить компанию продаться подороже какой-нибудь крупной компании. Однако акции компании начали расти в цене и к настоящему моменту подорожали уже на 175%. Айкан заработал более 1 млрд долл. «бумажной прибыли» на свои первоначальные вложения, но продавать акции видеосервиса не планирует.

Обид Карл Айкан не прощает. Несколько лет назад он проиграл судебный процесс финансисту Биллу Акману и был вынужден заплатить 9 млн долл. В конце прошлого года Акман объявил производителя пищевых добавок Herbalife «мошеннической пирамидой», чтобы заработать на обвале ее акций. Однако в январе этого года Айкан начал скупать акции Herbalife и заявил, что его компания провела подробное исследование и пришла к выводу, что Herbalife — это «надежный бизнес».

Телеканал CNBC решил свести двух финансистов в прямом эфире, который Айкан превратил в публичную порку своего более молодого конкурента. Он использовал так много жесткой лексики, что телеканал просто не успевал ее «запикивать». Айкан настаивал, что Акман — «плакса», «лжец» и «неудачник», который идет на неоправданные риски, чтобы повысить показатель доходности своего фонда.

Превосходство Айкана в споре подтвердил и фондовый рынок. С начала года Herbalife прибавил около 40% капитализации: «бумажная» прибыль Айкана к концу мая превышала 200 млн долл., а Акман, который в конце прошлого года мог зафиксировать прибыль почти в 500 млн долл., ушел в минус, свидетельствуют подсчеты Business Insider.