Секрет на 42 миллиарда

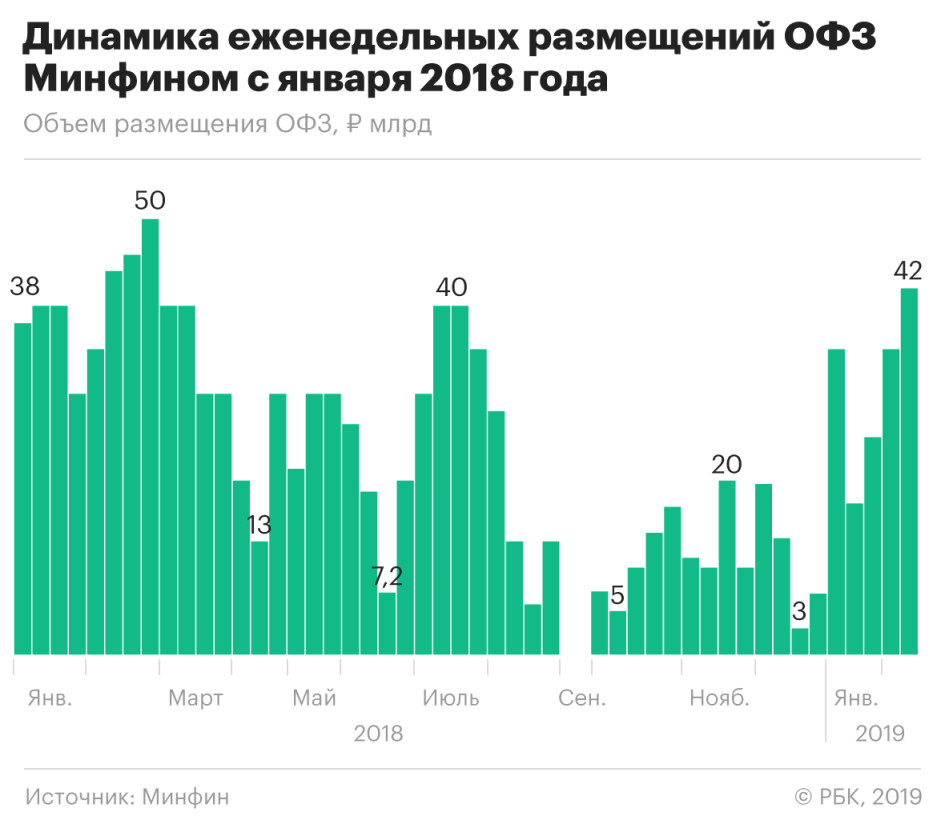

Министерство финансов 13 февраля опробовало новый формат для размещения внутреннего госдолга — облигации федерального займа (ОФЗ) предлагались на двух аукционах без указания планируемого объема заимствований. В итоге за день Минфин занял в общей сложности 42 млрд руб. Больше удавалось разместить почти год назад — 28 февраля 2018 года было продано облигаций на 50 млрд руб.

На первом аукционе министерство разместило пятилетние ОФЗ на 38,1 млрд руб. при спросе 54,3 млрд руб., сообщило ведомство. Бумаги были размещены под доходность 8,11% годовых с небольшой премией к рынку. Второй аукцион, где предлагались десятилетние ОФЗ, оказался не таким успешным — Минфин удовлетворил заявки на 3,9 млрд руб. под доходность 8,37% (+6 б.п. к предыдущему торговому дню) при общем спросе 30,5 млрд руб.

До настоящего момента Минфин, традиционно предлагающий по средам рынку новые бумаги, во вторник объявлял конкретную сумму планировавшихся к размещению выпусков ОФЗ. Но в течение последнего полугода аукционы Минфина часто оказывались провальными. Ведомству не удавалось продать рынку желаемые объемы госбумаг, в том числе из-за выхода нерезидентов из ОФЗ на фоне увеличения санкционных рисков и общего снижения привлекательности активов развивающихся экономик в середине 2018 года.

Чтобы решить эту проблему, Минфин 5 февраля сообщил о намерении изменить политику проведения аукционов и отказаться от раскрытия лимитов планируемого размещения. «По мнению Минфина России, данный подход позволит более гибко реагировать на изменения рыночной конъюнктуры, а также удовлетворять в большем объеме поданные неконкурентные заявки», — поясняли в ведомстве. Число удовлетворенных заявок на каждом аукционе будет зависеть от спроса, а также размера запрашиваемой участниками премии к уровням доходности на рынке, указывали в Минфине.

«В дальнейшем мы планируем продолжить практику проведения аукционов в новом формате. При этом не исключено и проведение аукционов с ограничением объемов предложения. Выбор формата аукционов будет зависеть от конкретной рыночной конъюнктуры и предлагаемых типов ОФЗ», — заявили после публикации материала в пресс-службе Минфина.

Причины успеха

На успешное размещение ОФЗ, по словам аналитика Райффайзенбанка Дениса Порывая, оказало влияние много факторов:

- новый формат аукционов Минфина;

- апгрейд рейтингов России (Moody's повысило рейтинг России до инвестиционного уровня, а S&P подтвердило его инвестуровень);

- стабильный курс рубля;

- возобновившийся аппетит инвесторов к более рисковым активам развивающихся стран на фоне изменения политики ФРС США, которая пересмотрела прежние планы по повышению ставки.

«Отсутствие ориентира по [размещаемому] объему оказало существенное влияние, потому что, когда предлагают большой объем, это отпугивает участников рынка — они понимают, что большой объем не найдет спроса, и поэтому просят премию, а сейчас они не видят, сколько будет предложено бумаг. В итоге отсутствие объема — это неизвестная, которая играет на руку Минфину, а не инвесторам», — поясняет Порывай.

Успех размещения на первом аукционе может быть связан и с выбором комфортной дюрации в пять лет, полагает финансовый аналитик «БКС Премьер» Сергей Дейнека. Размещение десятилетних бумаг всего на 3,9 млрд руб. при спросе 30,5 млрд руб. отражает желание инвесторов получить более существенную премию по доходности в длинных бумагах с учетом того, что в последние дни в новостном поле опять появилась санкционная тема, полагает Дейнека. Минфин, в свою очередь, сохраняет жесткость своей позиции и демонстрирует явную неготовность занимать существенно дороже, резюмирует он.

Делать выводы на основании одного аукциона — занятие неблагодарное, так как уже второй аукцион сегодня получился заметно менее успешным, говорит глава управления рыночных исследований и аналитики Росбанка Юрий Тулинов. Минфину, по его мнению, лишь предстоит выстроить диалог с рынком в новом формате размещений. «По старой схеме, конечно, такого объема ждать не приходилось — Минфин в принципе не предлагал ранее столь существенные объемы в одной бумаге на отдельно взятом аукционе», — подчеркивает аналитик.

На 2019 год Минфин запланировал привлечение 2,4 трлн руб., в том числе на первый квартал — 450 млрд руб. Чтобы выполнить план на квартал, Минфин должен привлекать в среднем 41 млрд руб. в неделю, подсчитывали в «ВТБ Капитале».

Первые аукционы Минфина в январе 2019 года прошли удачно (были полностью размещены три выпуска гособлигаций на 35 млрд руб.), но уже через неделю Минфин опять не смог продать весь объем ОФЗ — покупателей в достаточном количестве не нашлось ни на один из предложенных выпусков. На двух последних аукционах, состоявшихся 6 февраля, Минфин предложил инвесторам семилетние и 15-летние ОФЗ — спрос на бумаги оказался неравномерным. Семилетние ОФЗ были размещены на 20 млрд руб. под 8,09% годовых, и спрос превысил предложение почти втрое, а 15-летний выпуск был размещен впритык — Минфин продал бумаги на 15 млрд руб. при спросе 15,57 млрд руб.

Временная помощь

Вряд ли сейчас можно рассчитывать на стабильность успеха аукционов по размещению ОФЗ в течение всего первого полугодия 2019 года с учетом возвращения санкционной риторики, говорит Сергей Дейнека. Тем более что Минфин не готов давать более высокую премию к рынку и занимать больше, но дороже.

Если Минфин продолжит предоставлять большие объемы, то рынок насытится и спрос участников охладеет, так как они будут понимать, что предложение большое и потенциально безлимитное, а это является сильным препятствием для возможного снижения доходностей, развивает тему Денис Порывай. Поэтому отсутствие информации о плановых объемах — это лишь временная помощь для размещения госдолга, а потом участники адаптируются к этому формату, отмечает он.

Пыл покупателей охладится, согласен Юрий Тулинов. «Когда такой объем спроса удовлетворяется на первичном рынке, на вторичном рынке переварить его тяжело», — говорит эксперт.