«Закручивание условий»: что будет с кредитами в 2023 году

В этой статье:

Что будет с ключевой ставкой ЦБ до конца 2022 года и в 2023 году

Прогнозы Банка России по ключевой ставке на 2022–2024 годы

Совет директоров Банка России 28 октября сохранил ключевую ставку на прежнем уровне — 7,5%, отметив, что решение было принято в условиях значительного усиления неопределенности.

Уровень ключевой ставки непосредственно влияет на уровень ставок по кредитам в банках. Низкая ставка означает, что деньги стоят дешево. При ее снижении уменьшаются и проценты по кредитам, а при росте — наоборот. Однако это не единственный фактор, который влияет на ставки по кредитам.

Согласно среднесрочному прогнозу ЦБ, по базовому сценарию в 2022 году рост цен составит 12–13%, в 2023 году Банк России ожидает снижение темпов инфляции до 5–7% и ее возвращение к целевым 4% в 2024 году.

Регулятор отметил, что инфляцию скорректировали в сторону роста из-за роста тарифов ЖКХ, которые будут внепланово повышены с 1 декабря 2022 года в среднем по стране на 9%.

Банк России считает, что в ближайшие месяцы из-за частичной мобилизации не будет расти потребительский спрос, а вместе с ним и инфляция, однако в будущем мобилизация может стать драйвером раскручивания инфляционной спирали — за счет усиления ограничений на стороне предложения.

ЦБ прогнозирует среднюю ключевую ставку в 2022 году на уровне 10,6%. С учетом того что с 1 января по 30 октября 2022 года средняя ключевая ставка составляла 11,3%, с 31 октября до конца 2022 года ее ожидают в диапазоне 7,4–7,6%. Диапазон ключевой ставки в 2023 году составит 6,5–8,5%, в 2024 году — 6–7%.

Следующее заседание ЦБ по ключевой ставке запланировано на 16 декабря 2022 года.

Прогнозы аналитиков по ключевой ставке до конца 2022 года и в 2023 году

Аналитики, опрошенные «РБК Инвестициями», ожидают сохранения ставки на уровне 7,5% как минимум до конца 2022 года. На 2023 год прогнозы незначительно расходятся: эксперты видят как факторы за ее сохранение на том же уровне, так и за небольшое снижение до 6,5–7%.

Главный аналитик ПСБ Денис Попов: «Мы прогнозируем сохранение ключевой ставки на уровне 7,5% до конца текущего года. В конце первого квартала 2023 года инфляция может опуститься до 4–5% год к году, регулятор может возобновить умеренное снижение ключевой ставки — до 7%».

Дальнейшие решения по ставке, по мнению Попова, будут зависеть от комбинации разнонаправленных факторов — динамики валютных курсов, урожая, скорости восстановления спроса, склонности населения к сбережению и так далее. «В условиях повышенной неопределенности развития событий мы консервативно прогнозируем сохранение ключевой ставки на уровне 7% в течение всего 2023 года», — рассказал главный аналитик ПСБ.

Старший стратег по долговому рынку SberCIB Investment Research Игорь Рапохин: «В нашем базовом сценарии мы видим сохранение ключевой ставки на уровне в 7,5% до конца 2023 года. Это совпадает и с медианным прогнозом ЦБ, опубликованным на последнем заседании».

Он пояснил прогноз тем, что проинфляционные и дезинфляционные риски сейчас выглядят сбалансированными. С одной стороны, Минфин пересмотрел оценки бюджета, изменилась ситуация на рынке труда, на повышенных уровнях остаются инфляционные ожидания населения. С другой стороны, в экономике повысилась склонность к сбережению, ужесточились ценовые и неценовые условия кредитования из-за усиления общего уровня неопределенности и повышения доходности облигаций федерального займа (ОФЗ), добавил Игорь Рапохин.

Экономист по России и СНГ банка «Ренессанс Капитал» Софья Донец: «Мы не ожидаем изменений по процентной ставке до весны 2023 года. Весна будет важным тестовым периодом — резко замедлится годовая инфляция с выходом из базы резкого роста цен прошлого года. Так как годовая инфляция тащит за собой историю предыдущих 11 месяцев, то весной на радарах может появиться цифра 4%, а может быть, уйдет и ниже этой цифры».

В текущих условиях Софья Донец придерживается позиции, что после паузы можно будет увидеть снижение ключевой ставки, но отмечает, что 2023 год находится в зоне большой неопределенности. «Риторика в выступлении Эльвиры Набиуллиной в Госдуме 8 ноября была сбалансированной, но при этом делается очень большой фокус на поддержку кредитования, перестройку экономики, модернизации, поддержку роста. Без кредита это сделать невозможно».

Директор офиса рыночных исследований и стратегии Росбанка Евгений Кошелев: «До конца 2022 года ожидаем ставку на уровне 7,5% годовых. В 2023 году просматривается пространство для снижения ключевой ставки до 6,5% годовых».

Определяющими для уровня ключевой ставки эксперт назвал инфляцию и динамику кредитования: «Инфляцию по итогам 2023 года ожидаем 5–5,5% г/г, рост кредитования — 7–10%, включая розничное кредитование 8–9%, в том числе ипотечное кредитование 6–8%».

Старший управляющий директор рейтингового агентства НКР Александр Проклов: «Мы ожидаем, что Банк России сохранит ключевую ставку на уровне 7,5% и на декабрьском заседании, что будет обусловлено стабилизацией долгосрочных инфляционных ожиданий, несмотря на традиционный для конца года краткосрочный рост цен».

Александр Проклов считает, что в 2023 году, скорее всего, ключевая ставка будет на уровне не ниже текущего, поскольку риски глобальной рецессии , падения цен на углеводороды и сохранения геополитической нестабильности по-прежнему достаточно высоки. «Если в течение года указанные риски будут минимизированы, диапазон возможностей для Банка России расширится и возможность для снижения ставки ниже 7% появится уже в 2023 году», — заключил старший управляющий директор рейтингового агентства НКР.

Старший экономист банка «Открытие» Максим Петроневич: «В 2022 году ключевая ставка будет сохранена на том же уровне, а в 2023 году мы ожидаем дальнейшего снижения ключевой ставки до 6,5% к концу года, если ситуация на финансовых рынках будет оставаться спокойной. Прежде всего снижению будет способствовать существенное замедление инфляции, вызванное отсутствием до середины 2024 года индексации тарифов, а также, вероятно, низкий рост цен на продукты питания», — считает Максим Петроневич.

Мировые цены на продовольствие уже снизились до уровня начала СВО — на 17% по сравнению с пиковыми значениями марта. В рублевом выражении и с поправкой на вывозные пошлины на пшеницу экспортный паритет мировых цен снизился на 7,5% даже относительно уровня начала года и почти на 25% по отношению к уровням середины февраля. Низкой продовольственной инфляции также должен способствовать хороший урожай при ограниченных возможностях его вывоза за рубеж.

Какие ставки по кредитам осенью 2022 года

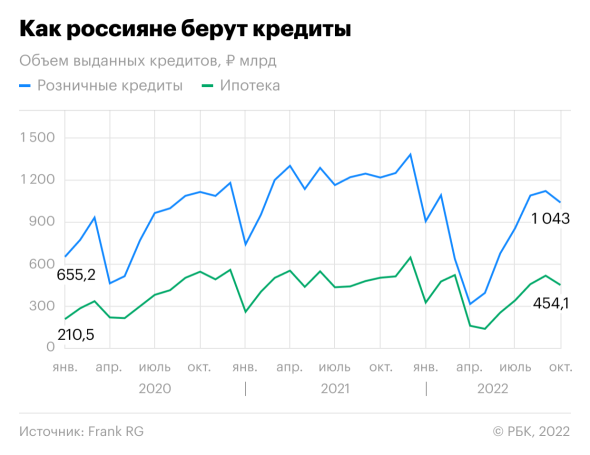

Рост необеспеченного потребительского кредитования в сентябре замедлился до 0,9% после 1,4% в августе, по данным Банка России.

Средневзвешенные процентные ставки по кредитам, предоставленным кредитными организациями физическим лицам в рублях, в сентябре в целом по России были на следующих уровнях:

- до 1 года — 18,35%;

- от 1 года до 3 лет — 16,05%:

- свыше 3 лет — 11,42%.

В конце сентября ставки по кредитам начали снова расти. Эксперты связали повышательный тренд с объявлением частичной мобилизации, а также принятием Госдумой законов о кредитных каникулах для мобилизованных граждан и о списании кредитов погибших мобилизованных.

Согласно данным финансовой платформы «Финуслуги» Мосбиржи, ставки по кредитам в крупных российских банках в сентябре были на уровне 18% годовых, но превысили 20% уже во второй половине октября, вернувшись на июньские уровни.

Индекс кредитов «Финуслуг» рассчитывается на основе данных о полной стоимости кредитов (ПСК) для населения в 20 крупнейших банках по размеру розничного кредитного портфеля. Аналитики учитывают процентные ставки, представленные на официальных сайтах и в тарифных планах финансовых организаций. Учитывается ПСК на разные суммы и сроки.

Средняя ставка по потребительским ссудам в последние две недели в топ-20 банках остается на уровне 20,25% годовых. По данным «Финуслуг» на 10 ноября, самые высокие ставки — у банка «Уралсиб» (27,36%) и Газпромбанка по программе «Кредит наличными» (27,83%).

Средняя ставка по необеспеченным кредитам на любые цели составляет 21,85%. Самую низкую среднюю ставку по беззалоговым кредитам предлагает Газпромбанк — 16,66%.

Средняя ставка по залоговым кредитам остается на уровне 16,93%. По кредитам с залогом минимальная ставка у банка Альфа-Банка — 13,29%.

Что будет со ставками по кредитам до конца 2022 года и в 2023 году

Средняя ставка по необеспеченным потребкредитам на любые цели до конца года будет, вероятнее всего, находиться на уровнях, близких к 20% годовых, считает старший управляющий директор рейтингового агентства НКР Александр Проклов.

Управляющий директор проекта «Финуслуги» Московской биржи Игорь Алутин полагает, что по кредитам рост ставок может продолжиться, хоть и с замедлением темпов. «Выраженной динамики изменения индексов можно ожидать после последующих изменений ключевой ставки», — уточняет Алутин.

Управляющий по анализу банковского и финансового рынков ПСБ Дмитрий Грицкевич рассказал, что до конца 2022 года и в 2023 году не ожидает существенного изменения ставок по потребкредитам от текущих уровней в примерно 18% — это касается кредитов физлицам сроком до одного года.

«По прогнозу, в следующем году экономика продолжит снижение, что будет отражаться на кредитном качестве заемщиков. В этих условиях возможное небольшое снижение ключевой ставки будет компенсировано ростом кредитного риска, в результате чего конечные ставки по кредитам для потребителей останутся примерно на том же уровне», — пояснил Грицкевич.

Александр Проклов в прогнозе по кредитным ставкам на 2023 год уточнил, что они будут зависеть от сценариев развития экономики. «В рамках более консервативного сценария на 2023 год, предполагающего рост глобальной финансовой турбулентности при сохранении геополитической неопределенности, можем увидеть рост ставок по необеспеченным потребкредитам на несколько процентных пунктов, что будет сопровождаться «закручиванием» условий их выдачи. В случае более позитивного развития ситуации, вплоть до снижения ключевой ставки ЦБ, вероятно снижение ставок до 15–17% годовых на фоне заметного роста потребкредитования в целом», — считает Проклов.

Заемщикам с высоким уровнем предельной долговой нагрузки (ПДН) или тем, кто планирует взять необеспеченный кредит на долгий срок, в следующем году сделать это станет сложнее. С 1 января 2023 года Банк России установит ограничения на выдачу кредитов по уровню ПДН и по сроку кредита для банков с универсальной лицензией и микрофинансовых организаций.

Показатель долговой нагрузки (ПДН) — соотношение ежемесячных платежей по кредитам к доходам клиента. Этот показатель рассчитывают при выдаче потребкредитов и займов на сумму выше ₽10 тыс., а также по кредитным картам. Российских кредиторов обязали рассчитывать ПДН с 1 октября 2019 года.

Макропруденциальный лимит — это предельная доля ссуд с определенными характеристиками в общем объеме необеспеченных кредитов или займов, которую кредиторы могут выдать за квартал.

«Цель введения ПДН — не допустить концентрации кредитного риска в одной кредитной организации», — рассказал Дмитрий Грицкевич. Он пояснил, что в рамках макропруденциальных лимитов доля выданных за квартал необеспеченных кредитов с ПДН более 80% не должна превышать 25% для одного банка. Соответственно, если данный норматив в банке будет исчерпан, заемщику с высоким уровнем ПДН придется обращаться в другую кредитную организацию, отметил эксперт.

«Таким образом, введение данного лимита может несколько сузить выбор банков для заемщика, однако не обязательно должно привести к росту ставок», — объяснил Грицкевич.