Российские компании в пандемию стали активно занимать за рубежом

Несмотря на кризис, за полгода они разместили евробонды почти на ту же сумму, что за весь 2019 год

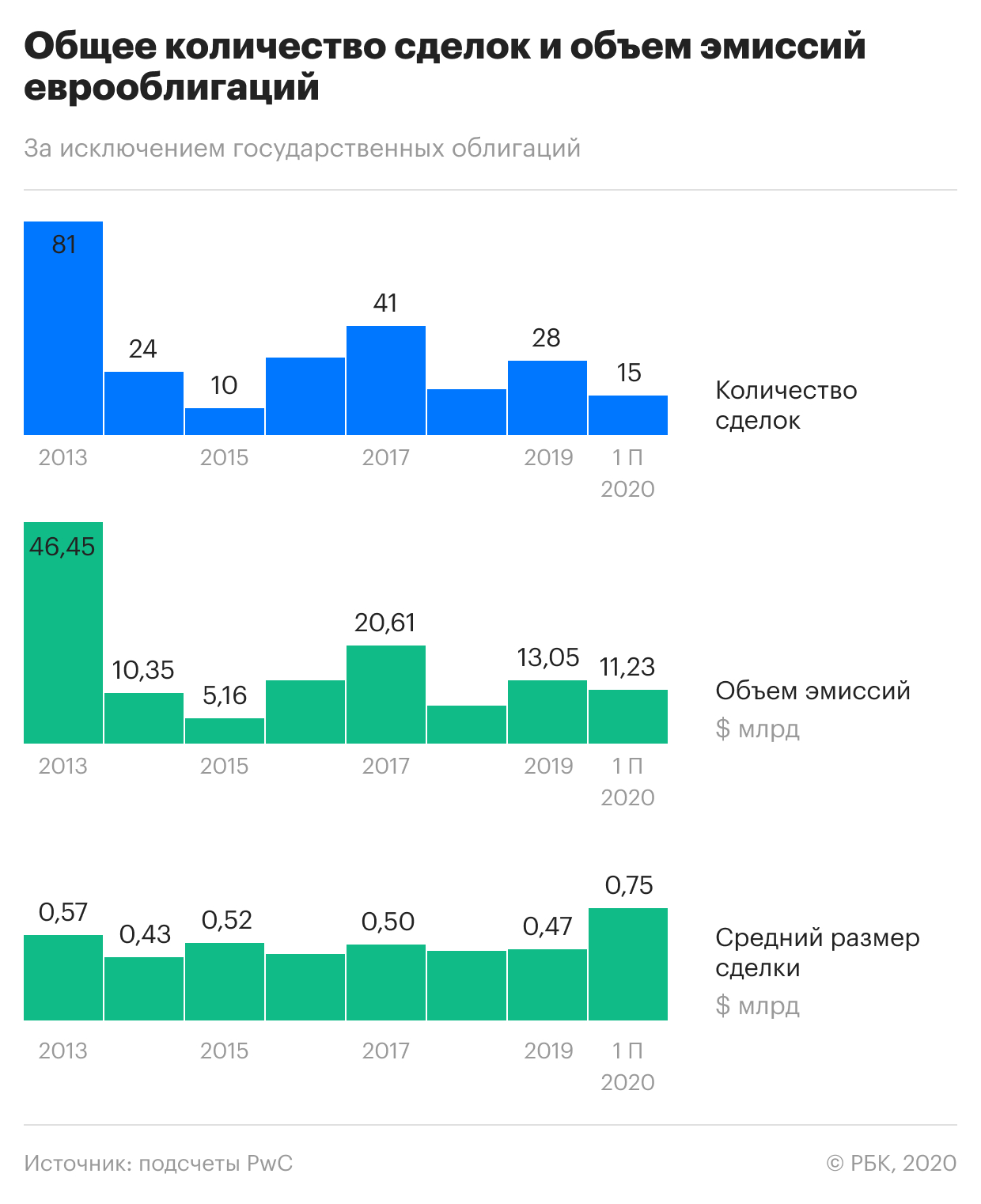

Российские эмитенты в первом полугодии 2020 года заняли за рубежом $11,2 млрд с помощью эмиссии еврооблигаций. Это сравнимо с годовым объемом выпусков в последнее время, следует из обзора рынка, который подготовила международная консалтинговая компания PwC (есть у РБК).

В 2018 году российские эмитенты разместили бонды на $7,8 млрд, проведя 17 сделок, а в 2019-м компании заняли $13 млрд в результате 28 сделок. За шесть месяцев 2020 года инвестбанки организовали 15 сделок по размещению долга российских банков и нефинансовых компаний. По данным ЦБ, общий объем внешнего долга российских банков и нефинансового сектора за первый квартал 2020 года составил $73 млрд и $311 млрд соответственно.

Лучшие результаты за последние годы российский рынок корпоративных евробондов показывал в 2013 и 2017 годах: тогда эмитенты занимали за рубежом $46,5 и $20,6 млрд соответственно.

«После активного первого квартала 2020 года в марте—апреле рынки капитала на короткое время закрылись из-за неопределенности, связанной с COVID-19 и волатильностью цен на нефть», — отмечает руководитель практики по сопровождению сделок на рынках капитала PwC в России, СНГ и странах Центральной и Восточной Европы Рустем Терегулов.

В апреле ситуация начала стабилизироваться: первым после начала кризиса деньги за рубежом привлек «Газпром», выпустив 8 апреля облигации на €1 млрд. Компания размещалась в условиях режима удаленной работы на всех финансовых рынках мира, передал РБК через пресс-службу первый вице-президент Газпромбанка Денис Шулаков.

Всего во втором квартале было успешно закрыто шесть сделок российских компаний, сообщил Терегулов. Кроме «Газпрома», с начала года за рубежом разместились ЛУКОЙЛ, АЛРОСА, «Сибур», ГТЛК, ТМК и «ФосАгро», напоминает Шулаков: по его подсчетам, в первом полугодии 2020 года объем размещений был на 47% больше, чем за тот же период прошлого года.

Что помогает занимать за рубежом

По словам Терегулова, снижение ставок и дополнительная ликвидность от правительств США и Европы повысили спрос на облигации надежных эмитентов. Благоприятные рыночные условия, например, позволили «Сибуру» пробить исторический минимум российского корпоративного рынка (купон составил 2,95% за долларовые пятилетние облигации), отмечает Терегулов. Свой рекорд установил и «Газпром», занявший в июне еще $1 млрд на семь лет под 3%.

Российские эмитенты воспользовались выгодным окном на рынке, чему способствовало резкое снижение процентных ставок в мире на фоне беспрецедентных вливаний ликвидности центральными банками, отметил инвестиционный стратег УК «Арикапитал» Сергей Суверов. Помогла и санкционная передышка: «Спрос на российские евробонды у инвесторов довольно высокий, они привлекательны по соотношению риска и доходности с учетом в целом адекватной долговой нагрузки».

«После введения санкций значительная доля эмитентов не может размещать облигации, и на рынке становится мало имен. В то же время совокупный внешний долг страны меньше резервов, что повышает качество всех заемщиков в глазах иностранцев», — заметил управляющий активами УК «БКС» Андрей Русецкий.

Фундаментально Россия выглядит очень хорошо благодаря низкому долгу и дефициту бюджета, напомнил старший управляющий активами УК «Атон-менеджмент» Константин Глазов. Фиксируется и повышенный спрос от частных клиентов: средства физлиц перетекают на фондовые рынки на фоне снижения ставок по банковским вкладам и введения налога на процентный доход с депозитов.

Российские компании в отличие от западных не почувствовали острых проблем с ликвидностью из-за пандемии, считает Шулаков: «Они вышли на рынок в рамках ранее запланированных программ финансирования или в целях привлечения финансирования на будущие проекты».

Низкие ставки могут остаться надолго

Скорее всего, низкие ставки сохранятся на достаточно длительный срок, полагает Суверов, поскольку финансовая ликвидность в мире останется избыточной в третьем и четвертом кварталах, если, конечно, не возникнут новые санкционные риски для России в случае прихода в Белый дом демократов.

В облигациях развивающихся стран неинвестиционного уровня сохраняется наибольший потенциал снижения спредов и роста котировок, заявил Русецкий: «К примеру, средняя доходность по портфелю с рейтингом ВВ составляет 7–9%, а ожидается уровень в 4,5–5%».

«Неопределенность могут добавлять выборы в США и напряженное развитие отношений между Китаем и США. При этом возможность выйти на рынок у российских компаний, мы полагаем, будет в сентябре—ноябре», — прогнозирует Шулаков.

Впрочем, рекорды по привлечению долга бьют не только российские эмитенты — это общемировой тренд, обращает внимание Глазов. Общий объем выпуска еврооблигаций с начала года превысил $1 трлн, основная активность пришлась на апрель—май и на эмитентов с кредитными рейтингами инвестиционного уровня, а «российские корпоративные заемщики на фоне этих цифр выглядят скромно».