Эксперты назвали потери российских банков от цен на нефть и коронавируса

Их прибыль упадет, а проблемная задолженность клиентов вырастет

Пандемия коронавирусной инфекции COVID-19 и разрыв сделки ОПЕК+ несут существенный риск для роста мировой экономики, пишут аналитики рейтингового агентства «Эксперт РА» в обзоре банковского сектора на 2020 год. Банки столкнутся со снижением прибыли и торможением одного из самых доходных бизнесов — розничного кредитования.

«Два внешних фактора напрямую влияют на экономику России и в конечном итоге приводят к обесценению рубля», — объяснил РБК управляющий директор по рейтингам кредитных институтов «Эксперт РА» Александр Сараев. Из-за этого ухудшится положение корпоративных заемщиков (авиакомпаний, автопроизводителей и дилеров, девелоперов, туристических компаний и компаний нефтяной отрасли, прежде всего второго эшелона), ускорится инфляция.

Располагаемые доходы значительной части населения будут снижаться, и это приведет к росту проблемной задолженности, прежде всего, по необеспеченным потребительским кредитам. «Более защищенными выглядят ипотечные и автокредиты, но и в этих сегментах мы ожидаем снижение качества», — считает эксперт.

Сценарии и предпосылки

Аналитики «Эксперт РА» ожидают расширения принимаемых в мире карантинных мер и, как следствие, нарушения баланса между спросом и предложением на нефтяном рынке. В связи с этим разрыв сделки ОПЕК+, удерживавшей участников картеля от наращивания добычи, является еще одним стресс-фактором, отмечают в агентстве.

«Эксперт РА» считает наиболее вероятным снижение среднегодовой цены на нефть марки Brent до $40–45 за баррель, рост инфляции выше 4%, повышение ключевой ставки на 1–1,5 п.п. до конца 2020 года (сейчас 6%) и замедления российской экономики до околонулевых значений.

Базовый сценарий предполагает возобновление договоренностей между странами ОПЕК+, а кризисный — падение цен на нефть ниже $35 за баррель, взлет инфляции выше 7% и ключевой ставки выше 9%, а также падение российского ВВП больше чем на 1,5%. Все прогнозные значения по банковскому сектору приводятся на основе базового сценария.

Что будет с прибылью банков

Аналитики предполагают, что рентабельность российских кредитных организаций по итогам 2020 года снизится из-за отрицательной переоценки ценных бумаг: по оценке Сараева, их обесценение на 10% для финансового результата банковской системы означает потерю 200 млрд руб. Еще один фактор — рост отчислений в резервы на возможные потери: качество кредитов будет ухудшаться вместе с ослаблением финансового положения заемщиков. Дополнительное давление на рентабельность окажет ожидаемый рост стоимости привлеченных средств (депозитов юридических лиц и населения, кредитов, облигаций и т.д.), который может начаться еще до повышения ключевой ставки ЦБ, так как снизится профицит свободной ликвидности в секторе.

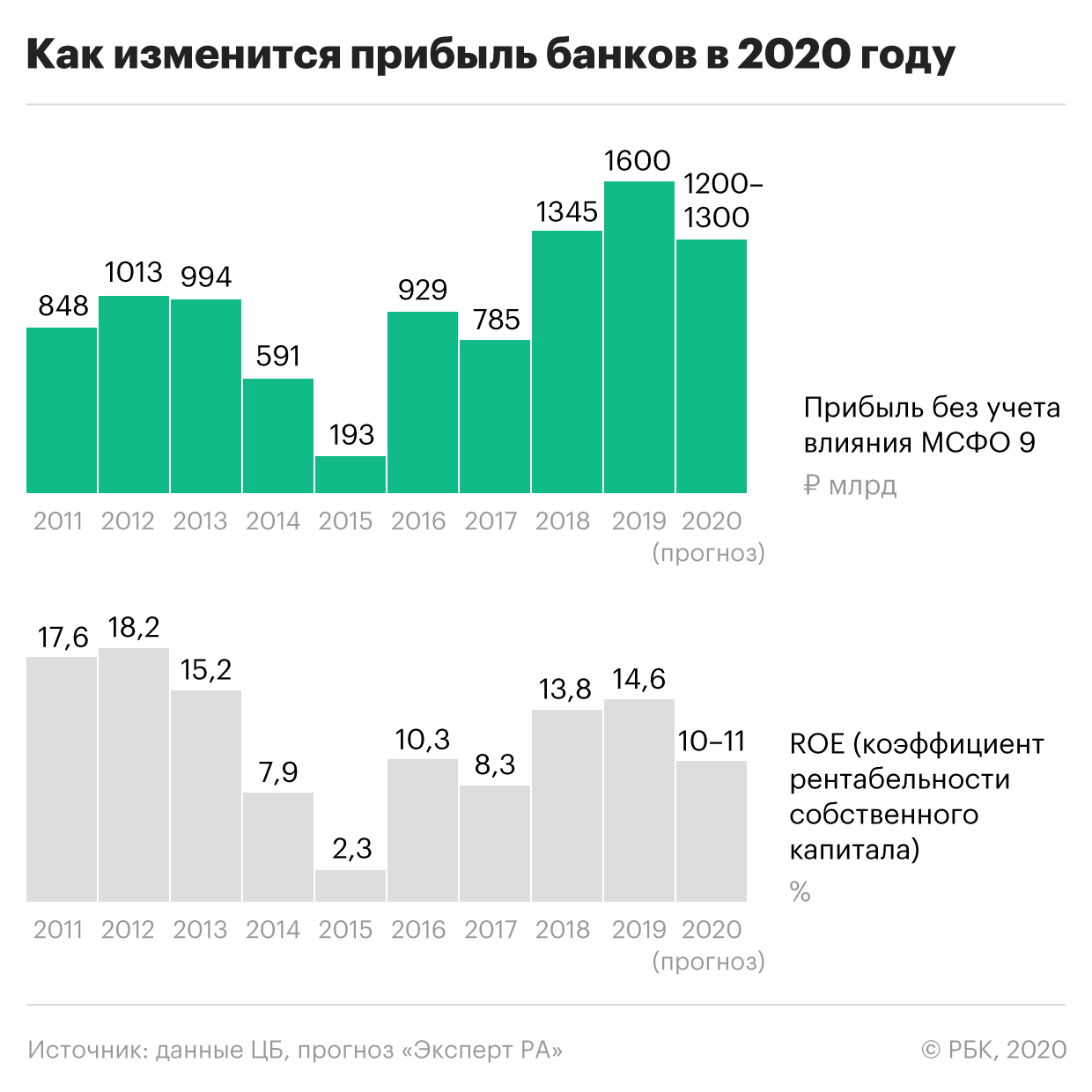

В 2019 году банки заработали рекордные для сектора 1,9 трлн руб., но этот показатель, как объяснили в ЦБ, завышен из-за внедрения в российскую отчетность стандарта МСФО-9. «Эксперт РА» при прогнозировании доналоговой прибыли за 2020 год не учитывает влияние МСФО и получает более скромный результат — 1,6 трлн руб. При умеренном сценарии банки в 2020 году столкнутся с падением доналоговой прибыли на 20–25%, до 1,2–1,3 трлн руб., прогнозируют аналитики. Снизится и доходность на капитал — с 14,6 до 11%. Для сравнения: в 2018 году до вычета налогов банки заработали 1,345 трлн руб.

Предсказывать прибыльность в 2020 году преждевременно, пока не определен ряд факторов: насколько сильно коронавирус ударит по экономике США и Европы, смогут ли Россия и ОПЕК еще раз договориться о сокращении добычи нефти, какие меры поддержки экономики примут ЦБ и правительство, отметил управляющий директор группы рейтингов финансовых институтов АКРА Армен Даллакян. «В любом случае прибыль банков будет сокращаться из-за роста расходов на создание резервов и снижения объемов кредитования», — указал он. Прогноз АКРА — околонулевые темпы роста корпоративного кредитования, темпы роста розничного кредитования на уровне 5–10%.

«Наш первоначальный прогноз на 2020 год предполагал прибыль в размере 1,6 трлн руб. по РСБУ, однако сейчас мы ожидаем существенного снижения прибыли, размер которого будет полностью зависеть от сроков завершения пандемии и продолжительности ценовой войны на рынке нефти», — сообщил РБК старший управляющий директор рейтингового агентства НКР Александр Проклов. Если эти факторы будут действовать продолжительное время, падение прибыли на 20% и более не кажется ему таким уж пессимистическим прогнозом: «Вероятным представляется и достаточно существенное сжатие корпоративного кредитования, поскольку в нынешней ситуации риск-аппетит российских банков, и без того невысокий, дополнительно снизится».

Что произойдет с кредитованием

Помимо перечисленного к падению рентабельности приведет замедление кредитования и снижение чистой процентной маржи с 4,1 до 3,9% из-за роста стоимости фондирования, считает «Эксперт РА».

- Корпоративный сектор. По итогам 2019 года, по оценке агентства, корпоративное кредитование сократилось на 2% (по данным ЦБ, выросло на 1,2%). Агентство при расчетах не учитывает увеличение кредитного портфеля за счет перехода среднего бизнеса в категорию крупного в текущем году (ФНС обновляет реестр субъектов малого и среднего бизнеса каждый август, статистика по его кредитованию обычно ведется отдельно). «В любом случае слабый плюс или минус — это стагнация», — утверждает Сараев. Экономический рост был слабым, а крупный бизнес чаще предпочитал занимать на долговом рынке (эмитенты разместили бондов на 2,64 трлн руб.), пишут эксперты.

- В 2020 году активность компаний при привлечении средств через облигации существенно снизится, но банкам не удастся увеличить портфели, так как помимо сложной ситуации на рынках начнут действовать новые меры регулятора: системно значимым банкам нужно соблюдать надбавки к достаточности капитала, одновременно ужесточатся требования к резервированию кредитов, выданных на сделки M&A. В 2020 году аналитики ожидают снижения портфеля на те же 2%.

- Розница. В 2020 году «Эксперт РА» ждет существенного замедления темпов роста розничного кредитования. На выдачу ипотечных кредитов будут давить рост цен на недвижимость, слабый платежный спрос и введение с 1 июля 2020 года повышенных коэффициентов риска для закредитованных заемщиков (ЦБ обсуждает введения показателя долговой нагрузки для ипотечных заемщиков с прошлого года). Потребительское кредитование замедлится до 10% с нынешних 21% из-за действия показателя долговой нагрузки (введен с 1 октября 2019-го) и ухудшения качества заемщиков. Автокредитование замедлится до 5%.

- МСБ и гарантии. В 2019 году портфель кредитов малому и среднему бизнесу вырос на 24%, но на фоне замедления экономики рост может сократиться до 14% в 2020-м. Гарантийный бизнес банков увеличился в 2019 году на 14%, до 6,4 трлн руб., а комиссионный доход — на 5%. В этом году в «Эксперт РА» ожидают роста портфеля на 10% и снижения темпа прироста доходов до 3%.

Какие меры примут банки

«Банки сейчас будут максимально выходить в кеш. Мы ожидаем, что часть банков могут временно приостанавливать кредитование отдельных сегментов, пока волатильность на рынках не уляжется. В период такой волатильности самая правильная стратегия — это взять паузу и скорректировать кредитную политику», — утверждает Сараев. «Эксперт РА» оценивает устойчивость банковского сектора к предстоящей проверке на прочность как более высокую, нежели в кризисы 2008 и 2014 годов. На поддержку государства могут рассчитывать не только государственные, но и крупнейшие частные банки, говорится в прогнозе.

В долгосрочной перспективе банки ждет изменение структуры доходов. По итогам прошлого года процентный доход перестал быть основным драйвером роста, отмечают аналитики. Чистые процентные доходы (ЧПД) сократились на 1%, зато чистые комиссионные доходы (ЧКД) выросли на 13%, их доля в доходах за четыре последних года увеличилась на 5 п.п., до 26%. Точками дальнейшего роста комиссионных доходов могут быть новые комиссии, например введение платы за обслуживание счета вне зависимости от величины поддерживаемого остатка и оборотов по счету, а также сборы за оказание брокерских услуг.