«Тинькофф» и Росбанк. Чем их объединение важно для клиентов и рынка

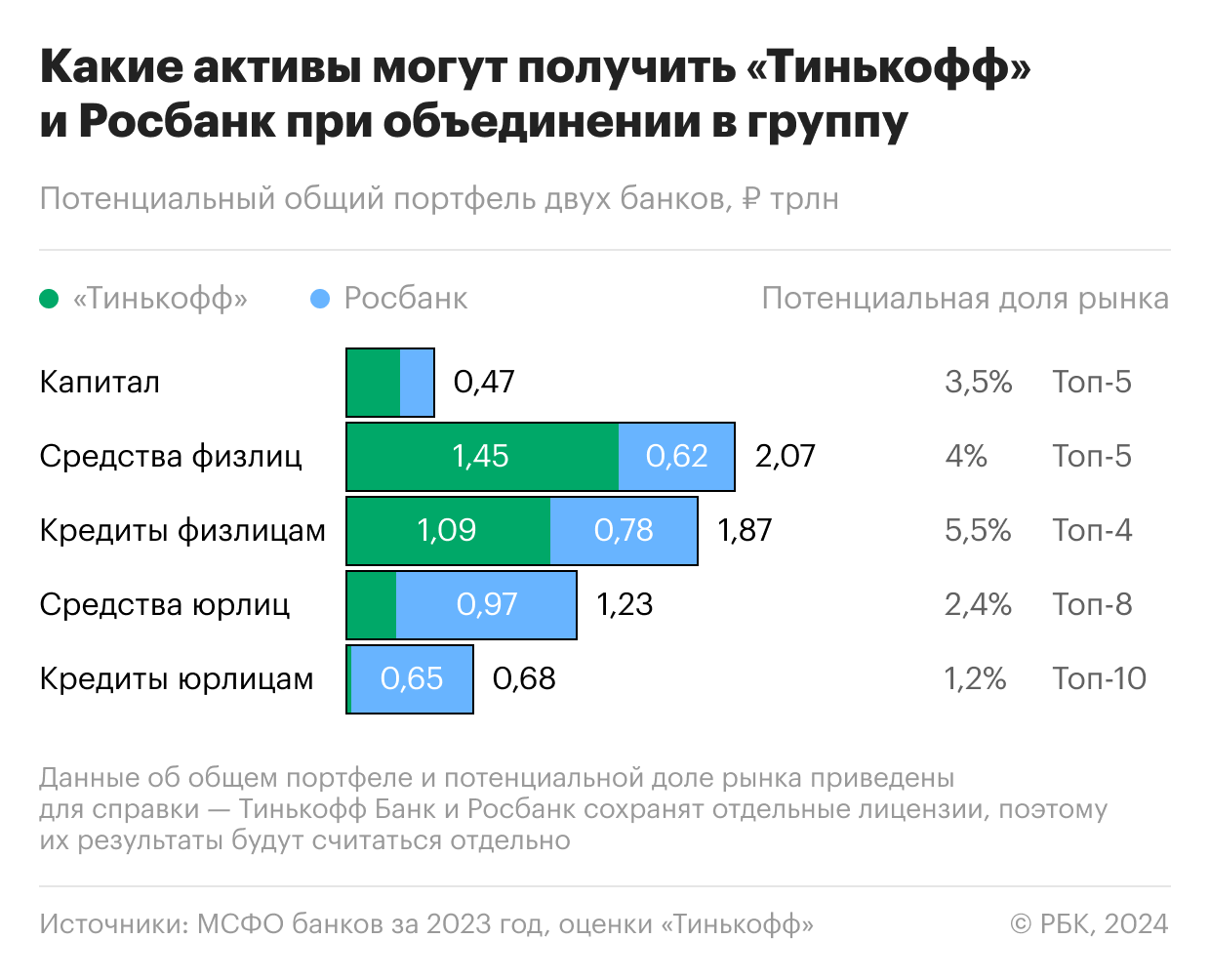

Группа «Тинькофф» в скором времени планирует стать владельцем не только одноименного банка и его экосистемы, но и Росбанка. С одной стороны, объединение двух кредитных организаций могло бы поменять ландшафт российского банковского рынка: новый игрок мог бы стать пятым по размеру в стране с капиталом около 500 млрд руб. В таком случае он бы уступал только Сбербанку, ВТБ, Газпромбанку и Альфа-банку. Пока же Тинькофф Банк по этому показателю находится на 11-м месте по итогам 2023 года, а Росбанк — на 12-м.

С другой стороны, объединение произойдет только на уровне группы, то есть Росбанк станет не частью Тинькофф Банка — он лишь будет контролироваться холдинговой структурой — МКПАО «ТКС Холдинг», которая владеет Тинькофф Банком после переезда в Россию с Кипра, в то время как Росбанк находится напрямую под контролем структур Владимира Потанина (крупнейшего акционера и Тинькофф Банка через ТКС). Оба банка сохранят и свои действующие бренды, и свои лицензии. Еще в 2022 году «Тинькофф» думал над возможностью смены названия, после того как Олег Тиньков выступил с критикой военной операции на Украине, но так и не пошел на этот шаг. Группа «не использует эту сделку как повод для ребрендинга, поскольку имеющийся бренд — очень сильный, он имеет историю и определенную стоимость, в том числе нематериальную», отказываться от него было бы неправильно, говорит инвестиционный стратег УК «Арикапитал» Сергей Суверов.

Сделка нужна, чтобы «выискивать максимальную синергию, которая усиливает наши сильные стороны и усиливает сильные стороны Росбанка», объяснил председатель правления Тинькофф Банка Станислав Близнюк. Она проходит в периметре бизнесов одного миллиардера — Владимира Потанина.

Ему еще в 1990-х принадлежал Росбанк, но в 2008 году его основным владельцем стала французская Societe Generale. В апреле 2022 года, после начала военной операции на Украине и жестких санкций, «Интеррос» Потанина выкупил банк обратно. Вскоре после этого он купил и 35% TCS Group (группа «Тинькофф») у ее основателя Олега Тинькова (признан иноагентом). Потанин — крупнейший миноритарий группы (как и Тиньков ранее), но основная часть ее акций находится в свободном обращении. В феврале она переехала с Кипра в специальный административный район на острове Русском, из-за этого торги акциями «Тинькофф» приостанавливались, они перезапустятся 18 марта. Одновременно с сообщением о сделке ТКС сообщила о планах провести обратный выкуп своих бумаг: он затронет до 19 млн акций, или до 10% текущего уставного капитала.

РБК разбирался, зачем нужна эта сделка и как она может пройти, что от нее ждать клиентам и банковскому рынку.

Как будет выглядеть объединение

«Мы не видим никакой синергии у этих банков и относимся к ним абсолютно по-разному. Для нас «Тинькофф» — это высокотехнологичная финтеховская компания, а Росбанк — это классический, разумно консервативный банк», — говорил в 2022 году Потанин о перспективе объединения двух своих банковских активов. Сегодня он назвал предложение по интеграции «Тинькофф» и Росбанка «перспективным». «Его результатом может стать создание универсальной банковской группы, способной обеспечить клиентам как Росбанка, так и банка «Тинькофф» доступ к уникальному набору финансовых услуг», — заявил Потанин (его слова РБК передал представитель).

По словам Близнюка, основная синергия бизнесов кредитных организаций может возникнуть «от эффектов масштаба».

«У нас была возможность ознакомиться с бизнесом Росбанка — его высококачественная платформа по работе со средним и крупным бизнесом, верхним сегментом розницы и автокредитования значительно дополнит те области, в которых мы только начинаем завоевывать рынок», — описал он преимущества объединения.

Банки сохранят и бренды, и лицензии, но менеджмент «Тинькофф» не дал объяснений, планируется ли какой-либо перевод или передача клиентских баз кредитных организаций. Как следует из презентации «Тинькофф», в первом сейчас обслуживаются 28 млн активных розничных клиентов. База Росбанка — это около 2 млн клиентов-физлиц и порядка 100 тыс. компаний.

Основная цель интеграции — «получение максимальной отдачи от синергии, использование лучших практик и решений обоих банков в интересах миллионов клиентов и десятков тысяч сотрудников», сказал РБК представитель Росбанка. Его название также не будет меняться.

По словам Близнюка, розничный и корпоративный бизнес Росбанка по сути перейдут на технологические решения «Тинькофф» и за счет этого группа получит «избавление от лишних трат на размещение, инвестиции в инфраструктуру и прочее». Предправления Тинькофф Банка также упомянул, что в случае одобрения сделки группа сможет перераспределить часть капитала из текущего бизнеса Росбанка с низкой рентабельностью на более маржинальные направления «Тинькофф».

Формат дальнейшего взаимодействия двух банков внутри одной группы «еще предстоит проработать», признал он, пообещав, что «появится более четкая стратегия». РБК направил запрос в Росбанк.

Какой ожидается формат и ценник сделки

Несмотря на родственность двух банков, сделка будет проходить по рыночным законам, пообещали в «Тинькофф». «ТКС Холдинг» профинансирует ее за счет допэмиссии акций.

В ближайшие дни совет директоров группы намерен объявить о созыве внеочередного собрания акционеров и поставить вопрос на голосование. Параметры допэмиссии, как и ее окончательный формат — размещение новых акций в рынок или закрытое размещение, — пока не определены, как и объем.

«Размер объявленной допэмиссии будет включать в себя как требуемый объем для финансирования этой сделки, так и некий резерв под реализацию преимущественного права текущего акционера», — пояснил вице-президент Тинькофф Банка Сергей Пирогов. Он подчеркнул, что Росбанк как актив, присоединяемый к группе, будет оценен «исходя из принятых на рынке рыночных мультипликаторов для финансового сектора и независимой оценки». Возможные ориентиры он не обозначил, но подчеркнул, что это будет неденежная сделка.

По состоянию на 18:00 мск 14 марта рыночная капитализация Росбанка, чьи акции торгуются на Мосбирже, составляет около 200 млрд руб., а «ТКС Холдинга» — 458 млрд руб., но по состоянию на 15 февраля, до приостановки торгов из-за редомициляции TCS Group. Капитал Росбанка на 1 февраля — 233,9 млрд руб., Тинькофф Банка — 242,8 млрд руб. При продаже структурам Потанина весной 2022 года Росбанк был оценен в 0,2–0,3 капитала (40–60 млрд руб.).

«Сейчас оценка может составить 0,5–0,7 от капитала. Основное условие для верхней границы — достижение ROE (рентабельность капитала. — РБК) — 20% для Росбанка в долгосрочном периоде», — говорит независимый аналитик Андрей Бархота. По итогам 2023 года его ROE составляла 13 против 2% в 2022-м. Суверов считает, что Росбанк может быть оценен в 1–1,2 капитала.

Топ-менеджмент Тинькофф Банка ожидает, что голосование акционеров по сделке состоится в мае, а «самое интересное» — включение Росбанка в группу и разработка стратегии ведения бизнеса двух банков — начнется осенью 2024 года.

Каковы перспективы объединения по версии экспертов

Хотя бизнес-модели двух банков диаметрально противоположны, логика в объединении есть, считает Бархота. По его словам, собственник обеих кредитных организаций Владимир Потанин за счет сделки сможет улучшить управление банковскими активами «через единую команду топ-менеджеров». Свой пост в январе уже покинула Наталья Воеводина, занимавшая должность председателя правления Росбанка с осени 2022 года.

Сделка запустит «интенсивный обмен лучшими практиками между банками, а также активизацию кросс-продаж новым для каждого из банков клиентам», считает старший директор по банковским рейтингам агентства «Эксперт РА» Владимир Тетерин.

«Логично будет, если в той или иной мере начнется процесс оптимизации функций внутри группы и численности персонала. При этом на данный момент не идет речи о том, что Росбанк перестанет существовать как юридическое лицо, поэтому на текущем этапе масштабных сокращений, равно как и «переброски» клиентской базы на Тинькофф Банк, не ожидается», — добавляет он. Представитель Росбанка сказал РБК, что «всем сотрудникам, заинтересованным в развитии в объединенной группе, будет предоставлена возможность проявить себя».

«Создается достаточно большая универсальная группа, которая сочетает технологичный и розничный бизнес с классическим банкингом. Это позволит оптимизировать расходы, но основной риск — что интеграция может пройти не так гладко, потому что корпоративная культура банков сильно отличается. Не думаю, что это приведет к закрытию каких-то отдельных направлений бизнеса Росбанка, но, скорее всего, будет более четкий фокус на более маржинальных направлениях, а также на комиссионных доходах, чтобы повысить ROE Росбанка», — рассуждает Суверов.

Переход в одну группу может позволить сократить операционные издержки двух структур на 25–35%, полагает Бархота. Он также считает, что у «Тинькофф» есть интерес не только в налаживании кросс-продаж финансовых продуктов, но и в поддержке своей бизнес-модели, ориентированной на розницу, требующей больше капитала в условиях ужесточения регулирования со стороны ЦБ. «По прогнозам, [в 2024 году] темпы роста розничного кредитования могут оказаться вдвое ниже темпов роста корпоративного кредитования. <...> Перед акционерами-миноритариями будет стоять основополагающий вопрос: пик финансовой формы «Тинькофф» уже пройден или еще нет?» — резюмирует Бархота.

«У Росбанка в отличие от Тинькофф Банка развита сеть отделений, а у Тинькофф Банка одна из сильнейших IT и экосистем среди российских банков. С учетом синергического эффекта можно ожидать значительного наращивания масштабов бизнеса уже в течение года после завершения интеграции. В результате по РСБУ группа может стать вторым по сумме активов частным банком в России (после «Альфы») и обойти по активам РСХБ, который по состоянию на 1 февраля занимает пятую строчку в ренкинге банков», — рассуждает директор группы рейтингов финансовых институтов агентства НКР Егор Лопатин.

«Тинькофф» и Росбанк могут стать одним из банковских монстров, конкурировать если не со «Сбером», то с Альфа-банком, но существенно отъедать долю других банков они вряд ли смогут. Кардинального изменения расстановки сил в секторе ждать не стоит», — заключает Суверов.