Мастер-класс от SberCIB: как аналитики прогнозируют индекс Мосбиржи

В прошлом году российский рынок акций показал самый значительный рост с 2005 года после экстремальных потерь в 2022 году. Индекс Мосбиржи вырос на 44%, до 3100 пунктов, а его полная доходность с учетом дивидендов составила 54% благодаря эффекту низкой базы, снижению рисков и ослаблению рубля.

В период высоких ставок в первой половине 2024 года фонды денежного рынка, депозиты и облигации сохранят привлекательность для инвесторов. Кроме того, возможное повышение доходностей по долговым инструментам и избыточное предложение акций после редомициляции квазироссийских компаний может привести к коррекции на рынке акций.

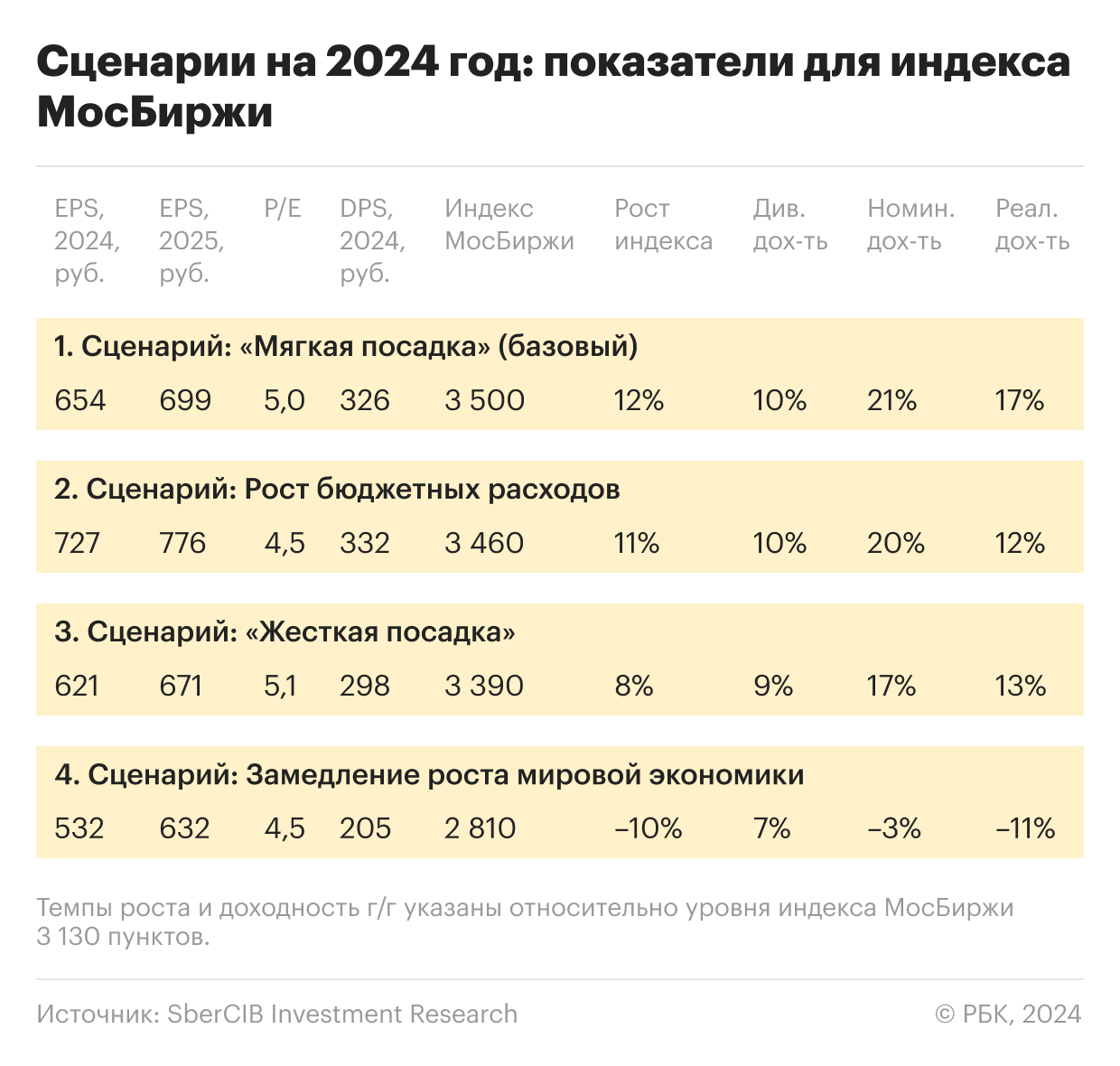

Однако во втором полугодии мы ожидаем роста индекса Мосбиржи и его подъема до 3500 пунктов к концу года на фоне замедления инфляции, смягчения монетарной политики ЦБ и снижения доходностей ОФЗ. Полная доходность индекса Мосбиржи по результатам года с учетом дивидендов может составить 21%.

Как мы прогнозируем значения индекса Мосбиржи

Мы используем несколько подходов для прогнозирования индекса: «снизу вверх» на основании справедливых оценок отдельных компаний и «сверху вниз» для оценки рынка в целом.

Для всего рынка применяется, в частности, оценка по мультипликатору P/E (цена/прибыль). Прогноз индекса Мосбиржи — это произведение двух компонентов: мультипликатора P/E (цена/прибыль) и EPS (прибыль на акцию). Для расчета полной доходности индекса отдельно учитываются дивиденды . При прогнозировании EPS и дивидендов для индекса мы отдельно считаем показатели для компаний, которые входят в индекс Мосбиржи, с учетом их веса. Аналитики по секторам строят финансовые модели для каждого эмитента , учитывая макроэкономические и отраслевые данные, а также специфику отдельных компаний.

Ключевые факторы для прогноза P/E рынка — это доходность ОФЗ и рублевая цена нефти Urals. Индекс Мосбиржи имеет обратную зависимость от этих двух показателей. С учетом цикла цен на нефть и доходности долговых бумаг текущая оценка рынка с мультипликатором P/E 4,8 находится вблизи справедливого уровня.

- При росте доходности долговых инструментов с низким уровнем риска (государственных облигаций) инвесторы повышают требования и к доходности акций, что оказывает давление на фондовый рынок. По нашей оценке, при прочих равных рост доходности пятилетних ОФЗ на 1 п.п. приводит к снижению индекса Мосбиржи на 4%.

- Обратная зависимость от цен на нефть обусловлена высокой долей нефтегазового сектора (45%) в индексе Мосбиржи. К примеру, при высоких ценах на нефть инвесторы ждут их нормализации в будущем и, несмотря на высокие прибыли компаний и дивидендную доходность, оценки по мультипликаторам ниже среднеисторических.

- Третий компонент в нашей модели — базовый уровень P/E. Он отражает влияние факторов, которые не поддаются прогнозированию, таких как новости на мировых рынках, усиление или снижение геополитической напряженности, введение санкций. В прошлом году базовый уровень P/E вернулся к историческим значениям, а давление на оценку рынка акций оказывали высокие цены на нефть и рост доходности ОФЗ.

Легкий шторм в первом полугодии...

В первой половине 2024 года на фондовом рынке, вероятно, будет повышенная волатильность , а розничные инвесторы, видимо, продолжат отдавать предпочтение фондам денежного рынка, депозитам и облигациям. Мы предполагаем, что в первом квартале индекс Мосбиржи может скорректироваться до уровня 3000 пунктов.

С одной стороны, возможному снижению рынка может способствовать рост доходностей пятилетних ОФЗ до 13,5% в первом-втором кварталах. Так, сохранение высокой инфляции и увеличение бюджетных расходов могут усилить ожидания, что ЦБ будет медленнее смягчать монетарную политику. А дополнительным фактором для роста доходности облигаций могут стать высокие заимствования со стороны Минфина. Временное укрепление курса до ₽85 за доллар также может оказать давление на акции экспортеров.

Помимо макроэкономических факторов, еще один фактор риска для рынка — возможный навес акций после редомициляции компаний в Россию. Смена регистрации и избыточное предложение бумаг, купленных за рубежом с дисконтом, могут привести к повышенной волатильности в таких акциях сразу после завершения редомициляции эмитентов и расконвертации их бумаг. Так было с акциями VK, «переехавшей» с Британских Виргинских островов в САР Калининградской области. Акции компании подешевели на 8% после объявления о приостановке торгов и еще на 13% в первые шесть дней после их возобновления. С точки зрения объема навеса наибольший риск представляет редомициляция «Яндекса» и TCS Group.

…и рост рынка во второй половине года

В нашем базовом сценарии на конец 2024 года мы прогнозируем средний обменный курс на уровне ₽90 за доллар, уменьшение доходности пятилетних ОФЗ до 11,0% и замедление инфляции до 4,5% г/г в декабре, а также среднюю цену Urals на уровне $70 за баррель. При этом сценарии индекс Мосбиржи к концу 2024 года может вырасти на 12%, до 3500 пунктов. Этому может способствовать повышение мультипликатора P/E на 6,0%, до 5,0 (мы учитываем инфляцию, цикличность цен на нефть и снижение безрисковой доходности, а также ожидаемый рост EPS в 2025 году). С учетом ожидаемой 10%-ной дивидендной доходности мы прогнозируем полную доходность индекса Мосбиржи на уровне 21% в номинальном выражении и на 17% — в реальном.

Мы также рассматриваем альтернативный сценарий — «рост бюджетных расходов». В этом сценарии прогнозируем сохранение инфляции на уровне 8% (по сравнению с 4,5% в базовом сценарии) и доходность пятилетних ОФЗ на уровне 12,8% (по сравнению с 11%) на конец года с учетом того, что расходы бюджета будут выше запланированных ₽36,7 трлн. Впрочем, в этом сценарии мы также ожидаем, что индекс Мосбиржи приблизится к уровню 3500 пунктов. Индекс поддержат прибыли компаний на фоне высокой инфляции и ослабления рубля, что компенсирует более низкую оценку рынка.

На долгосрочном горизонте инвестирования акции — хороший инструмент для защиты от инфляции. С 2012 года средняя годовая доходность индекса Мосбиржи достигла 13,4%, в то время как инфляция была на уровне 6,9%. За этот же период среднегодовая доходность индекса российских гособлигаций RGBITR составила 7,0%, рублевая доходность наличных долларов — 8,8%, а долларовая инфляция — 2,6%.

Выход на биржу новых компаний

Размещение акций новых компаний на бирже — это стимул для долгосрочного развития фондового рынка и новые возможности для инвесторов. В прошлом году на бирже появилось семь новых компаний. Размер размещений был небольшой — совокупно ₽39 млрд (против ₽272 млрд в 2021 году), однако доля участия розничных инвесторов, по нашим подсчетам, составила в среднем около 70%, тогда как ранее более 80% спроса формировали крупные иностранные инвесторы.

Мосбиржа ждет, что в этом году количество IPO будет двузначным, и уже в первом полугодии при благоприятной конъюнктуре могут разместиться семь-восемь эмитентов. Среди них могут быть как быстрорастущие компании, так и представители традиционных секторов. О своих намерениях уже заявил каршеринговый сервис «Делимобиль», дочки АФК «Система», сервис девелопера «Самолет» по продаже недвижимости и другие. Стоит отметить, что крупные размещения могут оказывать временное давление на рынок ввиду перераспределения инвестиций в новые акции.

Наши рекомендации

С тактической точки зрения мы предлагаем иметь пониженную долю акций в портфеле в первом полугодии и увеличить ее в середине года по мере реализации рисков. Интересной идеей может быть открытие короткой торговой позиции в акциях квазироссийских компаний за месяц до ожидаемой приостановки торгов и ее закрытие за пять дней до приостановки торгов.

Мы отдаем предпочтение компаниям, у которых ожидаются высокие дивидендные выплаты: ЛУКОЙЛ, «Транснефть», X5 Group, «Магнит», «Северсталь», «Совкомфлот», «Глобалтранс». Стоит отметить, что в силу регуляторных ограничений «Сбер» не находится в нашем покрытии.

С фундаментальной точки зрения нам также нравятся компании с высоким потенциалом роста — «Яндекс», Ozon, TCS Group, которые могут показать сильные результаты в этом году. Наиболее удачным моментом для покупки квазироссийских компаний может стать неделя после возобновления торгов на Московской бирже после редомициляции. Кроме того, мы выделяем Мосбиржу, которая выигрывает от высокой доходности на денежном рынке.