Банки сократили выдачи потребкредитов впервые с кризисного апреля

Эффект отложенного спроса после весенних ограничений перестал поддерживать рынок

В России в сентябре, впервые с кризисного апреля, зафиксирован спад выдач необеспеченных кредитов, следует из статистики Объединенного кредитного бюро (ОКБ), с которой ознакомился РБК. Это единственное бюро, которое аккумулирует данные крупнейшего в стране банка — Сбербанка.

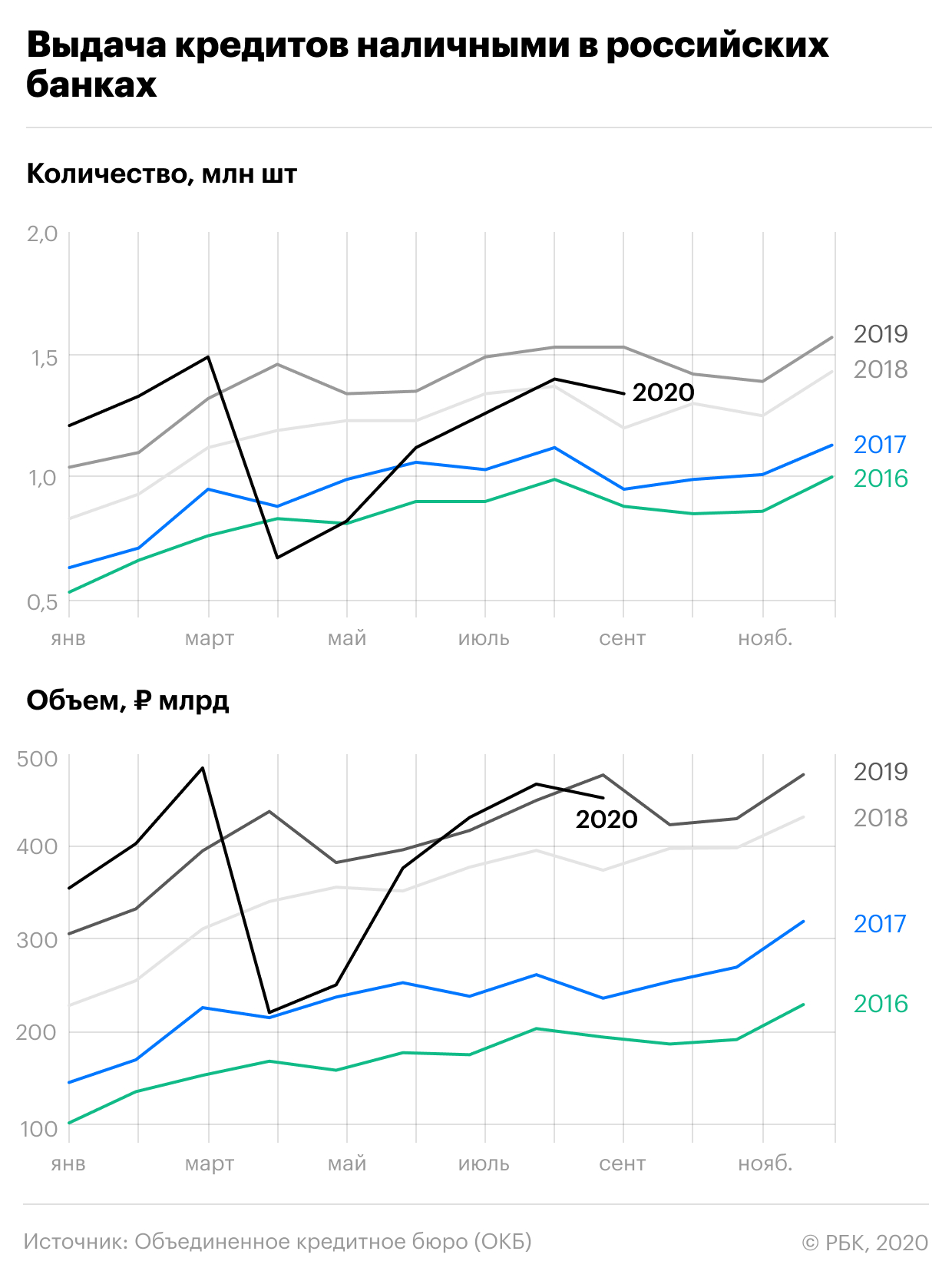

В прошлом месяце российские банки оформили 1,34 млн кредитов наличными на 453,6 млрд руб.: по сравнению с августом объем выданных ссуд упал на 3%, а их количество — на 5%, в годовом выражении выдачи упали на 5 и 13% соответственно, следует из данных ОКБ. С мая, несмотря на еще действующие в России ограничения из-за пандемии, выдачи необеспеченных кредитов восстанавливались двузначными темпами. В июле—августе объем одобренных ссуд даже вернулся к докризисному уровню и на 3–4% превышал показатели аналогичных месяцев 2019 года.

Охлаждение в сегменте беззалоговых ссуд зафиксировали и в БКИ «Эквифакс». По данным бюро, объем их выдачи в сентябре остался практически на уровне августа.

Почему банки сократили оформление кредитов наличными

- Важный фактор, влияющий на кредитование в начале осени, — сезонность, замечает старший аналитик банковских рейтингов Национального рейтингового агентства (НРА) Надежда Караваева: «После августовского периода подготовки россиян и их детей к началу учебного года и завершающегося периода отпусков сентябрь традиционно демонстрирует снижение спроса населения на кредиты».

- Сезонный фактор действительно отразился на выдачах, но он был не единственным, объясняет генеральный директор ОКБ Артур Александрович. По его словам, спад выдач в сентябре отчасти объясняется тем, что кредитование перестал поддерживать эффект отложенного спроса — он был исчерпан за июль—август.

- «Отсутствие роста, с одной стороны, может означать то, что отложенный спрос [на необеспеченные кредиты], который был драйвером роста в последние месяцы, удовлетворен и более не является драйвером», — соглашается гендиректор БКИ «Эквифакс» Олег Лагуткин. Он также обращает внимание, что в последние месяцы банки, «хоть и неохотно», снижали ставки по кредитам вслед за ключевой ставкой ЦБ. А в сентябре Банк России оставил ставку на прежнем уровне, и это могло отразиться на выдачах, допускает Лагуткин.

- Стабилизация экономической ситуации летом действительно могла быть временным фактором поддержки спроса на кредиты, считает директор аналитической группы по финансовым организациям Fitch Антон Лопатин. «Но банки все равно пока с точки зрения выдач консервативнее, чем были до пандемии, так как доходы населения не растут, да и в целом макроэкономические риски остаются значительными», — добавляет он.

- На динамику выданных кредитов влияет не только спрос, но и готовность банков принимать риски, соглашается директор по банковским рейтингам «Эксперт РА» Иван Уклеин. Он, однако, напоминает, что в четвертом квартале происходит традиционное ускорение банковской розницы в преддверии праздников. «О полной остановке роста необеспеченных кредитов физлиц говорить пока не приходится, многое будет зависеть от ситуации с вирусом в последнем квартале», — заключает эксперт.

Как вторая волна пандемии отразится на кредитовании

С конца сентября в России наблюдается увеличение случаев заражения COVID-19: на этом фоне власти Москвы и других регионов рекомендовали гражданам и бизнесу вернуться к некоторым ограничениям, которые принимались весной, на пике первой волны пандемии коронавируса (например, вновь перевести 30% сотрудников на удаленную работу).

«Если будет введен жесткий карантин по типу весеннего, то падение выдачи кредитов месяц к месяцу может быть вполне сопоставимым с апрелем текущего года», — подчеркивает директор по маркетингу Национального бюро кредитных историй (НБКИ) Алексей Волков. Он напоминает, что по сравнению с мартом сегмент необеспеченных кредитов в апреле сократился на 54%, а сегмент кредитных карт — на 57%. Но пока ситуация с ограничениями отличается от того, что было весной, напоминает топ-менеджер НБКИ.

По данным ЦБ, в апреле портфель необеспеченных кредитов у российских банков сократился впервые с 2017 года. До этого темпы роста розничного кредитования были двузначными в 2018–2019 годах и беспокоили Банк России из-за риска перегрева рынка.

В условиях неопределенности рост кредитования пока будет сдержанным, но все может измениться в ноябре и декабре, считает Лагуткин. Как минимум крупнейшие частные и государственные банки продемонстрируют рост объемов кредитования для выполнения KPI, поясняет он.

Объемы кредитования традиционно растут в четвертом квартале, но в этот раз из-за рисков второй волны пандемии политика банков может серьезно скорректироваться, полагает Александрович. «Банки нарастят конкуренцию за выдачу кредитов наиболее надежным заемщикам — с хорошей кредитной историей и прозрачными стабильными доходами», — заключает эксперт.

Как ситуацию видят банки

Большинство опрошенных РБК банков не наблюдают замедления выдач необеспеченных ссуд. Рост объема одобренных кредитов в сентябре, в частности, зафиксировали в Газпромбанке, Промсвязьбанке, Райффайзенбанке, Почта Банке и банке «Зенит». Представитель ВТБ сообщил, что выдачи в прошлом месяце сравнимы с августом, в Росбанке «не отметили спада» по сравнению с предыдущим месяцем. Остальные банки из топ-15 не ответили на запрос РБК.

«Достаточно низкие процентные ставки и традиционная сезонность, характерная для конца года, на наш взгляд, сыграет в положительную сторону, и по итогам 2020 года рынок сможет избежать отрицательной динамики по продажам», — говорит представитель ВТБ.

Конец года — это традиционно высокий сезон в потребкредитовании, соглашается директор департамента розничного кредитования Промсвязьбанка Андрей Точеный. Он, впрочем, не исключает негативного влияния на выдачи второй волны пандемии и жестких ограничений.