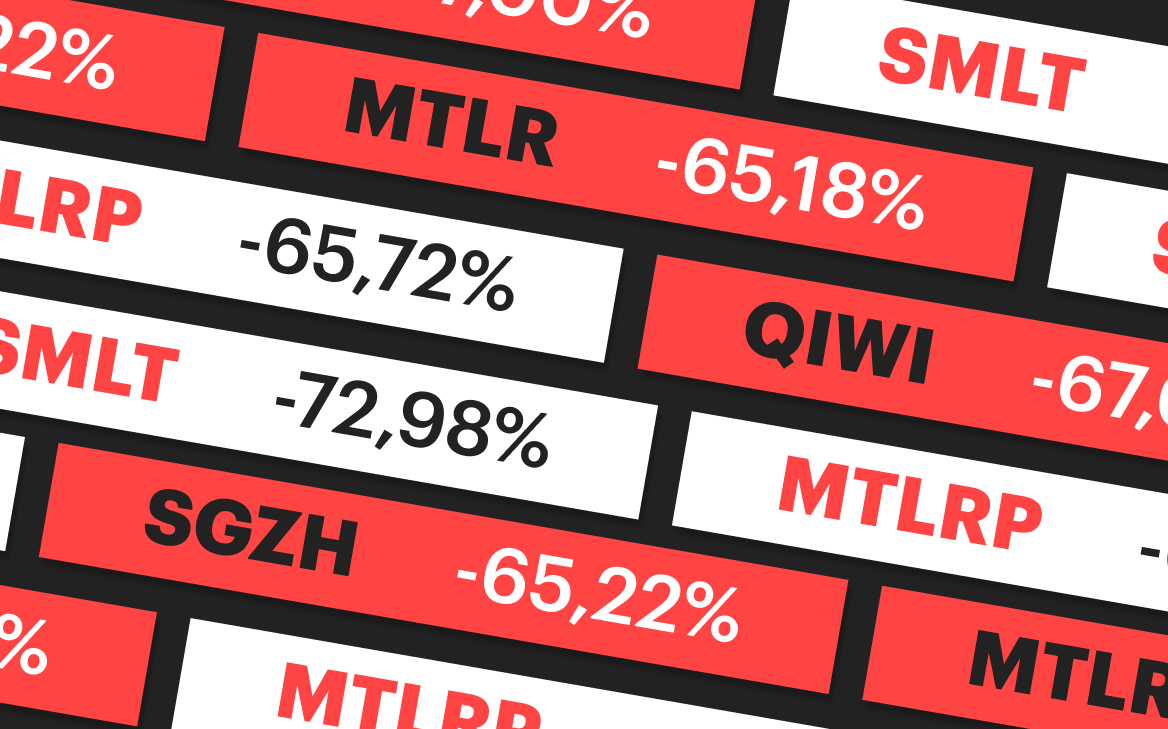

10 худших акций 2024-го: пострадавшие от высокой ставки и прочих факторов

Российский фондовый рынок в 2024 году упал. Индекс Московской биржи снизился на 6,97% с 3099,11 пункта в конце 2023 года до 2883,04 пункта на конец 2024 года. Из 238 акций и депозитарных расписок российских компаний, которые торговались как в конце 2023, так и в конце 2024 года, за год подешевела 181 бумага.

Среднее снижение котировок подешевевших акций составило 26,06%. Общая средняя динамика 238 бумаг оказалась отрицательной и составила за год -13,55%.

Лидеры снижения

Среднее снижение котировок топ-10 худших акций составило -60,83%. Однако данный показатель не учитывает прибыль, полученную в виде дивидендов. Если просальдировать снижение стоимости акции с дивидендами, которые пришли по ней в течение прошлого года, то получится, что средняя потеря капитала у 10 худших акций с учетом дивидендов составила -59,96% с разбросом от -72,98% до -48,24%.

В топ-10 самых подешевевших акций не прослеживается единая отраслевая тенденция. Многие эмитенты рейтинга имеют существенный долг, что негативно для их бизнеса в условиях высоких процентных ставок. Если разбираться детально, то у каждой акции были свои причины для снижения котировок.

Лидер топа — акции застройщика ГК «Самолет» — дешевел на фоне отмены льготной ипотеки и жесткой денежно-кредитной политики. «Продажи в третьем квартале упали на 45%, так как около 80% всех продаж проходили с ипотечным кредитованием. Добавлял негатива и новостной фон, разговоры о банкротстве и о том, что основной акционер ищет покупателя на свою долю. У инвесторов логично возникал вопрос, зачем нам покупать акции «Самолета», если основные акционеры, обладающие куда большей внутренней информацией, желают выйти из компании», — говорит аналитик «Цифры брокер» Иван Ефанов.

Аналитик «Альфа-Инвестиций» Анастасия Бойко отмечает, что «Самолет» нарастил долг и это негативно в условиях растущих ставок. Так, по итогам первого полугодия 2024 года чистый долг с учетом проектного финансирования за вычетом денежных средств на эскроу-счетах к EBITDA составил 2,2х. Кроме того, отметила Бойко, негативно на котировках застройщика сказывается отсутствие дивидендов: последний раз компания платила их по итогам шести месяцев 2022 года.

Девелопер обладает крупнейшим среди застройщиков земельным банком, который в случае необходимости будет частично продан на рынке, напоминает Ефанов. «Думаю, что нам как розничным инвесторам не стоит сейчас искать «иксы» в упавших акциях девелоперов, пока мы имеем жесткую денежно-кредитную политику. Но стоит смотреть за риторикой правительства и, возможно, введение новых стимулов или льготной ипотеки в каком-то новом формате будет хорошей разворотной точкой», — говорит он.

В рейтинге «РБК Инвестиций» не учтены акции Novabev Group. За год они подешевели на 90,4%, но поскольку каждый акционер получил еще по семь акций на каждую имеющуюся, то было бы некорректно учитывать их среди худших. С учетом такого псевдосплита можно считать, что акции реально подешевели только на 23,4%.

Бумаги провайдера платежных и финансовых сервисов QIWI обвалились после того, как в конце февраля ЦБ отозвал лицензию у КИВИ Банка. Положение эмитента мог бы изменить обратный выкуп бумаг, предложенный советом директоров, но акционеры байбэк не одобрили. Аналитики не видят положительных факторов для бумаг компании в 2025 году.

Падение обыкновенных и привилегированных акций «Мечела» ускорилось в том числе после новостей о заметном росте убытка за первое полугодие 2024 года и включения одной из структур компании в очередной пакет санкций США (сам холдинг находится под санкциями США с февраля 2024-го). Кроме того, «Мечел» не платит дивиденды, что уменьшает его привлекательность по сравнению с другими металлургами.

Как отмечает Бойко, акции «Мечела» стали одной из самых волатильных бумаг среди ликвидных акций на российском рынке. По ее словам, сейчас компания фокусируется на снижении высокой долговой нагрузки и инвестпрограмме, так как в последние годы все основные направления показывали спад объемов производства. В свою очередь, Ефанов отметил, что маржинальность бизнеса «Мечела» составляет 15,9%, что соответствует уровням кризисного года в пандемию коронавируса. Вместе с этим долг металлурга продолжает расти, EBITDA превышает проценты лишь в 1,6 раза, что, по оценкам аналитика, критичное значение. «Тенденция по всем фронтам очень негативная, держимся от акций «Мечела» подальше», — предостерегает он.

На «Сегежу», по словам Ефанова, негативно влияют два фактора — высокая долговая нагрузка и «катастрофическое падение» маржинальности бизнеса

(после ухода с рынка ЕС она упала с 33% до 10%). В ноябре «Сегежа» объявила о дополнительной эмиссии акций на сумму ₽101 млрд, из-за чего произойдет размытие долей текущих акционеров более чем в 4,5 раза, оценивают в «Цифра брокере». Драйверами для компании может стать резкое снижение ключевой ставки и возврат на европейский рынок, который в настоящий момент закрыт для компании из-за санкций, но пока это видится маловероятным, полагает аналитик.

Остальные акции, попавшие в рейтинг, также находились под давлением различных факторов. Например, на бумагах «Объединенной авиастроительной корпорации», которая по итогу 2023 года возглавила рейтинг худших акций, сказываются санкции, из-за которых возникли трудности с импортозамещением компонентов. «Эмитент фокусируется на развитии отрасли, а не росте капитализации. Для привлечения дополнительного финансирования ОАК постоянно проводит допэмиссии, размывающие доли владения текущих акционеров», — говорит Бойко из «Альфа-Инвестиций». По ее мнению, найти драйверы роста для компании сложно.

Дивидендная помощь

Топ-10 худших акций 2024 года с учетом дивидендов соответствует рейтингу акций по снижению котировок. Из самых подешевевших бумаг только по акциям «ЕвроТранса» были выплачены в течение года дивиденды с доходностью 8,75%. Поэтому потеря вложений в акции «ЕвроТранса» составила в итоге 47%, несмотря на потерю в цене 55,76%. Но дивидендная компенсация никак не повлияла на позиции этих акций в топ-10 худших бумаг.

Как пояснила Анастасия Бойко, снижение котировок «ЕвроТранса» произошло на фоне закредитованности компании в условиях высоких ставок. Также, отметила она, размер дивиденда за третий квартал оказался чуть ниже ожиданий — ₽6,48 на акцию, вместо ₽8–10 на акцию. «Вероятно, это связано с тем, что компания проводит более аккуратную политику в отношении повышенной долговой нагрузки. При этом по итогам четвертого квартала менеджмент обещал ₽15 на акцию. Но нельзя исключать, что прогноз будет также пересмотрен в сторону понижения», — говорит аналитик.

Иван Ефанов считает, что из всего рейтинга худших акций «РБК Инвестиций» бумаги «ЕвроТранса» выглядят наиболее интересно — имеют высокий дивиденд и оценены недорого: соотношение цены акции и прибыли на акцию ( P/E ) составляет 3,1x, а отношение стоимости компании к EBITDA составляет 2,9x.