«Яндекс» снова на Мосбирже. Прогнозы экспертов по акциям IT-гиганта

В среду, 24 июля, на Мосбирже и СПБ Бирже начались торги акциями российского «Яндекса» под тикером YDEX. Бумаги компании не торговались на бирже более месяца в связи с реструктуризацией бизнеса.

На старте торгов котировки «Яндекса» прибавили 11,57%, достигнув ₽4542 за акцию. Однако уже в следующую минуту рост замедлился. На 10:25 мск акции дорожали на 4,4%, до ₽4250 за бумагу.

Торги начались после того, как в середине июля была закрыта сделка по разделению «Яндекса» — ее общая сумма составила $5,4 млрд. В результате российская часть бизнеса была продана консорциуму частных инвесторов и менеджеров компании, а международная осталась у нидерландской Yandex N.V. (тикер YNDX, новое название Nebius Group). Новым юрлицом холдинга стало МКПАО «Яндекс», а владение им было структурировано через ЗПИФ «Консорциум.Первый».

«Консорциум.Первый» — это закрытый паевой инвестиционный фонд, который контролирует новую российскую головную компанию «Яндекса». В феврале компания сообщала, что доли в ЗПИФ будут распределены следующим образом: 35% — FMP-структуре, созданной и принадлежащей менеджерам компании; 25% — «Инфинити Менеджменту», структуре, полностью принадлежащей предпринимателю и основателю венчурного фонда LETA Capital Александру Чачаве; 15% — «Аргонавту», структуре, полностью принадлежащей группе ЛУКОЙЛ; 15% — «АйТи. Развитие», структуре, принадлежащей Павлу Прассу; 10% — «Меридиан-Сервису», структуре, принадлежащей Александру Рязанову.

Инвесторам, купившим акции на российских биржах, был доступен обмен на бумаги российской структуры «Яндекса» в пропорции 1:1. Остальным владельцам акций, которые покупали их за границей, были предложены обмен или выкуп, условия которых зависели от даты последующего переноса бумаг в российские депозитарии.

Последний день, когда акции Yandex N.V. были доступны для торгов, — 14 июня, в этот день акции закрылись на уровне ₽4071. 10 июля завершился процесс делистинга акций нидерландской компании Yandex N.V. с Московской биржи. Расчеты в рамках биржевого обмена и внебиржевого обмена и выкупа акций нидерландской Yandex N.V. были завершены 15 июля.

Что будет с акциями «Яндекса» в 2024 году

Эксперты, опрошенные «РБК Инвестициями», в целом позитивно оценивают перспективы акций российского «Яндекса». Самый скромный прогноз предполагает, что в ближайшие 12 месяцев акции вырастут примерно на 5,5% от уровня закрытия 14 июня, до ₽4293 за акцию. Согласно наиболее оптимистичному прогнозу, котировки за год вырастут более чем на 35%, до ₽5500 за бумагу.

Снижения акций в ближайший год не ожидает никто. В то же время большая часть аналитиков не решилась дать четкий таргет по бумаге на горизонте года, так как торги еще не начались и у них нет точки опоры.

«Яндекс» выглядит как фундаментально недооцененная компания, а инвестиции в нее подойдут долгосрочным инвесторам, рассказал управляющий директор департамента по работе с акциями УК «Система Капитал» Константин Асатуров. «Мы позитивно смотрим на «Яндекс» и считаем, что вся история с реструктуризацией бизнеса сдерживала рост его котировок. Кроме того, вполне вероятно, что акции группы вскоре вернутся в состав индекса Мосбиржи, а их вес в последнем постепенно достигнет 6–7%, как это было в начале 2022 года», — полагает эксперт.

С начала года и до приостановки торгов Мосбиржей акции компании подорожали на 60%. Аналитик «МКБ Инвестиций» Михаил Поддубский не считает, что цена, на которой они остановились (₽4071), завышена, и тоже надеется на включение их в основной рублевый бенчмарк — это окажет котировкам дополнительную поддержку.

Защити свои деньги от инфляции

Стоит ли ждать навеса продаж в первые дни торгов

В целом аналитики не ждут сколько-нибудь сильного навеса со стороны продавцов из-за реструктуризации «Яндекса». Однако предупреждают, что котировки могут начать снижаться по другим причинам. Впрочем, некоторые, напротив, прогнозируют их взлет.

У акций компании минимальный риск навеса продаж после начала торгов, поскольку не было обмена для держателей бумаг в бельгийском депозитарии Euroclear на акции МКПАО «Яндекс», отметил портфельный управляющий УК «Альфа-Капитал» Дмитрий Скрябин.

В феврале 2024 года компания Yandex N.V. раскрывала данные о том, что в России на тот момент было около 1 млн держателей ее акций. В пресс-релизе об итогах биржевого обмена акций Yandex N.V. новые акционеры «Яндекса» приводят цифры — было подано 752 170 надлежаще оформленных биржевых оферт.

Таким образом, без обмена могли остаться чуть менее 250 тыс. инвесторов в России. При этом часть из них — это нерезиденты, у которых акции лежат на счетах типа С. Но есть и другая часть — российские миноритарии, которые по той или иной причине останутся без обмена (забыли подать заявку, не знали об обмене, некорректно заполнили данные и потом не уточнили их).

Данные от февраля неактуальны, пояснил «РБК Инвестициям» представитель консорциума, так как в ходе торгов число инвесторов, владеющих акциями эмитентов, постоянно меняется. «Поскольку ЗПИФ не является эмитентом акций Yandex N.V., мы не знаем, сколько российских инвесторов держат эти акции на текущий момент. В рамках биржевого обмена ЗПИФ обменял 99% акций Yandex N.V., которые торговались на Московской и СПБ биржах и не учитываются на счетах типа С. По нашим оценкам, большинство не обменянных в рамках биржевого обмена акций Yandex N.V. учитываются на счетах типа С», — добавил он.

Руководитель управления аналитики финансовых рынков и премиального обслуживания сервиса «Газпромбанк Инвестиции» Андрей Ванин оценил вероятность навеса продаж акций в первый день торгов как низкую, так как у инвесторов сформированы позитивные ожидания по эмитенту.

Аналитик УК «Ингосстрах-Инвестиции» Артем Аутлев не ждет значительного навеса, однако предупреждает, что пока бумаги «Яндекса» не торговались, индекс Мосбиржи существенно просел. «Таким образом, акции российской компании в первый день могут начать отыгрывать падение всего индекса Мосбиржи», — указал эксперт.

С момента остановки торгов акциями «Яндекса» (14 июня) отраслевой индекс информационных технологий упал на 11% на фоне роста рублевых ставок и ожиданий ужесточения денежно-кредитной политики ЦБ, добавила аналитик «Альфа-Инвестиций» Мария Потапова. Это может помешать уверенному росту после возобновления торгов. Нельзя исключать повышенной волатильности в первые торговые сессии, как это было, например, с «ТКС Холдингом», предупредила эксперт.

Руководитель направления инвестиционного консультирования Росбанка Шавкат Мустафаев не исключает навеса со стороны тех инвесторов, которые покупали акции еще по цене в районе ₽2000 и теперь захотят зафиксировать прибыль после довольно существенного роста бумаг. Однако «таких инвесторов не слишком много (по оценкам, около 2%) и даже среди них, вероятно, продавать будут не все», считает портфельный управляющий по российским акциям General Invest Татьяна Симонова.

В то же время будут и желающие покупать акции обновленного «Яндекса» уже с прицелом на долгосрочную перспективу. В частности, это могут быть институциональные инвесторы — крупные фонды, УК и другие, считает Симонова.

По мнению аналитика «Цифра брокер» Полины Щукиной, переезд в российскую юрисдикцию может вызвать краткосрочный рост котировок, так как игроки могут положительно воспринять завершение процесса редомициляции и улучшение корпоративного управления. Однако в дальнейшем ужесточение денежно-кредитной политики и рост процентных ставок могут оказать давление на стоимость акций.

Итоги заседания ЦБ могут создать нервную обстановку на фондовом рынке, считает эксперт по фондовому рынку «БКС Мир инвестиций» Людмила Рокотянская. Однако конец июля, по ее мнению, может стать более благоприятным как для рынка акций в целом, так и для «Яндекса» по двум причинам:

- инвесторы начнут получать на свои счета дивиденды, часть из них может быть реинвестирована обратно в рынок;

- в конце июля «Яндекс» обычно публикует квартальные результаты, и обычно компания отчитывается сильно, поэтому ожидания данного корпоративного события могут стимулировать рост котировок.

Что делать частному инвестору с акциями «Яндекса»

В Росбанке полагают, что те просадки, которые могут быть в начале торгов, вполне можно использовать как неплохой уровень для покупки и формирования портфеля, если этой компании в нем еще не было.

Однако чтобы минимизировать влияние конкретного временного отрезка, инвесторам стоит «заходить в позицию» порционно и растянуть покупки акций на несколько недель, предупредил Константин Асатуров из УК «Система Капитал». «Тем более краткосрочно мы отмечаем сильное давление на широкий рынок акций из-за ожидаемого усиления налогового бремени и повышения ставки ЦБ: в этом плане бумаги «Яндекса» вряд ли смогут значимо подрасти на общем коррекционном движении», — добавил эксперт.

В компании «Риком-Траст» полагают, что инвесторам, у которых в портфеле были бумаги «Яндекса», стоит пересидеть продажи, которые возможны в первые дни. Если бумаг не было, то покупать их стоит через несколько дней после начала торгов, в последние дни июля. В «Альфа-Инвестициях» считают, что можно присмотреться к покупке акций на долгосрочную перспективу уже после заседания Банка России, которое пройдет 26 июля.

Аналитики ФГ «Финам» полагают, что акции «Яндекса» подходят для покупок инвесторам с горизонтом 3–5 лет. Поскольку показатели «Яндекса» будут расти в любом случае — хотя бы благодаря росту рынка электронной коммерции капитализация компании рано или поздно тоже вырастет, рассказал аналитик этой финансовой группы Леонид Делицын.

Что будет с бизнесом «Яндекса»

За первый квартал 2024 года выручка «Яндекса» выросла на 40%, до ₽228,3 млрд. Чистая прибыль увеличилась на 47%, до ₽19,4 млрд. Скорректированная EBITDA увеличилась на 107%, до ₽37,6 млрд, рентабельность по этому показателю составила 16,5%. Доля компании на российском поисковом рынке (включая поиск на мобильных устройствах) в первом квартале 2024 года составила в среднем 64,5%.

Эксперты, опрошенные «РБК Инвестициями», в целом позитивно оценивают перспективы бизнеса российского «Яндекса» после раздела активов.

Новая компания объединяет почти все активы, генерирующие выручку, и меньше активов, убыточных по EBITDA, а кроме того, значительная роль в управлении и принятии решений отдана менеджменту, рассказала старший аналитик Альфа-Банка Анна Курбатова. В результате можно ожидать продолжения активного роста бизнеса российской компании на уровне выручки, а также улучшения рентабельности EBITDA .

По сути, «Яндекс» остался той же самой компанией лишь с незначительными изменениями, согласен аналитик ИК «ВЕЛЕС Капитал» Артем Михайлин. По его мнению, существенный потенциал сохраняется в большинстве направлений, которые развивает холдинг. К тому же в числе акционеров — действующий менеджмент, поэтому радикальных изменений в общей стратегии развития компании эксперт пока не ожидает.

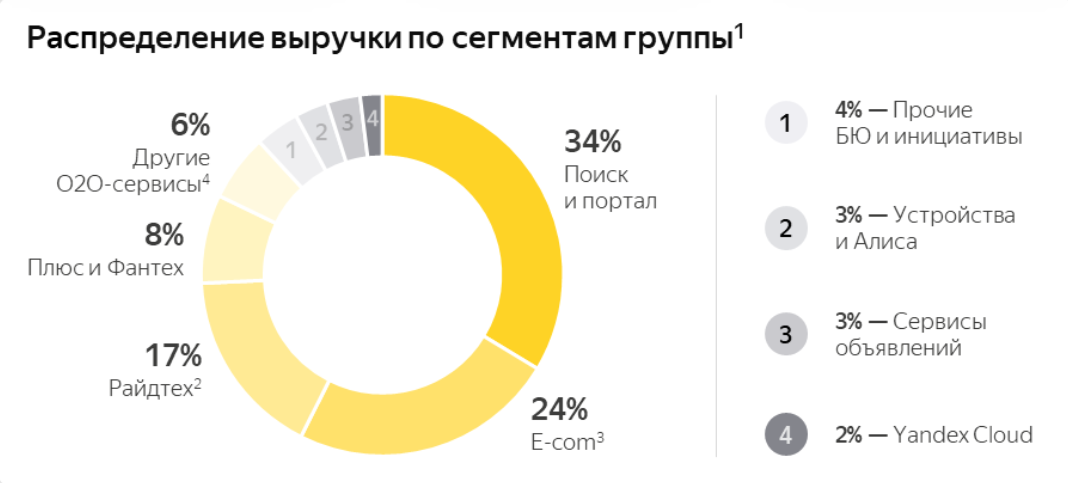

Мустафаев из Росбанка считает компанию интересной, учитывая диверсификацию бизнеса на сегодняшний день. Примерно 34% выручки компания получает от поискового бизнеса, 24% составляет e-commerce, 17% — райдтех (сервис такси, каршеринг и аренда самокатов) и 25% — остальные сервисы, в том числе сервисы развлечений, которые компания активно продвигает. При этом часть бизнесов — монополисты в своих сегментах, а часть успешно конкурирует на рынке. Все бизнесы пока показывают успешный рост финансовых показателей, отмечает эксперт.

в General Invest ожидают, что после устранения рисков, связанных с юрисдикцией, компания сможет раскрыть свой потенциал роста. Среди плюсов эксперты называют:

- усиление позиций «Яндекса» из-за ухода иностранных игроков;

- высокую диверсификацию бизнеса;

- низкую долговую нагрузку;

- высокие темпы роста финансовых показателей.

Дивиденды «Яндекса»

Аналитик «Цифра брокер» Полина Щукина, допустила что, переезд «Яндекса» в российскую юрисдикцию может повлиять на политику выплаты дивидендов. «В будущем мы не исключаем, что компания может пересмотреть свою дивидендную политику в зависимости от финансовых результатов и стратегических целей», — рассказала эксперт.

Щукина отмечает, что в российской юрисдикции компании более склонны к выплате дивидендов, чтобы привлечь и удержать инвесторов. Поэтому «Яндекс», который исторически не выплачивал дивиденды , предпочитая реинвестировать прибыль в развитие бизнеса, может изменить подход в пользу распределения прибыли акционерам, полагает она.

В Совкомбанке также допустили, что «Яндекс» начнет платить дивиденды. «Мы видим вероятным сценарием дивидендные выплаты с доходностью около 5–6% в течение ближайших пяти лет», — рассказал начальник отдела публичного анализа акций Совкомбанка Вячеслав Бердников. Менее вероятным сценарием эксперт считает единоразовую выплату с доходностью 20–25% в конце 2024 года или начале 2025 года.

Ожидаемая выплата дивидендов связана со структурой сделки по реорганизации «Яндекса», в частности вероятным привлечением ЗПИФом «Консорциум.Первый» долга для приобретения акций МКПАО «Яндекс», объяснил эксперт.

Материал носит исключительно ознакомительный характер и не содержит индивидуальных инвестиционных рекомендаций.