Лучшие ПИФы на 2024 год: топ-10 доходных фондов

По итогам 2023 года чистый приток средств в розничные — открытые и биржевые — инвестиционные фонды превысил ₽192 млрд, пишет «Коммерсантъ» со ссылкой на данные InvestFunds. Это стало максимальным значением с 2021 года. В структуре вложений на фонды акций пришлось ₽1,6 млрд от общей суммы. Еще ₽20 млрд инвесторы вложили в фонды смешанного типа. В драгоценные металлы инвестировано ₽3,6 млрд. Из фондов облигаций, наоборот, зафиксирован чистый отток, он достиг ₽17,4 млрд. Лидером среди инвесторов стали фонды денежного рынка, на которые пришлось почти ₽185 млрд вложений.

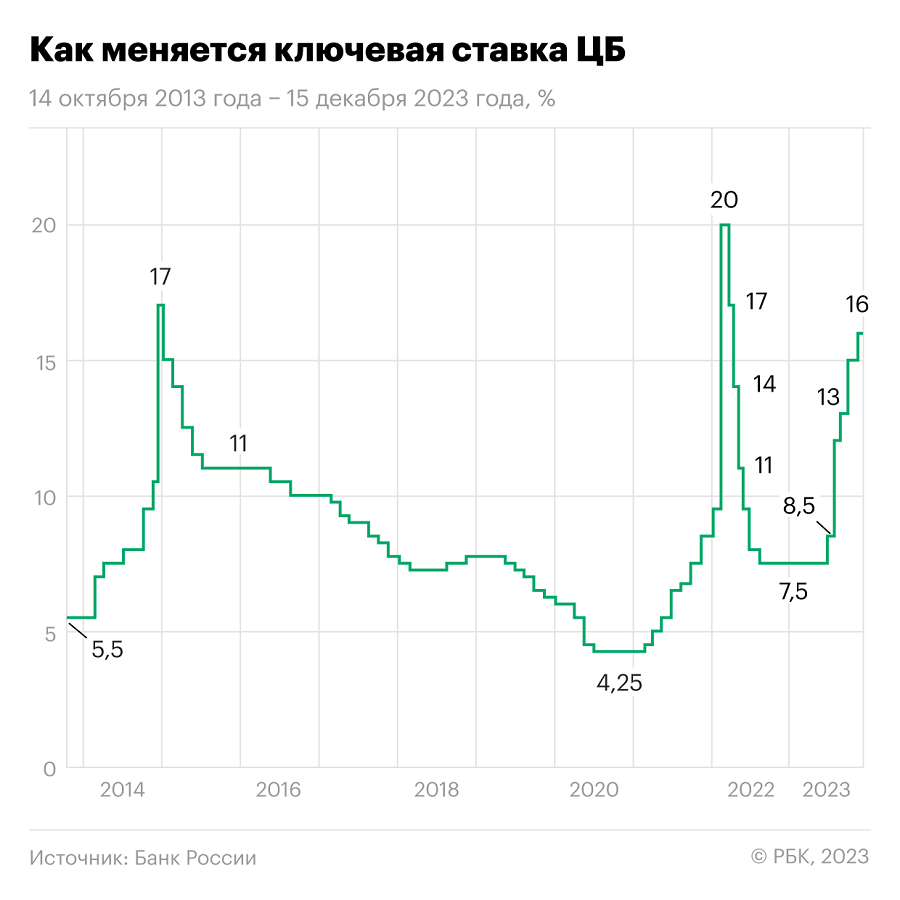

Эксперты отмечают, что своими прошлогодними успехами фонды денежного рынка обязаны жесткой монетарной политике Центробанка.

На последнем заседании 15 декабря 2023 году ЦБ повысил ставку с 15% до 16%. Рост ключевой ставки начался в июле, когда регулятор принял решение повысить ставку с 7,5% до 8,5% в ответ на ускорение инфляции. Суммарно за пять месяцев ключевая ставка выросла более чем в два раза — с 7,5% до 16%.

Генеральный директор УК «Арикапитал» Алексей Третьяков подчеркивает, что превышение уровня ключевой ставки над инфляцией почти в 9% никогда не фиксировалось в современной российской истории. «Целью политики ЦБ является снижение темпов кредитования для охлаждения перегретой российской экономики. Фонды денежного рынка — яркое свидетельство того, что эта политика работает. Огромное количество инвесторов направили в такие фонды свои сбережения, которые в противном случае пошли бы на потребление или кредитование (через покупку облигаций)», — добавляет Третьяков.

На конец декабря 2023 года паи фондов денежного рынка были в портфелях у примерно 400 тыс. инвесторов, что составляет 1% от общего числа инвесторов на бирже, приводят данные аналитики «ВТБ Мои Инвестиций», ссылаясь на статистику Мосбиржи. «Однако нельзя не отметить, что стоимость чистых активов (СЧА) фондов за 2023 год выросла в 15 раз, что говорит о растущей популярности таких фондов», — добавляют аналитики.

Фонды денежного рынка — это высоколиквидные инструменты с низкой комиссией, которые хорошо подходят тем, кто хочет передержать деньги в ожидании просадки цен на облигации или акции, подчеркивает руководитель отдела продаж УК «Первая» Андрей Макаров.

Также с конца ноября 2023 года инвесторы получили доступ к части заблокированных активов фондов.

Весной 2022 года все виды ПИФов, среди активов которых были иностранные бумаги, столкнулись с блокировкой работы. Из-за ограничений, введенных западными депозитариями, а затем и санкций на Национальный расчетный депозитарий (НРД) управляющие компании (УК) потеряли доступ к управлению активами и были вынуждены приостановить все операции по фондам.

В феврале 2023 года Центробанк обязал управляющие компании либо полностью сделать заблокированные ПИФы с иностранными активами закрытыми паевыми инвестиционными фондами, либо провести процедуры по их разделению на ликвидную и обособленную части:

- специальные закрытые ПИФы, в которые выделят заблокированные иностранные бумаги (ими невозможно на текущий момент распоряжаться в рамках стратегии управления);

- ликвидную часть — активы, к которым есть доступ.

Топ-10 паевых фондов с высокой доходностью

«РБК Инвестиции » собрали подборку из десяти паевых инвестиционных фондов с высокой годовой доходностью. В ренкинг были включены открытые (ОПИФ) и биржевые фонды (БПИФ). Данные по годовой доходности и стоимости одного лота посчитаны на 17 января по данным InvestFunds. Все фонды занимаются инвестированием в акции.

1. ОПИФ «Аленка — Капитал» («РЕКОРД КАПИТАЛ»)

- Годовая доходность: 123,49%.

- Стоимость одного лота: ₽19 860,23.

- Минимальный взнос: ₽10 тыс.

- Комиссия: 9,5%.

2. ОПИФ «Атон — Эшелон 2.0» («Атон-менеджмент»)

- Годовая доходность: 113,81%.

- Стоимость одного лота: ₽2185,09.

- Минимальный взнос: ₽1 тыс.

- Комиссия: 6,7%.

3. ОПИФ «Акции российских эмитентов» («ВИМ Инвестиции»)

- Годовая доходность: 101,76%.

- Стоимость одного лота: ₽1609,07.

- Минимальный взнос: ₽1 тыс.

- Комиссия: 3,06%.

4. ОПИФ «Нефтегазовый сектор» («ВИМ Инвестиции»)

- Годовая доходность: 93,47%.

- Стоимость одного лота: ₽46,55.

- Минимальный взнос: ₽5 тыс.

- Комиссия: 3,26%.

5. ОПИФ «Окно возможностей» («Промсвязь»)

- Годовая доходность: 86,46%.

- Стоимость одного лота: ₽1341,31.

- Минимальный взнос: ₽100.

- Комиссия: 5,04%.

6. БПИФ «Альфа-Капитал Управляемые Российские Акции»

- Годовая доходность: 81,45%.

- Стоимость одного лота: ₽166,55.

- Минимальный взнос: ₽100.

- Комиссия: 1,73%.

7. ОПИФ «Харизматичные идеи» («Арикапитал»)

- Годовая доходность: 79,48%.

- Стоимость одного лота: ₽3342,63.

- Минимальный взнос: ₽100 тыс.

- Комиссия: 3,5%.

8. ОПИФ «Арсагера — фонд акций»

- Годовая доходность: 75,02%.

- Стоимость одного лота: ₽16 564,53.

- Минимальный взнос: ₽1 тыс.

- Комиссия: 1,72%.

9. ОПИФ «Арсагера — акции 6.4»

- Годовая доходность: 73,61%.

- Стоимость одного лота: ₽13 600,51.

- Минимальный взнос: ₽100.

- Комиссия: 1,72%.

- Годовая доходность: 73,34%.

- Стоимость одного лота: ₽10 075,79.

- Минимальный взнос: ₽5 тыс.

- Комиссия: 2,3%.

Материал носит исключительно ознакомительный характер и не содержит индивидуальных инвестиционных рекомендаций.

Стоимость инвестиционных паев может увеличиваться и уменьшаться, результаты инвестирования в прошлом не определяют доходы в будущем, государство не гарантирует доходность инвестиций в ПИФы. Прежде чем приобрести инвестиционный пай, следует внимательно ознакомиться с правилами доверительного управления ПИФ (ПДУ ПИФ ).

Что будет с ПИФами в 2024 году

В этом году на инвестиционные фонды будут влиять те же факторы, что и на весь фондовый рынок , считает Андрей Макаров. «Долговой рынок очень зависит от текущей экономической ситуации и денежно-кредитной политики. Если Центробанку удастся приблизить инфляцию к целевым значениям в 4–4,5%, то он начнет снижение ключевой ставки, на фоне чего рынок облигаций выглядит очень перспективно и на нем можно очень хорошо заработать», — считает эксперт. На фоне снижения ключевой ставки выгоднее фиксировать этот цикл снижения, покупая длинные облигации или вкладываясь в облигационные ОПИФы.

По мнению Макарова, потенциал роста индекса Мосбиржи полной доходности в 2024 году может составить 30% (20% — прирост стоимости акций, 10% — дивидендная доходность). « Мультипликатор «цена — прибыль», который отражает отношение цены компании к годовой чистой прибыли, свидетельствует о том, что сейчас рынок торгуется на уровне 4,7x при среднем значении 5,7x за последние десять лет», — проводит цифры эксперт. Существенного роста Андрей Макаров ожидает в финансовом секторе, секторе информационных технологий и электронной коммерции (e-commerce). Среди прочих факторов роста эксперт называет редомициляцию российских эмитентов и решение о выплатах дивидендов отдельными компаниями.

Аналитики «ВТБ Мои Инвестиции» считают стабилизацию курса рубля одним из факторов формирования спроса на ПИФы. «С октября курс продолжает укрепляться. В сочетании с высокими процентными ставками в рублях это снижает интерес инвесторов к покупке валюты и переключает внимание на другие формы сбережений», — подчеркивают аналитики.

Алексей Третьяков выделяет инфляцию и динамику валютного курса как факторы привлекательности фондов денежного рынка. «Если же рубль продолжит девальвироваться, как в 2023 году, то инфляция и ослабление национальной валюты могут стать хроническими, что заставит людей задуматься об альтернативных инвестициях — например, в замещающие облигации», — добавляет Третьяков.

В «ВТБ Мои Инвестиции» ждут дальнейшего перетока средств в фонды денежного рынка в 2024 году. По мнению аналитиков, этому будут способствовать ликвидация налогового арбитража между инвестиционными продуктами и банковскими депозитами с 2023 года и развитие института ИИС. «СЧА фондов продолжит динамично расти в абсолютном выражении. При этом даже ожидаемое начало цикла снижения ключевой ставки вряд ли сможет изменить этот тренд», — прогнозируют эксперты.

Портфельный управляющий УК «Альфа-Капитал» Алексей Корнев, наоборот, ждет снижения интереса к фондам денежного рынка и перетока клиентов в фонды акций и облигаций. Основной причиной, по мнению эксперта, станет снижение ключевой ставки Банка России и, как следствие, уровня доходностей подобных фондов. «Определяющими факторами для фондов, инвестирующих в акции и облигации, останутся текущая инфляция в России, ключевая ставка ЦБ, дефицит бюджета России, глобальная экономическая и геополитическая ситуация», — добавляет Корнев.

При выборе паевых фондов инвестору стоит взвешивать свои риски, учитывать горизонт инвестиций, риск и доходность, чтобы инструменты максимально соответствовали целям, подчеркивает Алексей Корнев. «Портфель, состоящий из акций и облигаций, по-прежнему остается интересным для долгосрочного инвестора. На данный момент большое количество компаний предлагают сбалансированные фонды, которые уже структурированы таким образом. Дополнительный плюс ПИФов в том, что длительное удержание (от трех лет) позволяет получить налоговые льготы», — подытожил эксперт.

Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене. Подробнее Основной инструмент денежно-кредитной политики центрального банка страны. Это процентная ставка, которая определяет минимальную стоимость денег в стране, влияет на ставки кредитов, депозитов, размер купона торгуемых облигаций. Центробанк воздействует на инфляцию и валютные курсы, изменяя ключевую ставку. Например, если ключевая ставка повышается, то кредиты и депозиты становятся дороже, а инфляция сдерживается. Лицо, выпускающее ценные бумаги. Эмитентом может быть юридическое лицо (компании, органы исполнительной власти или местного самоуправления). Расчетный показатель. Позволяет оценить уровень недооцененности или переоцененности активов рынком. Считается как отношение показателя, содержащего рыночную стоимость актива (капитализация, цена акции, стоимость бизнеса) с отчетным финансовым показателем (выручка, прибыль, EBITDA и др.). Недооцененность или переоцененность актива оценивается при сравнении значения мультипликатора с мультипликаторами конкурентов. Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании. Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее Фондовый рынок — это место, где происходит торговля акциями, облигациями, валютами и прочими активами. Понятие рынка затрагивает не только функцию передачи ценных бумаг, но и другие операции с ними, такие, как выпуск и налогообложение. Кроме того, он позволяет устанавливать справедливое ценообразование. Подробнее Паевый инвестиционный фонд, а сокращенно ПИФ, является инструментом, при котором инвестор помещает свои средства в фонд и получает за это «кусок» всех активов и, соответственно, прибыли. Подробнее