АКРА увидела риск дефолтов на рынке облигаций из-за роста ключевой ставки

Эксперты Аналитического кредитного рейтингового агентства (АКРА) не прогнозируют массовых дефолтов на рынке облигаций в ближайшие месяцы при отсутствии новых «черных лебедей» на рынке облигаций. Об этом они написали в третьем выпуске бюллетеня долгового рынка, поступившем в «РБК Инвестиции ».

При этом АКРА не исключает возможности возникновения дефолтов в будущем у компаний, имеющих проблемы с ликвидностью , из-за роста стоимости рефинансирования на фоне возможного повышения ключевой ставки.

В третьем квартале 2023 года отказа от выполнения обязательств не было зафиксировано. В этот период произошел только технический дефолт ОАО «Агрофирма — племзавод «Победа», которое на неделю задержало выплату 10-го купона облигаций серии 001P-01 на сумму ₽24,3 млн. Обязательство не было своевременно исполнено в связи с возбуждением против компании исполнительного производства и ареста всех счетов.

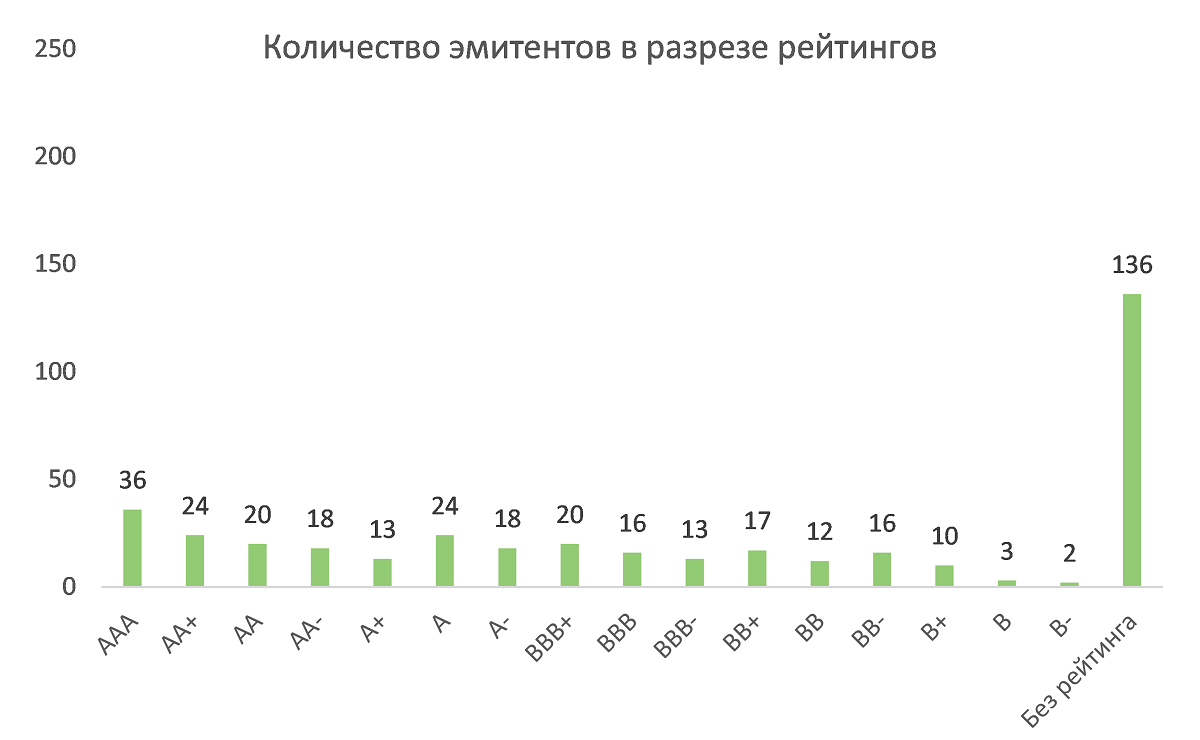

В третьем квартале более 83% публичного долга было покрыто кредитными рейтингами. 80% от общего объема корпоративных размещений имеют рейтинги А- и выше. При этом количество повышений кредитных рейтингов эмитентов опережает динамику их понижения. Это может свидетельствовать об устойчивости компаний в текущей экономической ситуации, подчеркивают в агентстве. Исходя из этого, вероятность однолетней дефолтности на рынке рублевых облигаций, по оценкам АКРА, не превышает 1,5%.

Кредитный рейтинг облигаций — это оценка кредитным рейтинговым агентством способности компании — эмитента облигаций выполнять обязательства по определенному выпуску облигаций.

Оценка дается в соответствии со специальной рейтинговой шкалой от A до D, где А — самые надежные выпуски, а D — в состоянии дефолта. Для того чтобы оценить, способен ли эмитент выполнять финансовые обязательства (выплачивать купонный доход, погасить номинальную стоимость и так далее), рейтинговые агентства анализируют финансовую отчетность компании и на основе имеющихся данных присваивают бумагам рейтинг.

Например, наивысший уровень кредитоспособности и надежности имеют компании с рейтингом AAA. Эмитенту, который находится в состоянии дефолта, присвоят рейтинг D.

До конца этого года в агентстве ожидают снижение объема первичных размещений на рынке из-за возможного роста ключевой ставки. При этом меньше всего будут размещаться эмитенты именно с низкими кредитными рейтингами.

«Понижение аппетита к риску и необходимость предоставления более высокой премии к «качественным эмитентам» будет идти в противофазу возможностям эмитентов с низким кредитным качеством», — прогнозируют в АКРА. В условиях жесткой монетарной политики, по мнению экспертов агентства, наибольшим спросом будут пользоваться бумаги с плавающим купоном (флоутеры).

Облигация с переменным купонным доходом, называемая также флоутер/флоатер (от англ. float — «плыть»), имеет переменную ставку купонного процента, который изменяется в зависимости от определенного показателя. Например, плавающая ставка может быть привязана к инфляции, ключевой ставке ЦБ, ставке однодневных межбанковских кредитов RUONIA, кривой бескупонной доходности ОФЗ и т. п. Чем выше ставка индикативного показателя, тем выше доходность по облигации , и наоборот. Кроме того, в плавающем купоне также может быть предусмотрена надбавка (фиксированная премия) к ставке купона. Например, ставка купона = ключевой ставке + 5 п.п.