Кредитный рейтинг облигаций и его отсутствие: что нужно знать инвестору

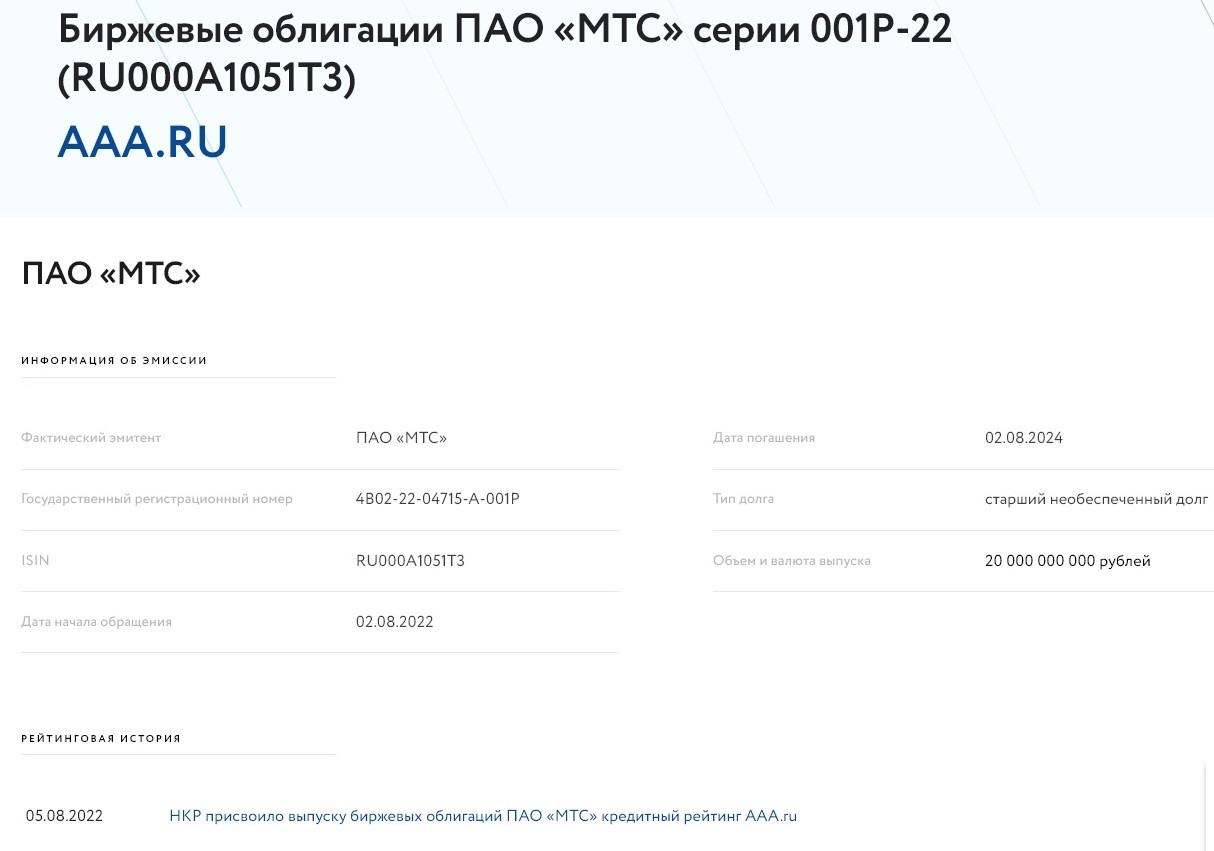

Кредитный рейтинг облигаций — это оценка кредитным рейтинговым агентством способности компании — эмитента облигаций выполнять взятые на себя финансовые обязательства по определенному выпуску облигаций.

Оценка дается в соответствии со специальной рейтинговой шкалой. Рейтинговые агентства анализируют финансовую отчетность эмитента и на основе имеющихся данных оценивают, способен ли эмитент выполнять финансовые обязательства (выплачивать купонный доход, погасить номинальную стоимость и так далее) по тому или иному выпуску облигаций, и, исходя из этого анализа, присваивают бумагам рейтинг. Агентство, как правило, кратко обосновывает присвоение рейтинга в специальном пресс-релизе, которое публикует на своем сайте.

Инвесторы используют кредитные рейтинги для принятия решения, вкладываться в компанию, бумагу или нет. Однако рейтинги не являются ни индикаторами качества инвестиций, ни рекомендациями по покупке, хранению или продаже бумаг. Как отмечает Банк России, кредитный рейтинг не может и не должен являться единственным способом оценки кредитного риска. «Однако в отсутствие возможности самостоятельно проводить анализ кредитоспособности заемщика или эмитента он является независимым суждением, которое может помочь инвестору или кредитору принять решение», — подчеркивает регулятор.

Отсутствие кредитного рейтинга у выпуска облигаций — это отсутствие оценки кредитного рейтингового агентства кредитного риска конкретного выпуска облигаций. Это не означает, что компания не сможет платить по своим обязательствам, а лишь то, что независимой оценки у рейтинговых агентств она не получила.

Старший управляющий директор рейтингового агентства НКР Александр Проклов рассказал «РБК Инвестициям», чем отличается кредитный рейтинг компании и кредитный рейтинг выпуска облигаций: «По своей сути кредитный рейтинг компании (эмитента) и кредитный рейтинг облигаций (эмиссии) отвечают на один и тот же вопрос о вероятности дефолта эмитента, и в большинстве случаев рейтинг эмиссии совпадает с рейтингом эмитента. Однако в случае облигаций, которые имеют дополнительное обеспечение (например, залог) либо когда имеет место так называемая субординация долга (например, есть условия возможной конвертации облигаций в капитал, отсутствует срок погашения, предусмотрена возможность одностороннего отказа от выплат со стороны эмитента и так далее), кредитный рейтинг выпуска облигаций может отличаться от рейтинга эмитента и быть выше или ниже».

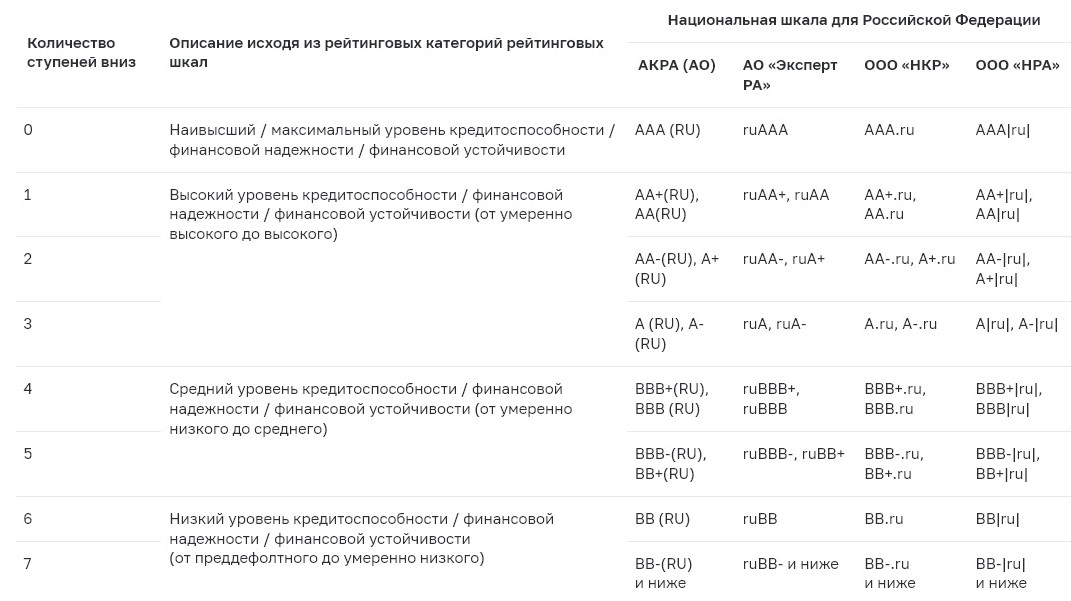

Банком России по состоянию на 7 октября 2022 года в реестр включены четыре кредитных рейтинговых агентства:

- Аналитическое кредитное рейтинговое агентство (АКРА);

- Рейтинговое агентство «Эксперт РА» (Эксперт РА);

- Национальное рейтинговое агентство (НРА);

- Национальные кредитные рейтинги (НКР).

Их рейтинговые шкалы соответствуют национальной рейтинговой шкале и имеют небольшие отличия друг от друга в визуальном оформлении. У каждого рейтингового агентства имеется собственная методология присвоения той или иной оценки, но в целом шкалы разных агентств сопоставимы между собой согласно требованию Банка России. Благодаря этому инвестор может сравнивать информацию о кредитном рейтинге компаний или выпусков облигаций между собой. Например, у компании, назовем ее «Ромашка», рейтинг выпуска облигации имеет оценку АКРА AA+ (RU), а у компании «Василек» рейтинг облигаций от агентства НКР на уровне BBB+.ru. Облигации «Ромашки» имеют более высокий уровень кредитоспособности.

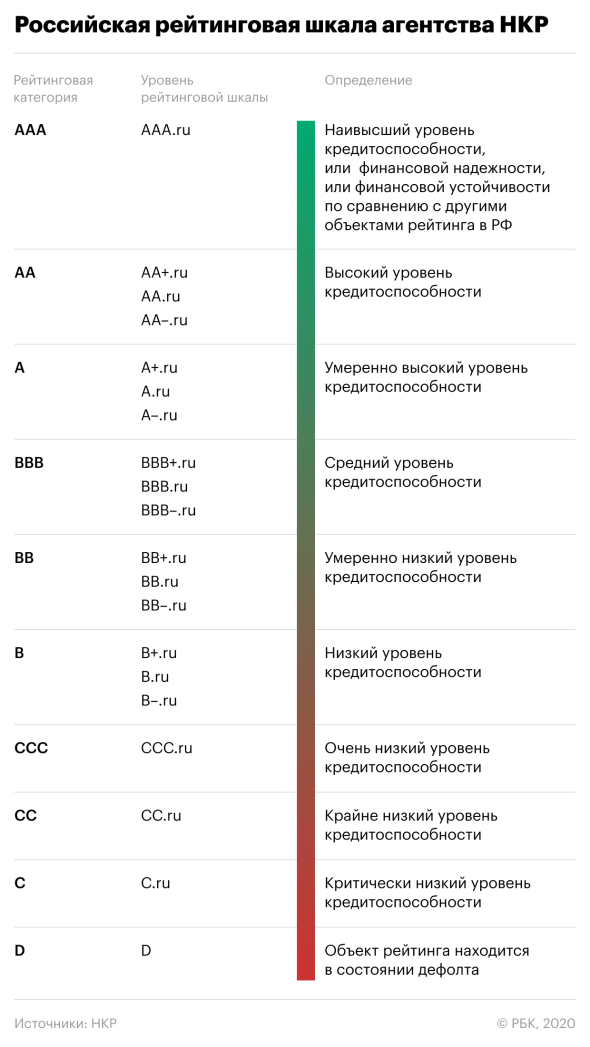

Национальная рейтинговая шкала для Российской Федерации — это шкала, которая используется для оценки кредитоспособности компаний, ведущих деятельность преимущественно на территории России.

Основная информация о кредитном риске эмитента или ценной бумаги обозначается буквой. Эмитенты или облигации с рейтингом А — самые надежные, с рейтингом В — средние, С — с высокой вероятностью банкротства и D — в состоянии дефолта. Количество букв, а также знаки «плюс» и «минус» показывают градацию каждой категории. Если в рейтинге стоит обозначение ru, то он присвоен по национальной шкале.

Другие разборы банковских тестов для неквалифицированных инвесторов:

- Маржинальная торговля

- Опционы и фьючерсы

- Договоры РЕПО

- Структурные продукты

- Кредитный рейтинг, ликвидность и налоги

- Иностранные акции

- ПИФы и ETF