«Ак Барс» первым из российских банков вышел на западный рынок капитала

«Ак Барс» закрыл книгу заявок на участие инвесторов в размещении евробондов. Банк разместил трехлетние бумаги на $300 млн с доходностью 8% годовых. Об этом РБК рассказали два представителя инвесткомпаний, получивших сообщение банка, а также подтвердил источник, близкий к организаторам размещения. Размещение будет происходить на Ирландской фондовой бирже через SPV-компанию Ak Bars Luxembourg. Организаторами размещения выбраны Credit Suisse и UBS.

«Было подано несколько десятков ордеров от институциональных инвесторов, в числе которых есть банки из Азии, Европы и России. Объем заявок превышает $300 млн», — рассказал РБК источник, близкий к организаторам размещения. По результатам анализа поданных заявок банк должен принять окончательное решение о дате размещения и объеме выпуска евробондов.

На прошлой неделе руководство «Ак Барса» провело серию встреч с иностранными инвесторами в рамках road show своих бумаг в Сингапуре, Гонконге и Швейцарии. По словам источника, близкого к банку «Ак Барс», спрос со стороны иностранных фондов и банков превысил предложение. Планировалось, что банк может разместить до $400 млн по ставке до 8,5% годовых.

«Ак Барс» уже размещал евробонды три года назад. Источник, близкий к банку, утверждает, что новый выпуск планируется размещать не для того, чтобы рефинансировать уже имеющиеся долги банка. «Этих средств все равно недостаточно», — говорит он. В ноябре наступает срок погашения одного из выпусков евробондов «Ак Барса», который банк размещал в 2012 году на $500 млн, предложив инвесторам доходность 8,75% годовых.

«Судя по информации от самого банка, средства привлекаются, чтобы выдать клиентам валютные кредиты под уже имеющиеся проекты», — говорит аналитик БКС Юлия Сафарбакова. В то же время, по ее словам, банк может использовать привлеченные средства и для погашения предыдущего выпуска евробондов, чтобы не снижать объем имеющейся у него на балансе ликвидности.

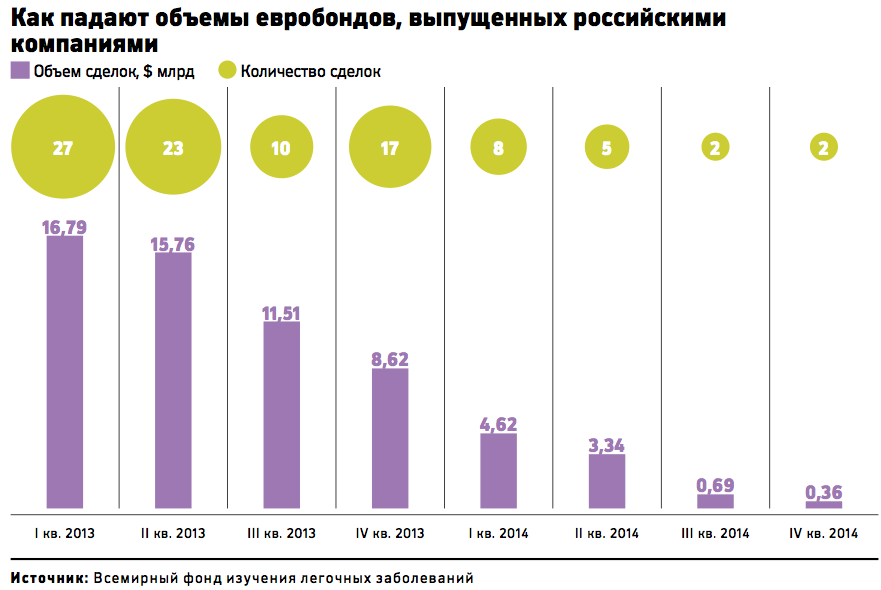

Размещение «Ак Барса» может стать первым размещением евробондов кредитных организаций в этом году. Российские банки не выходили на внешний долговой рынок с момента размещения бондов Альфа-банка, который в ноябре 2014 года выпустил бумаги на $250 млн, совершив сделку на Ирландской фондовой бирже. Всего в прошлом году, по данным Dealogic, банки разместили 14 выпусков евробондов на $7,2 млрд.

«Дефицит предложения евробондов российских банков, которые в 2015 году преимущественно выкупают собственные бумаги с рынка, должен поддержать спрос на планируемый к размещению выпуск», — говорится в обзоре, подготовленном аналитиками Промсвязьбанка. В то же время, отмечается в обзоре, среди факторов, которые будут ограничивать интерес к первичному размещению нового выпуска еврооблигаций «Ак Барса», является осторожное отношение иностранных инвесторов к российским активам в связи со снижением нефтяных цен и ожиданиями коррекции рынка в связи с возможным началом цикла повышения ставок со стороны ФРС.

По мнению Сафарбаковой, с учетом доходности аналогичных бумаг МКБ, которые сейчас торгуются с доходностью чуть выше 8% годовых, евробонды «Ак Барса» вряд ли будут интересны широкому кругу инвесторов. «Скорее всего, в отсутствие премии к рынку банк рассчитывает на поддержку крупного якорного инвестора», — говорит аналитик.

Банк «Ак Барс» создан в 1993 году. Его основными владельцами являются компания «Связьинвестнефтехим» (18,5% акций), Республика Татарстан (15,3% акций напрямую, еще 9,2% через Sinek Investment & Development ltd), а также ряд физических и юридических лиц. «Ак Барс» входит в топ-20 крупнейших кредитных организаций по размеру активов. По данным МСФО за 2014 год, активы банка выросли на 25%, до 433,3 млрд руб. Убыток банка составил 1,1 млрд руб. В первом полугодии 2015 года убыток банка по РСБУ составил 3,9 млрд руб.