Коллекторы назвали средний срок выхода россиян из долговой ямы

За год пандемии он вырос на три месяца

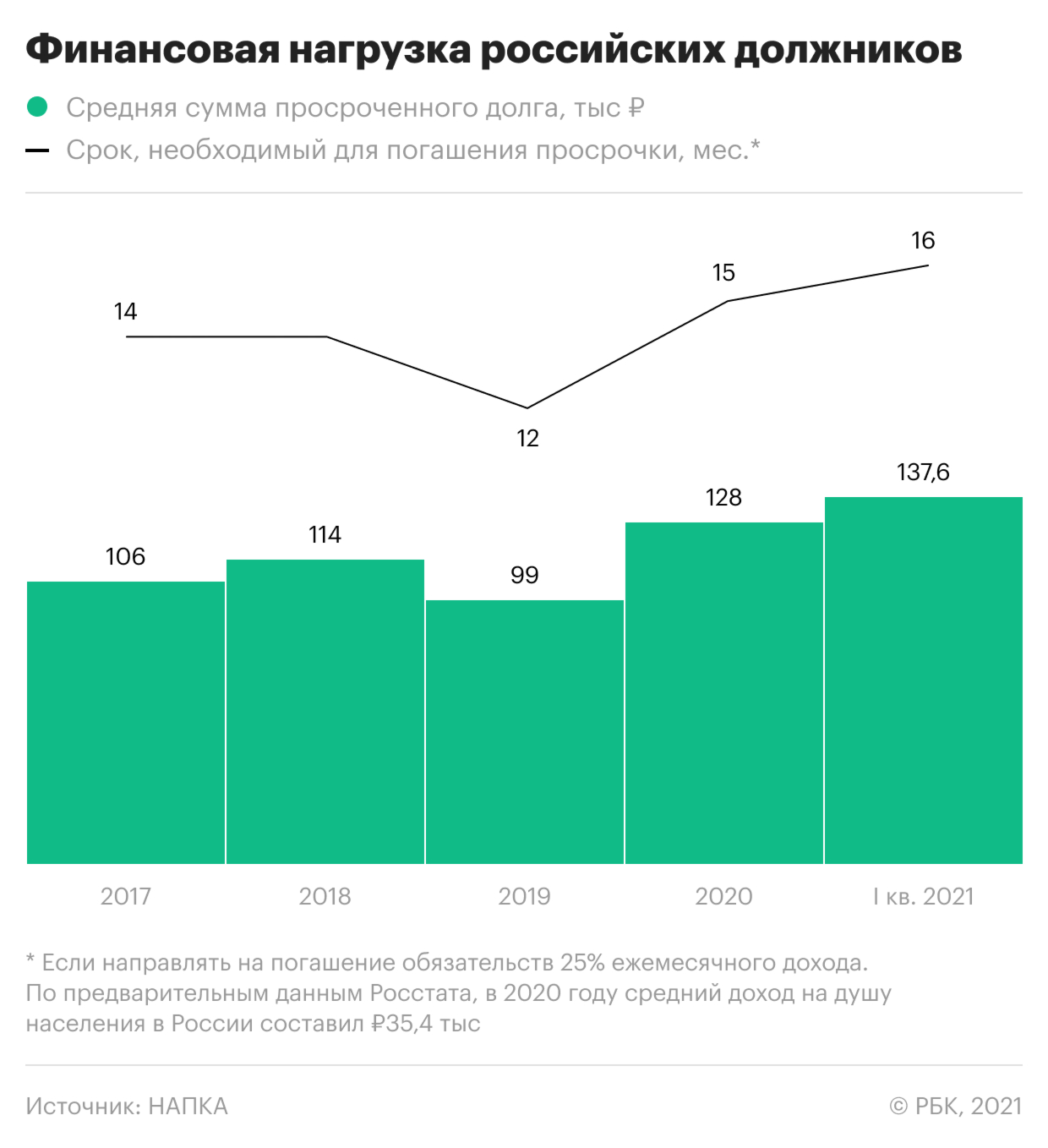

Кризис и пандемия привели к рекордному росту финансовой нагрузки российских должников. По итогам прошлого года средняя сумма просроченного долга увеличилась на 29,3% и достигла 128 тыс. руб., подсчитали в Национальной ассоциации профессиональных коллекторских агентств (НАПКА, данные есть у РБК). В первом квартале 2021 года средний размер долга, по которому не вносятся платежи, вырос еще на 7,5% и достиг четырехлетнего максимума — 137,6 тыс. руб. Показатель в расчете на одного должника оценивался исходя из объема просроченных обязательств, которые коллекторы взыскивают по агентским договорам, то есть в интересах кредитора (как правило, банка).

По оценкам НАПКА, для расплаты с кредиторами должнику в прошлом году требовалось как минимум 15 месяцев. В расчет берется ситуация, когда клиент направляет на погашение обязательств четверть своего ежемесячного дохода. В 2020 году средний доход на душу населения составил 35,4 тыс. руб. в месяц, следует из предварительных оценок Росстата, — этот показатель для своих оценок и брала НАПКА. В 2019-м средний срок погашения просроченных долгов, по ее данным, составлял 12 месяцев.

Сколько долгов россияне набрали в пандемию

По данным ЦБ, на 1 марта 2021 года задолженность населения перед банками составила 20,8 трлн руб. С начала года она выросла почти на 800 млрд руб., а за весь прошлый год — на 2,4 трлн руб., или на 13,6%. Объем просроченных физлицами кредитов за прошлый год увеличился почти на 168 млрд руб., или на 22%. Но доля просрочки в розничном портфеле на протяжении последних шести месяцев держится на уровне 4,7%.

За девять месяцев 2020 года банки передали коллекторам по агентской схеме долги на 501 млрд руб. Итоги года еще не подведены, НАПКА прогнозировала объем переданных долгов в размере 600 млрд руб. Продажи долгов граждан профессиональным взыскателям (в таком случае долг взыскивается уже в пользу самих коллекторов, а не изначального кредитора) за прошлый год составили 236,6 млрд руб.

Как пандемия увеличила давление на должников

2020 год стал «стрессовым» для подавляющего большинства заемщиков, говорит управляющий директор Первого коллекторского бюро Павел Михмель: «Порядка 80% говорят о том, что стало труднее обслуживать свои долговые обязательства, часть вышла на просрочку на более раннем сроке, чем это было раньше. Как следствие, рост средней суммы долга. Кроме того, вырос и средний чек потребительского кредита — в некоторые месяцы он превышал показатель 2019 года на треть, а чем больше первоначальный долг, тем выше сумма просрочки».

По данным Объединенного кредитного бюро (ОКБ), за 2020 год средний размер потребительского кредита увеличился на 24 тыс. руб., до 337 тыс. В начале этого года показатель продолжил расти и достиг в феврале 353 тыс. руб.

«Пандемия выступила неким катализатором, который ускорил негативные процессы там, где платежная нагрузка превышает максимально допустимое значение», — считает президент СРО НАПКА Эльман Мехтиев. Ранее Банк России сообщал о росте закредитованности россиян. Средний уровень долговой нагрузки населения на 1 января составил 11,7% (доля платежей по займам от располагаемых доходов всех жителей страны с кредитами и без). При этом распределение выдач кредитов в зависимости от показателя предельной долговой нагрузки заемщиков (ПДН; размер ежемесячных платежей заемщика по кредитам к ежемесячным доходам) значительно не улучшилось. Во второй половине 2020 года около 11% необеспеченных кредитов были одобрены клиентам с ПДН выше 80 и 90% (то есть тем, кто ежемесячно тратит на платежи по обязательствам подавляющую часть своего официального дохода). Примерно пятая часть ссуд (21% в четвертом квартале) были выданы тем, чей ПДН был выше 100%, но речь идет о заемщиках, чьи доходы банки оценивают по собственным, менее консервативным методикам, отмечал ЦБ.

Станет ли должникам легче в 2021 году

В начале этого года наблюдалось сезонное снижение платежеспособности должников, но к марту ситуация выровнялась — показатели вернулись к среднегодовым значениям, отмечает гендиректор коллекторского агентства «М.Б.А. Финансы» Федор Вахата. «Хотя сейчас экономика страны восстанавливается, но уровень безработицы достаточно высокий, да и не все сферы бизнеса возобновили свою деятельность в полном объеме, что, естественно, скажется на уровне погашения задолженности», — добавляет эксперт.

Говорить о стабилизации ситуации с просрочкой пока рано, считает Мехтиев. По его словам, это станет возможным лишь во второй половине года, когда темпы роста просроченной задолженности начнут снижаться. По итогам года средняя сумма просроченного долга вырастет не так значительно, как в год пандемии, — на 15 против 22%, прогнозирует президент НАПКА.

До 1 июля 2021 года российские банки могут пользоваться послаблениями по резервированию розничных кредитов и не ухудшать качество ссуд, попавших под реструктуризацию в пандемию. Действующие льготы пока не дают четкой картины с просрочкой, говорит старший аналитик банковских рейтингов НРА Надежда Караваева. Она оценивает, что дефолтными в итоге окажутся около 20% реструктурированных кредитов физлиц. По данным ЦБ, на 31 марта банки пересмотрели условия по кредитам физлицам на 914 млрд руб. (pdf.).

«В 2021 году розничные кредитные портфели не будут расти высокими прошлогодними темпами, а вот просрочка в портфелях, в том числе и в выданных ипотечных кредитах 2020 года, может вырасти, увеличив общий уровень просрочки. Пик роста просрочки произойдет не ранее третьего квартала, после вероятной отмены льготной ипотеки и сохранения низкого уровня одобрений потребительских кредитов», — ожидает Караваева.

В 2021 году объем просрочки вырастет на 15–20%, но это пессимистичный прогноз, отмечает Михмель. «Подобная тенденция негативно влияет на самих должников, так как большие суммы тяжелее вернуть с точки зрения платежной нагрузки», — резюмирует он.