Долги мира выросли сильнее всего за два года

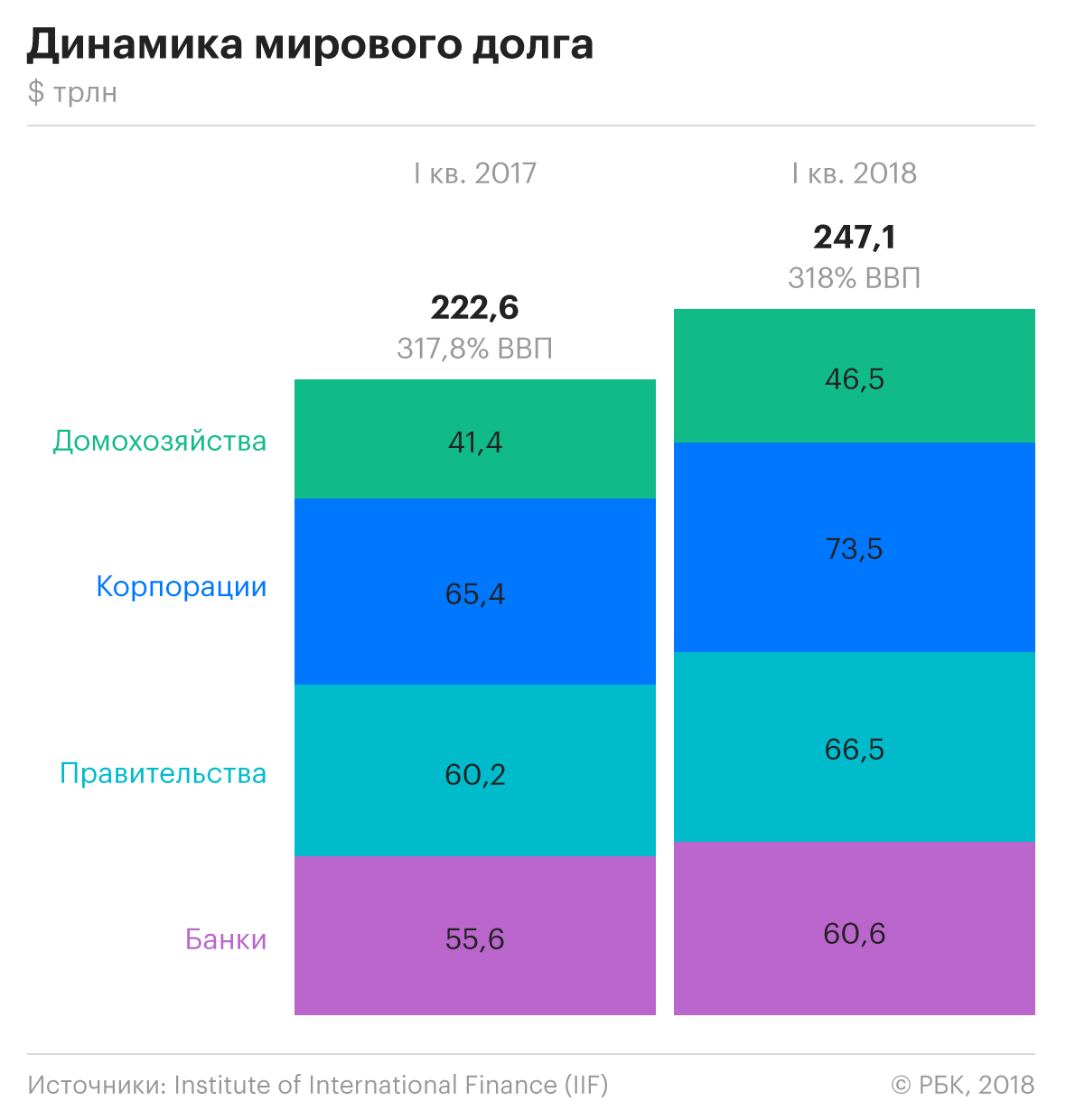

Размер глобального долга в первом квартале 2018 года обновил исторический максимум и составил $247,2 трлн, следует из обзора Global Debt Monitor (есть у РБК), подготовленного Институтом международных финансов (Institute of International Finance, IIF). Данные IIF охватывают около 70 стран и территорий. Основная часть мирового долга ($178,3 трлн) приходится на развитые экономики, оставшиеся $68,9 трлн — на развивающиеся рынки.

Совокупный показатель увеличился на $8 трлн с конца 2017 года, что является самым быстрым приростом за два года, отмечает IIF. Долг $247 трлн эквивалентен 318% мирового ВВП — это соотношение увеличилось впервые за год. За период с четвертого квартала 2016 года мировой долг вырос на $30 трлн, отмечают аналитики.

Совокупный долг, который рассчитывается и ежеквартально обновляется экономистами IIF, включает долги правительств, банков, нефинансовых корпораций и домохозяйств.

Номинированный в иностранной валюте долг развивающихся стран (исключая обязательства банков) тоже достиг рекорда в первом квартале ($5,5 трлн). Большая часть (78%) в его структуре приходится на корпорации. Самые уязвимые страны в силу их зависимости от валютных долгов — Аргентина, Венгрия, Турция, Польша и Чили, утверждает IIF. Валютный долг банковского сектора развивающихся стран удвоился с 2010 года, достигнув $3 трлн. Наибольший прирост показал Китай, где банковский долг вырос с $110 млрд в первом квартале 2010 года до $785 млрд в первом квартале 2018 года. Данный тренд указывает на растущую уязвимость финансового сектора КНР перед колебаниями юаня, полагают аналитики.

Валютные риски

В условиях небольшого замедления мирового роста и его географической неоднородности, а также повышения ставок в США опасения в отношении кредитных рисков снова возвращаются на передний план, в том числе во многих развитых странах, считает IIF. Рекордных уровней на развитых рынках достигли долги корпораций и домохозяйств. В частности, исторические максимумы обновлены в Канаде, Франции и Швейцарии. Значительный рост долгов домохозяйств в годовом выражении отмечается в Швейцарии и Дании. Соотношение долга к ВВП увеличилось в США, Австралии и Греции, тогда как в Германии оно заметно снизилось.

Наибольшим рискам на международном долговом рынке подвержены страны (кроме США), занимающие в долларах, поскольку повышение ставки ФРС укрепляет американскую валюту. В развитых странах (не считая США) порядка 30% международных облигаций выражено в долларах, до конца первого квартала 2019 года подходит срок погашения бумаг на $900 млрд.

У развивающихся стран до конца 2019 года подойдет срок погашения облигаций и синдицированных кредитов на $2,7 трлн. При этом порядка трети от этого объема приходится на обязательства, выраженные в долларах. К числу стран с наибольшими рисками, относящимися к возврату долларовых долгов, IIF относит Аргентину, Колумбию. Египет и Нигерию (в этих странах более 75% всех заимствований выражено в долларах), Мексику (62%), ЮАР (57%), Бразилию (50%) и Турцию (47%). У России валютный долг невелик — чуть более 20% ВВП, следует из данных IIF. Меньше только у Индонезии, Саудовской Аравии, Таиланда, Индии и Китая.

В понедельник, 9 июля, исполнительный директор Всемирного банка Кристалина Георгиева призвала повысить внимание к вопросу приемлемого уровня долга в условиях повышения процентных ставок. Центробанкам по всему миру приходится следовать примеру ФРС, которая повышает ставки быстрее, чем ожидалось ранее, что особенно бьет по формирующимся рынкам и развивающимся экономикам, сказала Георгиева в интервью Bloomberg TV.

Российские долги

Совокупный долг России IIF оценивает в 89,4% ВВП на конец первого квартала 2018 года (годом ранее было 92,6% ВВП). В том числе долг домохозяйств составляет 15,6% ВВП (увеличился с 15,2% годом ранее), долг корпораций — 47,5% ВВП (уменьшился с 49,8% годом ранее), финансового сектора — 10,5% ВВП и госдолг — 15,8% ВВП.

Российские власти и Росстат не рассчитывают совокупные долговые показатели, аналогичные данным IIF. По данным Sberbank CIB, общая долговая нагрузка экономики составляла около 100% ВВП на конец 2016 года, и аналитики отмечали, что ее можно безопасно нарастить до 150% ВВП в процессе стимулирования экономики. Расчет такого показателя может сильно зависеть от методологии: так, Международный валютный фонд в своей базе данных по глобальным долгам оценил (*.xlsx) совокупный «долг частного сектора» в России в 197% ВВП на конец 2015 года «по всем инструментам» (включая долг нефинансовых корпораций в 181% ВВП). Представитель IIF Дилан Риддл сказал РБК, что расхождение данных института с данными МВФ может быть обусловлено разницей в наборе долговых инструментов, которые учитываются.