Одна треть пивного мира: что означает слияние AB InBev и SABMiller

Дедлайн для оферты

По своему положению на глобальном пивоваренном рынке AB InBev (в числе флагманских брендов — Bud, Stella Artois, Becks) и SABMiller (Miller, Pilsner Urquel, Grolsch) сопоставимы с Coca-Cola и PepsiCo на рынке безалкогольных напитков. Долгие годы они спорили за первое место: до 2008-го показатели были сопоставимы, хотя InBev (позже была переименована в AB InBev) лидировала по объемам производства, SABMiller получал больше выручки. Но в том году InBev за $52 млрд приобрела американскую Anheuser-Busch, а SABMiller не удалось купить голландскую Heineken — в итоге лидерство AB InBev стало бесспорным.

Информация о возможном слиянии AB InBev и SABMiller появлялась в Financial Times и Bloomberg как минимум на протяжении последних пяти лет, в сентябре 2015-го AB InBev впервые официально заявила о «намерении сделать предложение о покупке» конкурента. Изначально AB InBev должна была представить официальное предложение до 14 октября — в течение месяца после того, как стало известно о ее намерениях. Но SABMiller попросил Комиссию по поглощениям и слияниям Великобритании продлить дедлайн до 28 октября.

Впрочем, уже во вторник, 13 октября, AB InBev и SABMiller объявили, что «достигли принципиального соглашения по ключевым условиям» возможной сделки: акции SABMiller для сделки оценены в £44 за штуку (около $67,6), что означает премию примерно в 50% к цене на Лондонской бирже 14 сентября. До этого владельцы SABMiller четырежды отклоняли предложенную цену — первоначально речь шла только о £40 за акцию.

Держателям около 41% акций SABMiller будет доступна продажа с частичной оплатой акциями самой AB InBev: за каждую акцию SABMiller можно будет получить приблизительно 0,48 акций AB InBev и еще £3,8 деньгами (около $5,8). В этом случае премия к той цене SABMiller, что была 14 сентября, окажется меньше — всего 33%.

Капитализация SABMiller на Лондонской бирже 13 октября выросла примерно на 9,02%, до £63,9 млрд (около $98,2 млрд), стоимость AB InBev на Нью-Йоркской бирже увеличилась к полуночи на 2,1% к цене закрытия предыдущих торгов, до $183,3 млрд. По подсчетам Reuters и Bloomberg, если ориентироваться на текущие котировки, SABMiller оценена для сделки в $104–106 млрд.

Теперь AB InBev должна официально направить оферту. Как говорится в совместном пресс-релизе компаний, совет директоров SABMiller намерен рекомендовать акционерам (среди них — Altria Group, контролирующая 26,6% SABMiller, и BevCo с 13,9%-й долей) принять предложение AB InBev.

Ждут согласования

AB InBev и SABMiller — компании с многовековой историей, сформировавшиеся в ходе многочисленных M&A сделок. Штаб-квартира AB InBev находится в бельгийском городе Левен, SABMiller — в Лондоне. Выручка AB InBev в 2014 году составила $47,1 млрд, EBITDA — $18,5 млрд, показатели SABMiller — $26,7 млрд и $6,5 млрд соответственно.

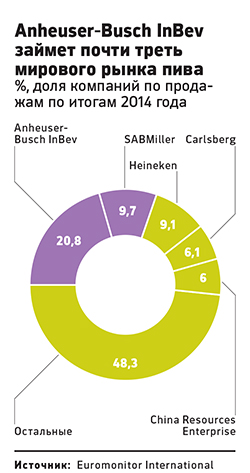

В случае, если сделка будет закрыта, объединенная группа будет производить более трети всего пива в мире: по данным Euromonitor International, совокупная доля компаний по итогам 2014 года составляла 30,7% (см. инфографику).

Если же сделка не будет закрыта, AB InBev заплатит штраф в размере $3 млрд. Среди причин, которые могут помешать сделке, — запрет со стороны антимонопольных служб в тех странах, где доля объединенной группы превысит разрешенные пороги доминирования. Как следует из данных Euromonitor, бизнес компаний пересекается на 67% региональных рынках, только в США они в сумме получат свыше 75% выпуска.

Впрочем, у AB Inbev есть достаточно опыта для того, чтобы соблюсти положения антимонопольного законодательства, отмечает аналитик исследовательской компании Sanford C. Bernstein Тревор Стирлинг. Комментируя возможную сделку журналу the Economist, он объяснил, что у AB InBev есть возможность продать часть бизнеса SABMiller в отдельных странах, например в США или Китае.

«Для AB InBev приобретение SABMiller даст возможность занять лидерские позиции на растущих и крайне привлекательных рынках, где компания, в отличие от конкурента, сейчас представлена не слишком убедительно, — добавляет аналитик Euromonitor International Амин Альхатиб. — В первую очередь это рынки Африки и Ближнего Востока, где SABMiller был исторически силен».

Заработали на алкоголе

В число 150 самых богатых людей мира, по версии Forbes, входят пять миллиардеров, которые сделали состояние на пиве. В их числе владельцы Anheuser-Busch InBev и Heineken, а также азиатский пивной магнат, владеющий Thai Beverage.

Хорхе Пауло Леманн, 26-е место

Богатейший человек Бразилии является крупнейшим акционером Anheuser-Busch InBev через свой фонд 3G. Также является совладельцем сети ресторанов быстрого питания Burger King. В 2013 году вместе с Berkshire Hathaway Уоррена Баффета приобрел за $23 млрд производителя соусов и консервации H.J. Heinz & Company. В молодости Леманн был профессиональным теннисистом и участвовал в Уимблдоне — главном теннисном турнире для профессионалов.

Чароен Сиривадханабхакди, 87-е место

Владелец английского футбольного клуба Everton Сиривадханабхакди заработал на продаже пива и крепкого алкоголя в Юго-Восточной Азии. Его главный актив — компания Thai Beverage, производитель пива Chang. Активно поглощает конкурентов в Сингапуре и Вьетнаме.

Марсель Херрманн Теллес, 89-е место

Еще один совладелец Anheuser-Busch InBev занимает 3-е место в списке богатейших людей Бразилии.

Шарлин де Карвальо-Хайнекен, 107-е место

Унаследовала 25% в пивоваренной компании Heineken от своего отца — Фредди Хайнекена в 2002 году. Несмотря на полное отсутствие бизнес-опыта, сумела удержать Heineken на третьем месте на глобальном пивном рынке и избежать поглощения со стороны Anheuser-Busch InBev и SAB Miller.

Карлос Альберто Сикупира, 110-е место

Третий партнер Леманна и Теллеса по Anheuser-Busch InBev. Помимо доли в пивоваренной компании развивает собственный ретейл-проект Lojas Americanas и владеет девелоперской фирмой в Бразилии.

AB InBev в России принадлежит восемь заводов, помимо флагманских международных брендов российское подразделение компании продвигает и местные торговые марки — «Клинское», «Сибирская корона» и др. SABMiller присутствует в России с конца 1990-х, в 2011-м украинский и российский (в том числе три завода — в Калуге, Ульяновске и Владивостоке) бизнесы компании были переданы турецкой Anadolu Efes в качестве платы за 24%-ю долю в ней самой.

На российском рынке в 2014 году обе компании совместно занимали меньшую долю, чем лидер рынка — Carlsberg (владеет «Балтикой» и др.), контролировавший 37,8%.

В московских офисах AB InBev и Efes получить комментарии не удалось.