Льготная ипотека 2023: виды, динамика и новые условия

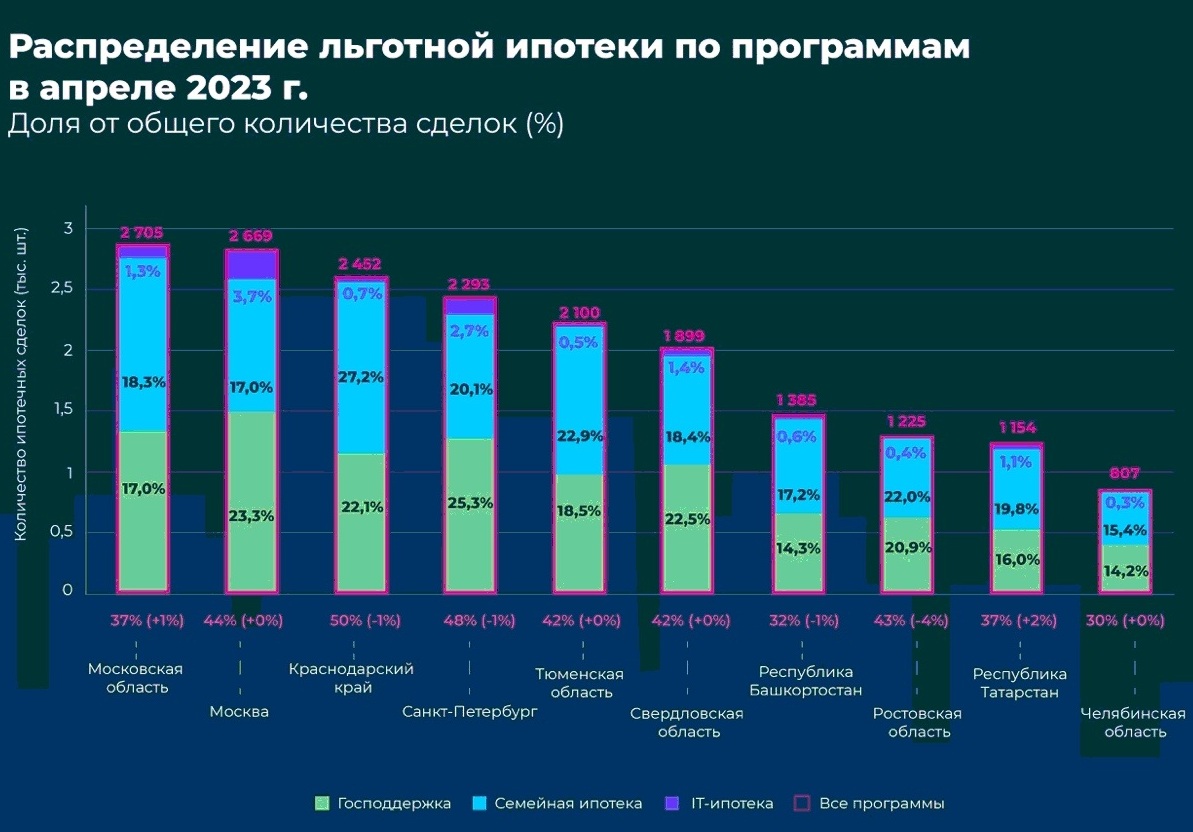

Около половины ипотечных кредитов в Санкт-Петербурге (48,1%) выдается по льготным программам, сообщают аналитики сервиса «Домклик Сбербанка». По их данным, больше всего в регионе востребована ипотека по программе «Господдержка» (по этому показателю Северная столица лидирует среди остальных регионов России). Следом идет «Семейная ипотека», которая, по словам застройщиков, показывает уверенный рост в последние месяцы.

Льготная ипотека

В целом по стране «Сбер» выдал в апреле 37,6 тыс. ипотечных кредитов по льготным программам. За месяц доля выдач на льготных условиях по отношению к общему количеству выдач изменилась незначительно (на 0,5%) и составила 36%. В некоторых регионах спрос на льготные программы растут быстрее. Наибольший прирост, по данным аналитиков, зафиксирован в Тыве (+10,8%), Ленинградской области (+6,4%) и Бурятии (+5%).

В среднем по стране в общем количестве выдач «Господдержка» и «Семейная ипотека» практически сравнялись: по «Господдержке» в апреле выдано 16,2% кредитов (16,9 тыс. займов), по «Семейной ипотеке» — 16,6% (17,4 тыс.). Следом за Петербургом в рейтинге регионов по доле выдач ипотек в рамках «Господдержки» (25,3%) идет Москва (23,3%). При этом регионами — лидерами по приросту доли «Господдержки» в структуре ипотечных сделок стали Калмыкия (+6,2%), Ленинградская область (+4,8%), Тверская область и Тыва (по +4,3%).

Наибольший процент сделок по «Семейной ипотеке» в общем объёме ипотек аналитики фиксируют в Хакасии (28,8%), Северной Осетии — Алании (27,9%) и Тыве (27,7%). Наибольшие темпы роста доли «Семейной ипотеки» также приходятся на небольшие регионы — это Тыва (+6,5%), Костромская область (+3%) и Камчатский край (+2,5%).

Что касается «IT-ипотеки», то она продолжает набирать популярность: в апреле процент выдач достиг 1,1%.По сравнению со среднемесячной долей в 2022 году этот показатель увеличился почти в 3 раза. Программа пользуется наибольшим спросом в Москве (3,7%) и Санкт-Петербурге (2,7%).

- «Господдержка»

Напомним, льготная ипотека на новостройки заработала в России в 2020 году как мера поддержки строительной отрасли в условиях жестких противопандемийных ограничений. Изначально она была запущена под 6% годовых и рассчитана на несколько месяцев, но неоднократно продлевалась с изменением ключевых параметров. После повышения Центробанком ключевой ставки до 20% в феврале прошлого года ставку по льготной ипотеке подняли до 12%, а в мае снизили до 9%. В июне ставку еще раз понизили — до 7%. В декабре 2022 года стало известно, что программу льготной ипотеки на новостройки продлят на полтора года (до 1 июля 2024 года). Но ставку по программе решили повысить с 7 до 8%.

Максимальная сумма ипотечного кредита по этой программе для Москвы и Московской области, а также Петербурга и Ленинградской области составляет 12 млн руб., для остальных регионов — 6 млн руб. При сочетании программы с рыночной или другой субсидированной ипотекой можно увеличить лимит до 30 и 15 млн руб. соответственно. При заключении сделки заемщик должен внести не менее 15% стоимости жилья.

- «Семейная ипотека»

Что касается «Семейной ипотеки», то жилищный кредит по ней могут оформить семьи, в которых с 1 января 2018 года по 31 декабря 2023 года родился первый ребенок или последующие дети, — по льготной ставке до 6%; семьи, в которых воспитывается ребенок с инвалидностью;

родители усыновленных (удочеренных) детей. Воспользоваться программой «Семейная ипотека» возможно до 1 июля 2024 года при рождении первого ребенка или последующих детей. Для семей с детьми-инвалидами правила другие: если ребенку установлена инвалидность после 2022 года, ипотеку под 6% по этой программе можно оформить до 2027 года.

Первоначальный взнос также должен составлять не менее 15% от стоимости квартиры. Максимальная сумма кредита в Санкт-Петербурге и Ленинградской области здесь также составляет 12 млн руб. Заемщик может оформить часть кредита на условиях программы «Семейная ипотека» по ставке 6%, а оставшуюся часть оплатить на рыночных условиях или получить в рамках региональной ипотечной программы. Лимит по размеру кредита в таком случае тоже составляет 30 млн руб. для Москвы, Московской области, Санкт-Петербурга и Ленинградской области.

Возможность рефинансировать действующий кредит по программе «Семейная ипотека» в 2023 году сохранилась, но только для тех, у кого родился первенец с 2018 по 2023 год. Еще одно условия для рефинансирования — жилье должно приобретаться у юридического лица (компании-застройщика). Программа также позволяет использовать материнский капитал, но не для ежемесячных платежей, а только в качестве первоначального взноса.

- «IT-ипотека»

«IT-ипотека» была введена правительством как мера поддержки российского бизнеса. Условия льготной ипотеки для IT-специалистов: наличие российского гражданства; работа в аккредитованной IT-компании; средняя зарплата (до вычета налогов) от 150 тыс. руб. для жителей Москвы, для жителей других миллионников — от 120 тыс. руб., для жителей других городов — от 70 тыс. руб.; максимальная сумма кредита — до 18 млн руб. в городах-миллионниках и до 9 млн руб. в других городах; ставка — до 5% годовых.

«Семейная ипотека» растет

Как писал ранее РБК Петербург, осенью 2022 года доля ипотеки в Петербурге достигла исторического максимума — с использованием ипотечного кредита в городе заключалось 93% сделок. Причем, по данным «Петербургской недвижимости», на ипотеку с господдержкой приходилось 72% от всех ипотечных сделок. Доля семейной ипотеки составила 19%, стандартная ипотечная программа — 7%, IT-ипотека — 2%. У отдельных застройщиков доля льготной ипотеки еще выше. Например, у «БФА-Девелопмент» на «Господдержку» и «Семейную ипотеку» приходится 100% ипотечных сделок. При этом доля «Семейной ипотеки» за последнее время выросла до 40%. Во всех ипотечных сделках «Главстрой Санкт-Петербург» — до 45%.

Вице-президент Becar Asset Management Катерина Соболева полагает, что программа становится популярной за счет того, что были введены ограничения на ипотеку с государственной поддержкой. С 2023 года покупатель может иметь лишь одну подобную ипотеку, а у «Семейной ипотеки» такого ограничения нет. Руководитель аналитического центра Forma Ольга Павлик отмечал ранее, что спрос на семейную ипотеку вырастет не менее чем на 10–15%.

Повтор публикации от 12.05.2023