«Коммерсантъ» назвал сроки выхода компании «Обувь России» на IPO

Обувной ретейлер «Обувь России» планирует провести первичное размещение акций (IPO) на Московской бирже в октябре. Об этом сообщает газета «Коммерсантъ» со ссылкой на источник, близкий к компании, и источник на финансовом рынке.

По данным одного из них, глобальными координаторами сделки определены банки Citi, Renaissance Capital, БКС и Сбербанк. Их участие в сделке газете подтвердил представитель инвестбанковского сообщества.

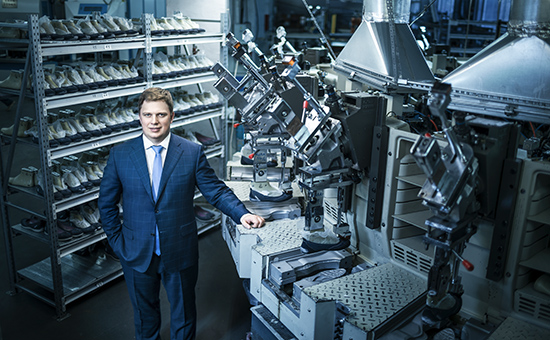

«Обувь России» основана в 2003 году в Новосибирске. Сейчас ретейлер управляет более чем 500 магазинами под брендами Westfalika, «Пешеход», Emilia Estra, Rossita и Lisette в Сибири и в европейской части России, а также владеет двумя обувными фабриками в Новосибирской области.

Сейчас уставный капитал ОАО ОР (головная структура ГК «Обувь России») разделен на 70,66 млн акций, пишет «Коммерсантъ». Один из собеседников на финансовом рынке рассказал изданию, что в рамках размещения компания рассчитывает привлечь 4–5 млрд руб., что означает продажу 15–20% ее акций. Другой источник «Коммерсанта» среди инвестбанкиров утверждает, что к размещению будет предложено порядка 20–25% акций сети.

Вся «Обувь России» была оценена перед IPO в 10 EBITDA, говорит один из источников газеты. Другой собеседник издания, знакомый с подготовкой к сделке, называет такую оценку близкой к реальности.

Представитель «Обуви России» отказался комментировать информацию о предстоящем IPO «Коммерсанту», заявив, что компания рассматривает весь арсенал доступных инструментов для финансирования своего дальнейшего роста. В Citi, Renaissance Capital и БКС не ответили на запрос газеты. Представители Сбербанка и Московской биржи также отказались от комментариев.

Впервые о своем намерении выйти на биржу «Обувь России» заявляла в 2013 году. За четыре года, прошедшие после объявления о намерении стать публичным, ретейлер подорожал в несколько раз. В отчетности по РСБУ за 2016 год «Обувь России» указала, что ее EBITDA выросла на 7%, до 2,4 млрд руб. Таким образом, ретейлер может оцениваться сейчас в 24 млрд руб., уточняет «Коммерсантъ».

На прошлой неделе стало известно, что в число акционеров «Обуви России» вошел владелец группы ОНЭКСИМ Михаил Прохоров. Газета «Ведомости» отмечала, что это было сделано в расчете на скорое IPO. По данным издания, ему принадлежит 24,99% акций «Обуви России» через компанию Karyo Holdings с Британских Виргинских островов.