Что такое электронный кошелек, какой лучше выбрать и как создать

10 февраля Госдума приняла во втором и третьем чтении закон, согласно которому банковским платежным агентам (БПА) запрещено самостоятельно проводить упрощенную идентификацию клиентов, а также открывать электронные кошельки и участвовать в выдаче банковских карт.

Платежные агенты сохранят возможность осуществлять денежные переводы без открытия счета на сумму до ₽15 тыс. (и до ₽60 тыс. в случае оплаты ЖКУ). Переводы на более крупные суммы можно будет проводить через терминалы с использованием банковских карт.

«Документ нацелен на борьбу с дропперством, когда злоумышленники за вознаграждение или путем обмана получают доступ к счетам гражданина и используют их для мошеннических операций и обналичивания украденных денег», — сообщил председатель комитета Госдумы по финансовому рынку Анатолий Аксаков.

Закон вступит в законную силу через 10 дней после его официального опубликования.

Банковские платежные агенты — посредники между банком и клиентом. По договору с кредитной организацией они принимают или выдают средства клиентам, осуществляют переводы и платежи за ЖКУ, связь и т. д.

Платежные агенты работают через терминалы, банкоматы или специальные пункты приема платежей и обеспечивают доступ финансовых услуг в местах, где отсутствуют собственные офисы банков — в магазинах, торговых центрах, на вокзалах.

Рассказываем подробнее о том, что такое электронный кошелек и какие бывают виды.

В этой статье:

Что такое электронный кошелек

Электронный кошелек — это цифровой платежный инструмент, который позволяет хранить деньги в электронном виде, оплачивать ими покупки в интернете, переводить другим людям.

В России электронные кошельки законны и подпадают под федеральный закон № 161-ФЗ «О национальной платежной системе». ЦБ ведет перечень операторов электронных денежных средств (ЭДС). В него включены действующие кредитные организации, которые прислали уведомления о начале деятельности по переводу электронных денежных средств. На 1 февраля 2026 года в перечень входят 60 компаний.

Многие операторы ЭДС дают возможность выпустить к кошельку виртуальную или пластиковою карту, в последнем случае кошелек, по сути, становится банковской картой.

По словам технического директора финансового маркетплейса «Сравни» Константина Кучугурина, электронный кошелек часто используют для онлайн-покупок, оплаты подписок, денежных переводов. «В ряде случаев он оказывается выгоднее или удобнее традиционного банковского счета. Электронный кошелек особенно удобен тем, кто часто совершает операции в интернете», — говорит Кучугурин.

Оплачивая покупки в интернете с помощью кошелька, не нужно оставлять в онлайн-магазинах реквизиты банковской карты. С точки зрения защиты от мошенников это безопаснее: можно открыть кошелек, пополнить его на ₽2–3 тыс., и даже если вы случайно попытаетесь расплатиться таким способом на фишинговом сайте и данные кошелька украдут, на ваш основной счет в банке это не повлияет.

Как работает электронный кошелек

Принцип работы прост: пользователь регистрируется на платформе оператора кошелька. Для получения базового уровня кошелька достаточно номера телефона и/или почты. Также будет необходимо придумать пароль для входа в систему. Баланс можно пополнять переводом с банковской карты, через СБП, терминал.

Какие есть электронные кошельки

Существует три вида электронного кошелька в зависимости от того, прошел ли его владелец идентификацию.

Анонимный

Не требуется подтверждения личности. Регистрация ограничивается номером телефона или e-mail. Подходит для мелких платежей и знакомства с сервисом. Среди минусов — наличие лимита на хранение средств и недоступность переводов.

Именной

Необходимо указать паспортные данные, иногда загрузить фото документа. У такого кошелька выше лимиты на оплату покупок и хранение средств, есть возможность привязать карту. Подходит для регулярных покупок и переводов.

Идентифицированный

Пользователю для открытия идентифицированного кошелька необходимо пройти полную идентификацию личности, например через «Госуслуги» или посетив офис оператора ЭДС. В таком кошельке можно хранить более крупные суммы, выпустить к нему карту и пользоваться ею в офлайн-магазинах.

Какой электронный кошелек лучше выбрать

По словам Константина Кучугурина, при выборе электронного кошелька важно учитывать несколько ключевых критериев. «В первую очередь — это надежность сервиса и его репутация: сколько лет работает компания, какие у нее отзывы, есть ли у нее лицензия. Не менее важно обратить внимание на комиссии — за пополнение, вывод, переводы. Интерфейс кошелька тоже имеет значение: он должен быть интуитивно понятным, без лишней сложности», — говорит эксперт.

Кучугурин считает, что особое внимание стоит уделить функциям безопасности: наличию двухфакторной аутентификации, возможности установить лимиты на операции, получать уведомления о входах и транзакциях.

ЮMoney («Юмани»)

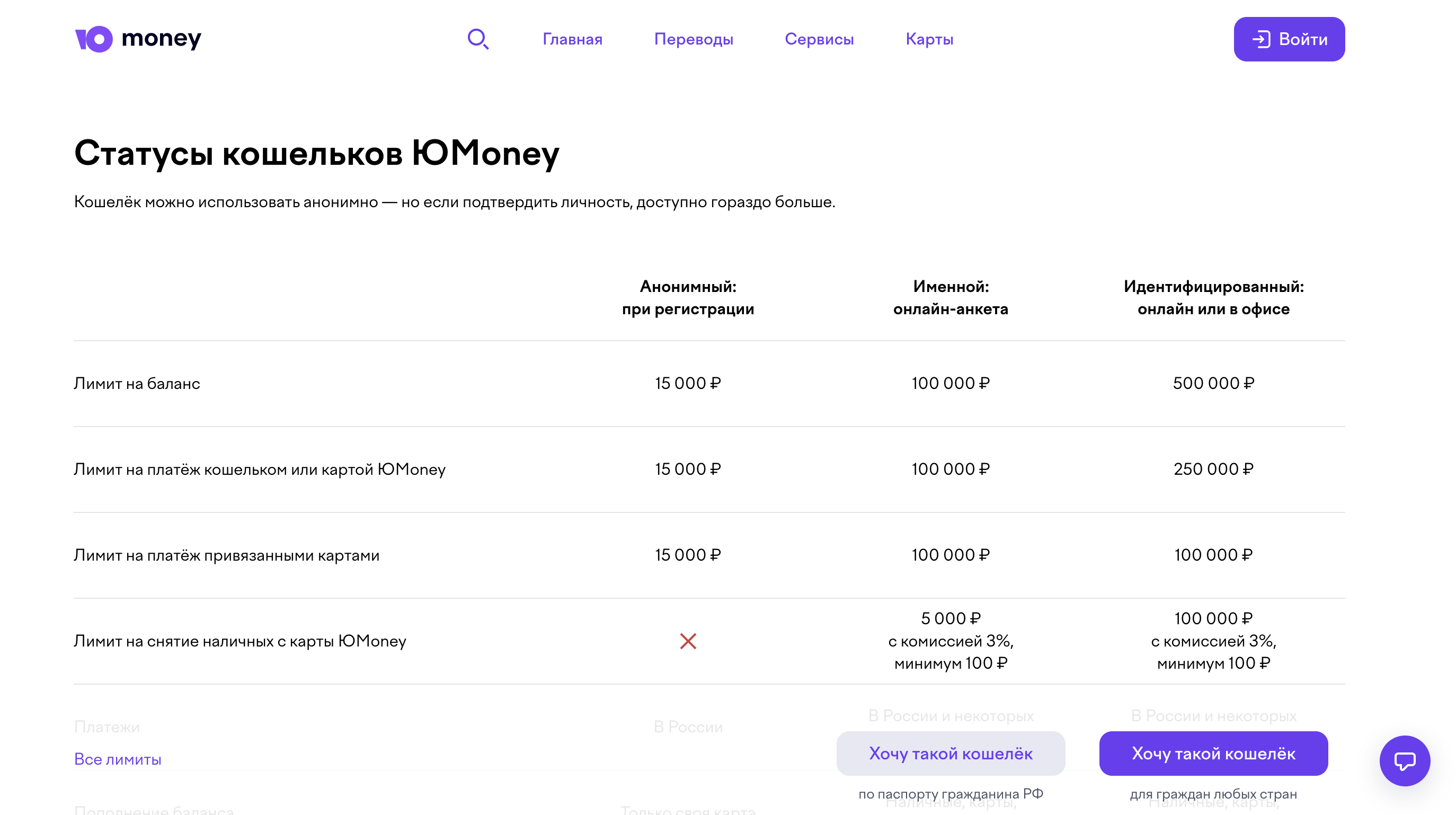

Сервис дает возможность оформить три вида описанных выше электронных кошельков. Лимит на баланс для анонимного кошелька составляет ₽15 тыс., для именного — ₽100 тыс., для идентифицированного — ₽500 тыс. К кошельку можно привязать банковскую карту, а также оформить карту ЮMoney. Владелец анонимного кошелька не может снимать наличные с карты ЮMoney. Лимит на снятие наличных с карты для именного кошелька составляет ₽5 тыс., для идентифицированного — ₽100 тыс., в каждом случае нужно заплатить комиссию 3%, минимум ₽100. Анонимный кошелек можно пополнить только со своей карты, остальные — наличными, банковскими картами, через интернет-банк, СБП.

Ozon Банк

Ozon Банк выпускает Ozon Карту в виде электронного кошелька или банковской карты. Есть три типа счета: анонимный, расширенный и максимальный. В первом случае можно хранить в кошельке до ₽15 тыс., одна покупка не может быть выше этой суммы, в месяц можно тратить до ₽40 тыс. Пополнить такой счет может только владелец, переводы денег с Ozon Карты на другие счета недоступны. Чтобы увеличить лимит до расширенного счета, необходима идентификация по фото паспорта через сервисы банка с помощью «Госуслуг» или мобильного оператора. Владелец расширенного счета может хранить до ₽600 тыс., можно снять наличные до ₽100 тыс. в сутки и до ₽200 тыс. в месяц, при этом нет ограничений на месячные траты. Для учета средств в этом случае открывается виртуальный счет и предоплаченная физическая или виртуальная банковская карта.

Для открытия максимального счета клиенту нужно пройти полную идентификацию при личном присутствии. Сделать это можно, назначив встречу с представителем банка, а также в специальном пункте выдачи заказов Ozon. С максимальным счетом нет лимитов на покупки на Ozon, переводы по реквизитам и по номеру телефона в банке, оплату штрафов, налогов и задолженности ФССП.

Вайлдберриз Банк

У кошелька от маркетплейса «Вайлдберриз» также есть три уровня в зависимости от предоставленных площадке данных. Со стартовым кошельком можно оплачивать на маркетплейсе покупки до ₽15 тыс., в месяц сумма не должна превышать ₽40 тыс. Переводы другим пользователем и быстрое пополнение из приложения WB недоступны. На стандартном уровне лимит по стоимости покупки увеличивается до ₽100 тыс., в месяц можно оплачивать до ₽200 тыс., в пределах этой же суммы появляется возможность переводов. Кроме того, клиент может пополнить кошелек переводом через СБП по номеру телефона (подробнее с уровнями можно ознакомится через мобильное приложение WB)

Повысить уровень кошелька до максимального можно, загрузив фото паспорта. В таком случае кошелек становится банковским счетом, на сумму остатка начисляется годовой процент, на 20 октября 2025 года он составляет 15%.

Как создать электронный кошелек

Процесс зависит от сервиса, но универсальная схема выглядит так:

- Выберите оператора электронного кошелька. Сравните комиссии, функционал и удобство интерфейса. Проверьте, есть ли оператор кошелька в реестре ЦБ;

- Зарегистрируйтесь в приложении оператора. Укажите номер телефона, e-mail и паспортные данные — в зависимости от уровня кошелька;

- Подтвердите личность, если хотите расширить функционал кошелька;

- Пополните счет, самый простой способ — переводом с банковской карты.

После этого кошельком можно пользоваться.

Частые вопросы

Чем электронный кошелек отличается от банковского счета

Для открытия кошелька не нужен банковский счет в банке, хранящиеся в нем деньги не защищены системой страхования вкладов. Поэтому в случае банкротства или отзыва лицензии у оператора кошелька государство не возместит клиенту потерянные средства. В аналогичной ситуации с банковским счетом государство возместит до ₽1,4 млн.

Как пополнить электронный кошелек

Операторы кошельков дают разные возможности в зависимости от уровня идентификации. Самый распространенный — со своей банковской карты.

Как защитить электронный кошелек от мошенников

Как отмечает Константин Кучугурин из «Сравни», современные крупные сервисы предлагают высокий уровень защиты, сопоставимый с банками, но многое зависит от самого пользователя.

«Безопасное поведение в сети — основа сохранности средств. Чтобы защитить свой электронный кошелек от мошенников, рекомендуется включать двухфакторную аутентификацию, не использовать простые пароли и не хранить их в открытом виде, особенно в браузере или в почте. Также важно проверять адрес сайта перед вводом данных — фишинговые страницы визуально почти не отличаются от настоящих», — говорит Кучугурин.

Эксперт также рекомендует подключить уведомления о входе в аккаунт и проведенных операциях, чтобы оперативно отслеживать любые подозрительные действия. Кроме того, продолжает он, не стоит переходить по ссылкам из подозрительных писем или сообщений в мессенджерах — мошенники часто маскируют свои атаки под «выгодные акции» или «бонусы».

Какие лимиты и ограничения есть у электронных кошельков

Это зависит от уровня идентификации. У кошельков без подтверждения личности лимиты на хранение средств обычно составляют ₽15–40 тыс. Также у анонимных кошельков нет возможности переводить средства.

Как восстановить доступ к электронному кошельку, если забыл пароль

Если не получается восстановить доступ по указанному при регистрации номеру телефона и e-mail, стоит обратиться в службу поддержки сервиса.

Главное об электронном кошельке

- Электронный кошелек — это цифровой способ хранения и использования денег.

- Он удобен для мелких покупок в интернет-магазинах и в использовании, с точки зрения кибербезопасности пользование им создает меньше угроз, чем оплата банковской картой. Используя электронный кошелек, пользователь не оставляет основные платежные реквизиты в сети.

- Существуют анонимные, именные и идентифицированные кошельки. Чем выше уровень идентификации, тем больше возможностей у пользователя и выше лимиты.

- При выборе оператора электронного кошелька стоит учитывать комиссии, лимиты на операции, набор функций и удобство интерфейса.

- Хранить деньги в электронном кошельке безопасно, если соблюдать правила киберзащиты.

Читайте «РБК Инвестиции» в Telegram.