Отчеты «Яндекса» и ВТБ, индекс Мосбиржи, старт торгов «АПРИ»: дайджест

Начало торгов акциями «АПРИ» после IPO

30 июля, в 16:00 мск, на Мосбирже начнутся первые торги акциями девелопера «АПРИ». Тикер APRI. Бумаги войдут в раздел «третий уровень» списка ценных бумаг, допущенных к торгам на Московской бирже.

Уральский застройщик «АПРИ» провел IPO на Мосбирже по верхней границе ценового диапазона ₽9,7 за акцию. Предварительный диапазон составлял ₽8,8-9,7 за акцию. Совокупный объем дополнительного выпуска составил 115,2 млн ценных бумаг.

Защити свои деньги от инфляции

В ходе IPO размещено 90 675 890 акций. В итоге компания привлекла ₽879,56 млн. По итогам размещения рыночная капитализация «АПРИ» составила ₽10,82 млрд (с учетом допвыпуска), а free-float — 8,13%. Об этом «РБК Инвестициям» сообщил представитель организатора размещения — управляющий директор инвестиционной компании «Иволга Капитал» Дмитрий Александров. Заявки частных инвесторов удовлетворены полностью, добавил организатор, как и предупреждал эмитент ранее.

Ранее девелопер сообщал, что планирует привлечь от ₽500 млн до ₽1 млрд, что соответствует доле акций в свободном обращении (free-float) на уровне 5–10%. К утру 24 июля книга заявок на первичное размещение акций застройщика «АПРИ» была переподписана по верхней границе ценового диапазона (₽9,7 за бумагу) на минимально обозначенный объем размещения в 5% капитала.

Привлеченные при размещении средства пойдут на развитие компании.

Индекс Мосбиржи

В понедельник на российском рынке продолжилась волна распродаж, начавшаяся в пятницу на фоне повышения ключевой ставки на 200 б.п., до 18%. «Несмотря на то, что инвесторы ожидали такого решения, жесткость риторики регулятора стала неожиданностью: ЦБ сообщил о том, что будет оценивать целесообразность дальнейшего повышения ключевой ставки на ближайших заседаниях», — отметил аналитик ФГ «Финам» Игнат Иванов.

По итогам торгов индекс Мосбиржи упал на 2,88%, до 2906,95 пункта. Это самое значительное падение индикатора с тех пор, как 20 мая на российском рынке началась коррекция . Всего за два последних дня индекс Мосбиржи потерял 4,42%.

Индекс РТС за понедельник обвалился на 3,99% — до 1057,99 пункта.

На очередном заседании 26 июля Банк России повысил ставку до 18%. Это первое повышение с декабря 2023 года — тогда ЦБ повысил ставку с 15% до 16% и удерживал ее на этом уровне на протяжении семи месяцев.

Вместе с решением по ставке совет директоров ЦБ обновил среднесрочный прогноз:

- прогноз по инфляции был повышен с 4,3–4,8% до 6,5–7%;

- прогноз средней ключевой ставки вырос с 15–16% до 16,9–17,4% на 2024 год и с 10–12% до 14–16% на 2025 год.

- с 29 июля до конца 2024 года средняя ключевая ставка прогнозируется в диапазоне 18,0–19,4%.

«Жесткие денежно-кредитные условия не только увеличивают издержки компаний по обслуживанию корпоративного долга, но и ослабляют потребительскую и деловую активность, что ухудшает долгосрочные финансовые показатели бизнеса. К тому же высокие доходности облигаций делают их более привлекательными для вложений, чем акции», — пояснил эксперт «БКС Мир Инвестиций» Дмитрий Бабин.

Общая картина в Индексе Мосбиржи пока не вызывает оптимизма, пишет руководитель направления информационно-аналитического контента «Альфа-Инвестиций» Василий Карпунин. По его словам, высок риск обновления годовых минимумов, спуска к 2825–2850 пунктов или ниже. «Несмотря на локальную перепроданность, поводы для уверенного отскока сейчас вряд ли появятся», — полагает эксперт.

«До тех пор, пока валютные курсы не покажут устойчивого восстановления, на рост индекса Мосбиржи можно не рассчитывать. При относительно сильном рубле, просевших ценах на нефть и высоких ставках на долговом рынке позиции рынка акций довольно слабы и логично ожидать развития коррекции», — считает руководитель отдела анализа акций ФГ «Финам» Наталия Малых.

Она отметила, что дивиденды больше не удерживают инвесторов в акциях, учитывая завершение дивидендного сезона. Поэтому при низких валютных курсах можно ожидать миграции капитала в депозиты и облигации . Прогноз Наталии Малых по индексу Мосбиржи — снижение в район 2700-2750 пунктов до осени.

Защити свои деньги от инфляции

Отчетность «Яндекса» и ВТБ

1. «Яндекс»

Во вторник, 30 июля, «Яндекс» представит финансовые результаты по МСФО за второй квартал 2024 года. Это будет вторая отчетность МКПАО «Яндекс» после

и первая после окончания реорганизации и возобновления торгов акциями компании.

Аналитик ИК «Велес Капитал» Артем Михайлин ожидает роста выручки российской IT-компании на 33,4%. В предыдущем квартале прирост показателя составлял 40%. Некоторое снижение темпов роста в сравнении с предыдущим кварталом связано с увеличением базы сравнения, отметил эксперт.

При этом сильнее всего темпы роста замедлились в сегменте поиска, ожидает Михайлин — до 30% против 38% кварталом ранее. Впрочем, компания в рамках своих прошлых комментариев отмечала, что замедление темпов роста поиска ожидается.

Скорректированная EBITDA, по расчетам «Велес Капитала», выросла на 70,6%, до ₽42,2 млрд. «Рост EBITDA группы мы связываем с улучшением рентабельности отдельных бизнесов и увеличением выручки», — отметил Артем Михайлин. Прирост чистой прибыли прогнозируется на уровне 75%.

«Наш общий взгляд на Яндекс остается положительным. Мы по-прежнему рекомендуем «покупать» акции холдинга, а целевая цена в данный момент находится на пересмотре», — заключил аналитик

2. ВТБ

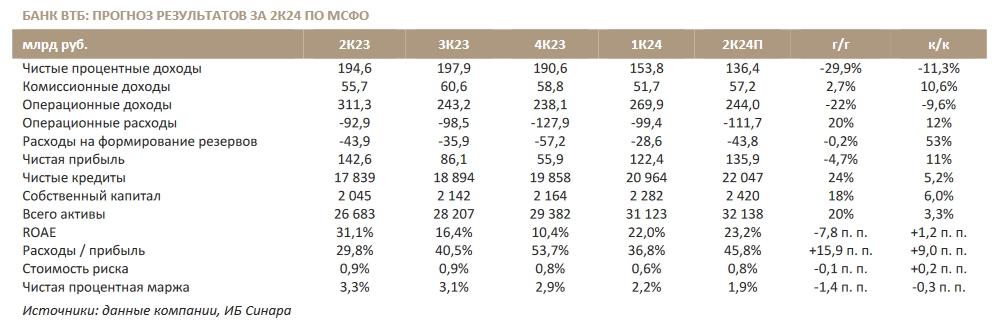

Во вторник финансовую отчетность по МСФО за второй квартал и первое полугодие 2024 года также представит ВТБ.

Аналитики инвестбанка «Синара» ожидают, что по итогам квартала чистая прибыль банка вырастет на 11% по сравнению с предыдущим кварталом, но снизится на 4,7% в сравнении с тем же периодом 2023 года — до ₽135,9 млрд. Это соответствует доходности на капитал в 23%.

«Полагаем, в условиях высоких процентных ставок в квартальных

результатах проявится негативное влияние продолжающегося снижения чистой процентной маржи, которую оцениваем в 1,9%», — пишет старший аналитик «Синары» Ольга Найденова.

С другой стороны, на чистой прибыли позитивно отразились неосновные статьи доходов (включая разблокировку части активов) и налоговые активы ФК «Открытие», позволившие за квартал восстановить налоги на ₽47 млрд, добавила эксперт.

Курсы валют

Наиболее выгодные курсы валют в обменниках Москвы на 08:20 мск по данным сервисов «Банки.ру» и «Рынок наличной валюты» от РБК:

Самые дешевые наличные доллары можно купить:

- Райффайзенбанк (адреса офисов можно уточнить на сайте банка): купить доллары можно по ₽86,8, продать — по ₽80,7;

- Синара Банк (ст. м. «Китай-Город»): купить доллары можно по ₽87, продать — по ₽83,5.

Самые дешевые евро:

- Синара Банк (ст. м. «Китай-Город»): купить евро можно по ₽96, продать — по ₽90;

- Ак Барс Банк (ст. м. «Сухаревская», «Речной вокзал», «Крестьянская застава», «Отрадное»): купить евро можно по ₽96,1, продать — по ₽93,42.

Самые дешевые юани:

- Банк «Национальный стандарт» (ст. м. «Добрынинская», «Полянка»): купить юани можно по ₽12,82, продать — по ₽12,15;

- Цифра банк (ст. м. «Выставочная», «Деловой центр»): купить юани можно по ₽12,89, продать — по ₽12,42.

Последний день покупки акций под дивиденды

Дивидендная доходность указана с учетом цены закрытия торгов 29 июля.

- Morgan Stanley. Дивиденды на каждую акцию — $0,925. Дата выплаты — 15 августа. Доходность — 0,9%.

- SL Green Realty. Дивиденды на каждую акцию — $0,25. Дата выплаты — 15 августа. Доходность — 0,4%.

- Texas Instruments. Дивиденды на каждую акцию — $1,3. Дата выплаты — 13 августа. Доходность — 0,6%.

Корпоративные события

- Яндекс: финансовые результаты за второй квартал 2024 года.

- ВТБ: финансовые результаты за второй квартал 2024 года.

До открытия рынка в США:

- McDonald's: финансовые результаты за второй квартал 2024 года, EPS — $3,08, выручка — $6,63 млрд;

- Merck & Co.: финансовые результаты за второй квартал 2024 года, до открытия рынка, EPS — $2,15, выручка — $15,85 млрд;

- Phillips 66: финансовые результаты за второй квартал 2024 года, EPS — $2,21, выручка — $37,8 млрд;

- Procter & Gamble: финансовые результаты за четвертый квартал 2024 финансового года, EPS — $1,37, выручка — $20,76 млрд;

- Pfizer: финансовые результаты за второй квартал 2024 года, EPS — $0,47, выручка — $13,07 млрд;

- PayPal: финансовые результаты за второй квартал 2024 года, до открытия рынка, EPS — $0,98, выручка — $7,81 млрд;

После закрытия рынка в США:

- Microsoft: финансовые результаты за четвертый квартал 2024 финансового года, EPS — $2,93, выручка — $64,37 млрд;

- Pinterest: финансовые результаты за второй квартал 2024 года, EPS — $0,28, выручка — $848,96 млн;

- Advanced Micro Devices (AMD): финансовые результаты за второй квартал 2024 финансового года, EPS — $0,67, выручка — $5,72 млрд;

- First Solar: финансовые результаты за второй квартал 2024 года, EPS — $2,68, выручка — $949,23 млн;

- Match Group: финансовые результаты за второй квартал 2024 года, EPS — $0,48, выручка — $856,47 млн;

- Qorvo: финансовые результаты за первый квартал 2025 финансового года, EPS — $0,71, выручка — $851,95 млн;

- Starbucks: финансовые результаты за третий квартал 2024 финансового года, EPS — $0,94, выручка — $9,25 млрд;

- Electronic Arts: финансовые результаты за четвертый квартал 2024 финансового года, EPS — $0,41, выручка — $1,21 млрд.

Другие важные события

- На Мосбирже начнутся торги акциями «АПРИ»

- Германия: объем ВВП за второй квартал 2024 года (предварительные данные) — 11:00 мск.

- Германия: индекс потребительских цен за июль (предварительные данные) — 15:00 мск.

- Еврозона: объем ВВП за второй квартал 2024 года (предварительные данные) — 12:00 мск.

- Еврозона: индекс делового климата за июль — 12:00 мск.

- Еврозона: индекс доверия потребителей за июль — 12:00 мск.

- Еврозона: индекс потребительских инфляционных ожиданий за июль — 12:00 мск.

- США: индекс Кейса — Шиллера (индекс цен на жилье по 20-ти крупнейшим городам США за апрель) за апрель — 16:00 мск.

- США: индикатор потребительской уверенности от Conference Board за июль — 17:00 мск.

- США: число открытых вакансий на рынке труда (JOLTS) за июнь — 17:00 мск.

- США: недельные запасы сырой нефти в США по данным Американского института нефти (API) — 23:30 мск.

Как завершилась предыдущая торговая сессия

- Индекс Мосбиржи: 2906,95 (-2,88%)

- Индекс РТС: 1057,99 (-3,99%)

- S&P 500: 5463,54 (+0,08%)

- Dow Jones Industrial Average: 40 539,93 (-0,12%)

- NASDAQ Composite: 17 370,20 (+0,07%)