На графике S&P 500 образовался «золотой крест». Что это значит для рынка?

На минувшей неделе индекс S&P 500 вырос более чем на 3%, на пике поднявшись до отметки 4195,44 пункта. Резкий рост фондового рынка США был спровоцирован решением ФРС США повысить ключевую ставку на 25 базисных пунктов — до 4,5–4,75% годовых, а также замедлением роста инфляции. Индекс потребительских цен (CPI) по итогам декабря 2022 года снизился с 7,1% до 6,5% в годовом исчислении.

Ралли на фондовом рынке привело к возникновению редкой фигуры технического анализа под названием «золотой крест». «Золотой крест» — особый тип «бычьего» сигнала, который технические аналитики рассматривают как индикатор возможного большого ралли, пишет CNBC. Эта фигура обычно появляется на поздней стадии рецессии или во время признаков восстановления экономики, заметили эксперты Bank of America.

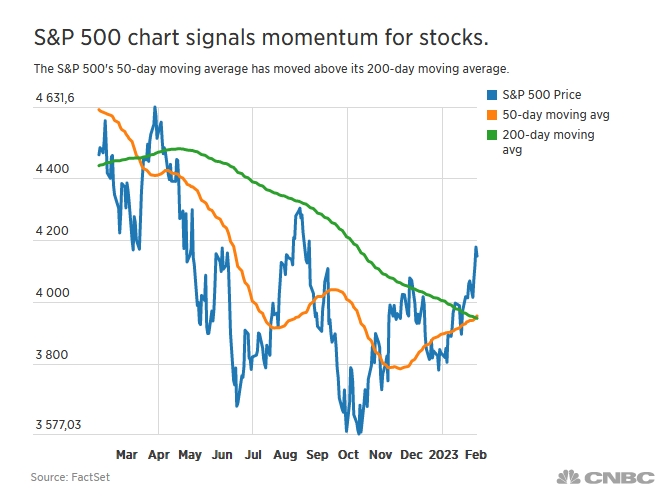

«Золотой крест» — графический паттерн, который представляет собой пересечение краткосрочной и долгосрочной скользящих средних снизу вверх. Как правило, для показателя используется 50-дневная скользящая средняя в качестве краткосрочной средней, а 200-дневная скользящая средняя — в качестве долгосрочной средней.

В четверг, 2 февраля, 50-дневная скользящая средняя индекса S&P поднялась до 3953,61 пункта и превысила значения 200-дневной скользящей средней, которая составляла 3951,58 пункта.

Текущий «золотой крест» стал 49-м с 1928 года. Как отмечают аналитики Bank of America, доходность индекса после «золотого креста» достигает своего пика через 30, 65 и 195 дней после появления сигнала. При этом в 75% случаев доходность оказывается выше среднего.

Главный рыночный стратег консалтинговой компании Carson Group Райан Деттрик обратил внимание, что индекс S&P 500 поднимался в следующие 12 месяцев 15 из 16 раз, когда на графике индикатора образовывался «золотой крест». Средняя годовая доходность этого роста составляла 15,7%, средняя доходность за полгода — 9,8%, за три месяца — 6,7% и 1,9% — за месяц.

«Золотой крест» противоречит ожиданиям экспертов

В то же время сигнал, который дает популярный технический индикатор, идет вразрез с ожиданиями большинства аналитиков, исходящих из текущей ситуации в мировой экономике.

Старший аналитик УК «Первая» Артем Перминов считает, что, несмотря на появление «золотого креста», нельзя сказать с полной уверенностью, что рынок стал «бычьим» и сформировалась устойчивая динамика к росту. Рынки сейчас очень волатильны на фоне неопределенности будущей монетарной политикой ФРС США, считает эксперт.

По его словам, пока экономика выдерживает рост процентной ставки, американский регулятор будет ее повышать, чтобы в максимально короткие сроки снизить инфляцию и инфляционные ожидания. Поэтому, если регулятор продолжит и дальше настойчиво ужесточать денежно-кредитную политику, настроения на рынке «могут измениться очень быстро и начнется новая волна снижения», добавил Перминов.

Начальник отдела аналитики и продвижения «БКС Мир инвестиций» Оксана Холоденко видит неопределенность в текущей рыночной ситуации и считает, что существует высокая вероятность снижения индекса S&P 500 до 4000 пунктов. Ключевым фактором снижения эксперт назвала инфляцию и монетарную политику ФРС.

По итогам заседания 31 января — 1 февраля ФРС повысила ставку всего на 25 б.п. Американский регулятор занял менее агрессивную, чем на предшествующих заседаниях, позицию: еще летом и осенью на четырех заседаниях подряд ставку поднимали сразу на 75 б.п. В декабре же ставка выросла на 50 б.п. Таким образом ФРС стремилась обуздать инфляцию, которая в июне 2022 года достигла 40-летнего максимума в 9,1%.

Тем не менее в пресс-релизе по итогам последнего заседания регулятор отметил, что хотя инфляция ослабла, она остается на повышенных уровнях, и добавил, что считает дальнейшее повышение ставок уместным.

Обвал на рынке неминуем?

Многие эксперты на Уолл-стрит не раз предупреждали о большой вероятности нового обвала рынка. Например, стратег JPMorgan Chase Марко Коланович назвал недавнее ралли на рынке американских акций «ловушкой «медвежьего» рынка». Базовый прогноз эксперта — жесткая посадка экономики. На этом фоне S&P 500 может к лету упасть ниже 3600 пунктов, так как рынок сейчас не ждет рецессии в США, ожидает эксперт.

Аналитики Citigroup считают, что трейдеры игнорируют риск более высокого, чем ожидалось, подъема процентных ставок в США — к 6%. Между тем это может привести к распродажам как акций, так и бондов. В банке отмечают, что сейчас акции на большинстве рынков, в том числе в США, Европе, Гонконге и Корее, выглядят переоцененными и могут упасть в ближайшие три — шесть месяцев.

Также на прошлой неделе глава фонда Scion Asset Management Майкл Бьюрри, прототип одного из главных героев фильма «Игра на понижение», посоветовал инвесторам избавляться от активов на рынке. В своем обращении, состоящем из одного слова, он просто призвал инвесторов продавать. «Sell», — написал Бьюрри.

Неужели в текущей ситуации «золотой крест» врет?

Аналитик ИК «Алор Брокер» Андрей Эшкинин отмечает, что любые технические индикаторы реагируют с запозданием на то или иное рыночное движение, так что «золотой крест» не должен быть единственным показателем для осуществления анализа. Поэтому с помощью данного индикатора «нельзя сказать, что ралли окажется долгосрочным», считает эксперт.

Недостаток данного индикатора в том, что он генерирует множество ложных сигналов, когда на рынке наблюдается боковое движение, считает старший аналитик УК «Первая» Артем Перминов. По его мнению, один из сценариев текущей фундаментальной рыночной картины располагает к формированию широкого коридора, в котором будет двигаться рынок, на фоне неопределенности с будущей монетарной политикой ФРС США.