Что будет с акциями Сбербанка в 2023 году. Прогнозы экспертов

Материал носит исключительно ознакомительный характер и не содержит индивидуальных инвестиционных рекомендаций.

Аналитики крупнейших инвесткомпаний ожидают, что в 2023 году динамика обыкновенных и привилегированных акций «Сбера» будет зависеть от восстановления российской экономики и бизнеса самого банка, выплаты дивидендов, информационного фона и геополитики. В то же время инвесторам следует помнить, что негативные новости вновь могут привести к паническим распродажам на рынке, а ухудшение ситуации в экономике — помешать бизнесу «Сбера» восстановиться.

Согласно прогнозам экспертов, в 2023 году акции Сбербанка могут показать двузначный рост. Однако мало кто из аналитиков рассчитывает, что цены восстановятся до уровня начала 2022 года.

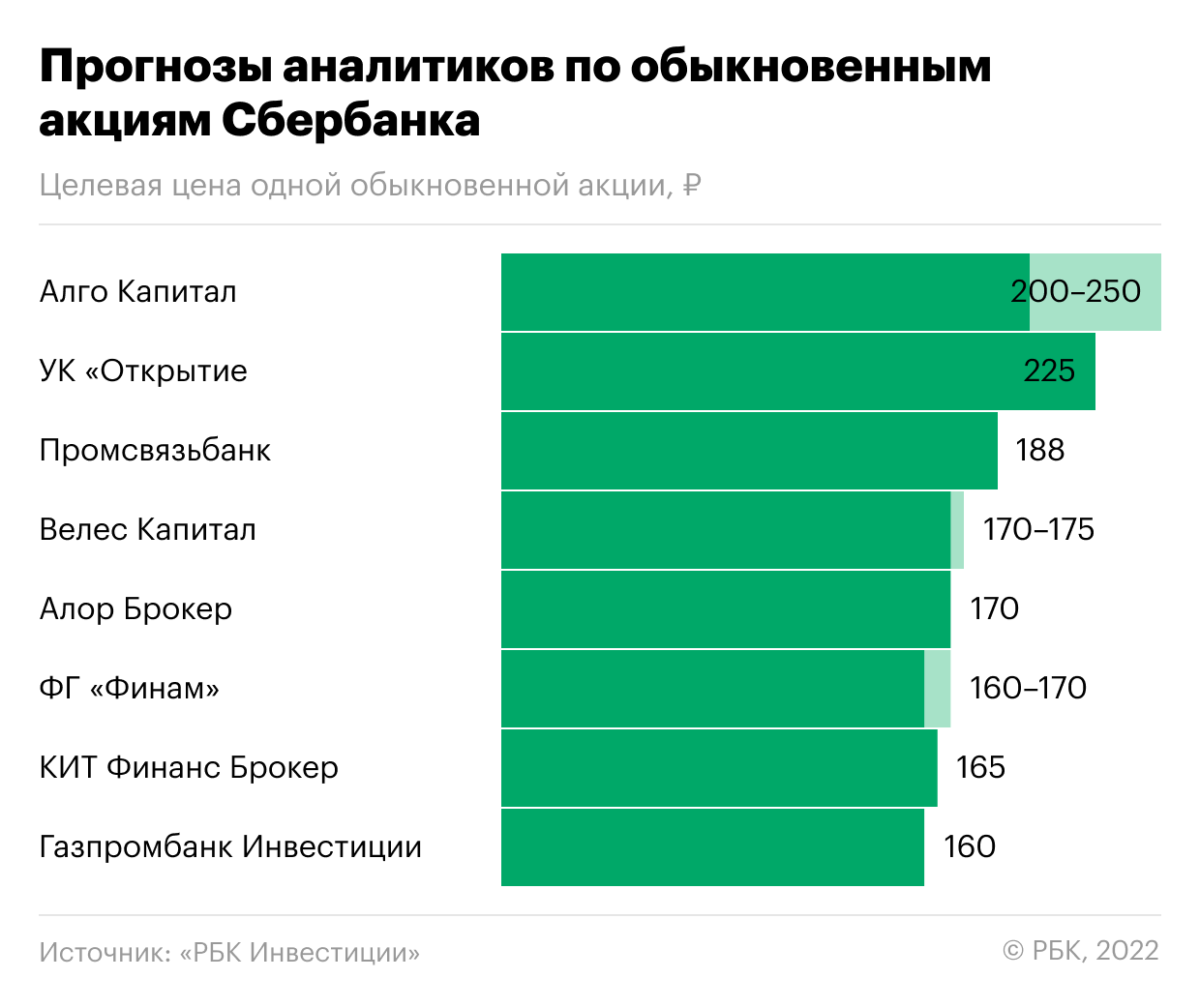

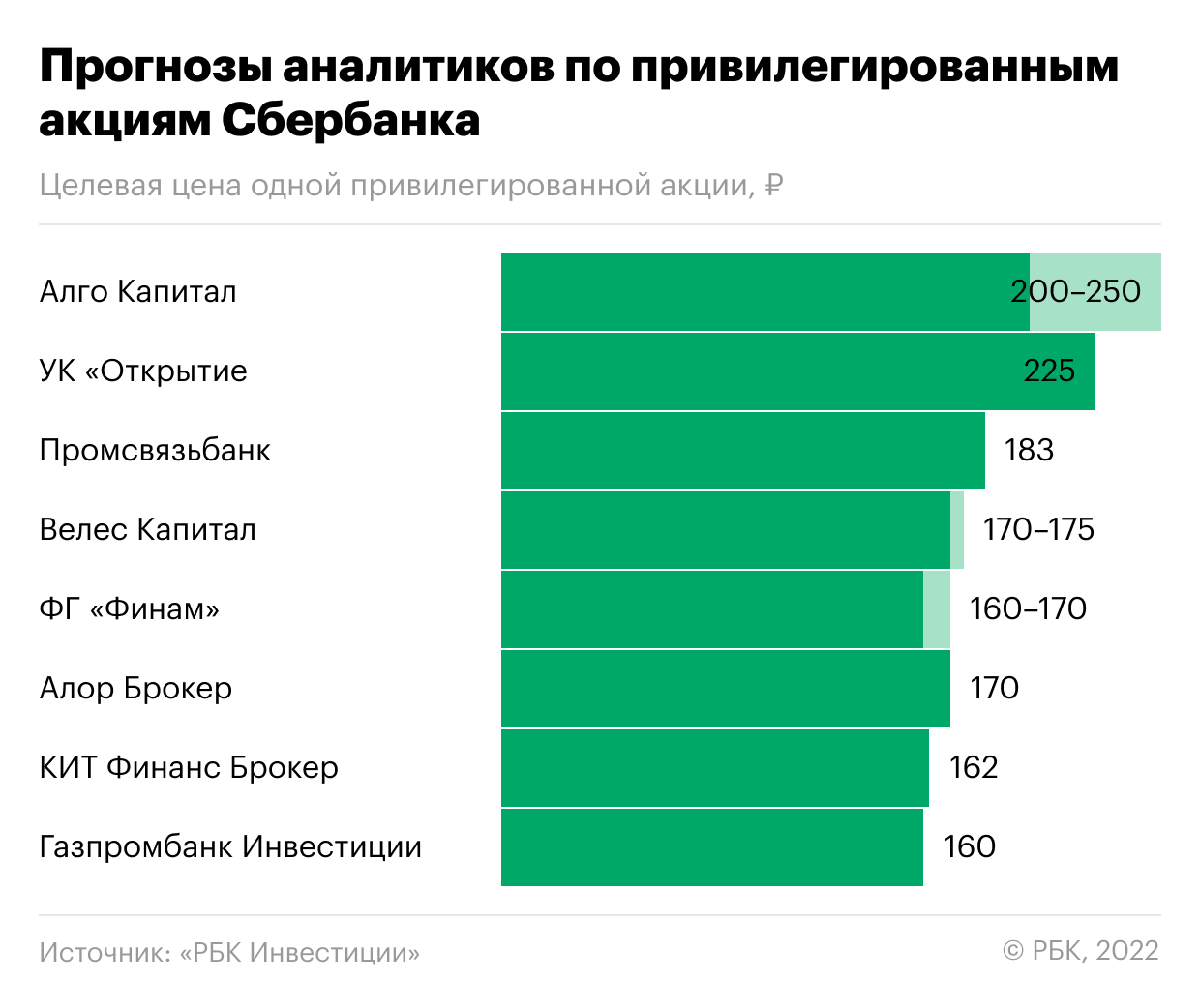

Прогнозы по акциям «Сбера» в 2023 году

В ИК «Алор Брокер» положительно оценивают перспективы бумаг Сбербанка и считают эту идею фаворитом финансового сектора в 2023 году. В брокерской компании установили целевую цену по обыкновенным и привилегированным акциям в районе ₽170.

В «КИТ Финанс Брокер» отмечают, что банк раньше ожидаемого вновь стал прибыльным и смог сохранить весь капитал, а также вышел на нормальные уровни по кредитованию, формированию резервов и сейчас сохраняет высокую маржу. Учитывая это, в инвесткомпании полагают, что справедливая оценка с учетом геополитических рисков должна быть около 0,7х от капитала. Это значит, что ценовой ориентир по обыкновенным акциям находится вблизи отметки ₽175 за бумагу. Тем не менее, по консервативным оценкам брокера, целевая цена обыкновенных акций составляет ₽165, привилегированных — ₽162.

Во Freedom Finance Global считают, что акции «Сбера» могут стать локомотивом роста в случае улучшения информационного фона. Тем не менее в инвесткомпании не дают конкретных ценовых прогнозов по бумагам на 2023 год до тех пор, пока не будет раскрыто достаточное количество финансовой информации.

По расчетам ФГ «Финам», целевая цена акций находится на уровне ₽160–170 при условии возвращения банка к выплате дивидендов к концу 2023 года.

В УК «Открытие» считают, что акции имеют высокую инвестиционную привлекательность, целевая цена составляет ₽225 за бумагу. «Однако срок реализации потенциала может не ограничиться коротким горизонтом времени в один год (акции — инструмент долгосрочного инвестирования), особенно учитывая текущие уровни экономической и политической нестабильности в мире», — обратила внимание портфельный менеджер УК «Открытие» Ирина Прохорова.

У Промсвязьбанка акции «Сбера», несмотря на небольшую потенциальную дивидендную доходность, находятся в числе фаворитов в банковском секторе. Целевая цена по обыкновенным акциям — ₽188, по привилегированным — ₽183.

По оценкам «Газпромбанк Инвестиций», из всего финансового сектора акции «Сбера» кажутся оптимальным выбором — при отсутствии непредвиденных рисков компания стабильно показывает хорошую прибыль и отдачу на капитал. В результате по текущей цене Сбербанк выглядит привлекательно для добавления в портфель на долгий срок даже с учетом потенциальных рисков. Вероятная целевая цена по акциям на 2023 год с учетом текущей рыночной ситуации — ₽160 за акцию.

В «Велес Капитал» спрогнозировали, что при умеренно позитивном сценарии обыкновенные и привилегированные акции Сбербанка могут в начале следующего года закрепиться выше ₽150, следующей целью движения станет диапазон ₽170–175.

В «Алго Капитал» рассчитывают, что до конца 2023 года цены на акции банка восстановятся до ₽200–250. «Иными словами, я ожидаю от них движения к уровню начала 2022 года», — отметил старший риск-менеджер «Алго Капитал» Виталий Манжос.

В январе 2022 года обыкновенные акции Сбербанка торговались в диапазоне от ₽221,03 до ₽310,1 за штуку, привилегированные акции — в диапазоне от ₽216,51 до 293.

По словам эксперта, помимо технических факторов этому способствует еще и тот факт, что банк сумел вновь стать прибыльным и планирует возобновить выплату дивидендов. Однако Манжос уточнил, что акции можно рекомендовать для покупки на срок от полугода, поскольку на меньшем временном горизонте они могут не принести ожидаемой прибыли.

«Сейчас эти бумаги выглядят лучшими в своем секторе с точки зрения устойчивости в сочетании с перспективами роста стоимости», — заключил старший риск-менеджер «Алго Капитал».

От чего будет зависеть динамика акций в 2023 году

Главный аналитик ПСБ Алексей Головинов отметил, что позитивное влияние на банковский сектор в целом в 2023 году будет оказывать повышенный спрос на кредиты со стороны крупных корпоративных клиентов в условиях, когда нет доступа к западному рынку капитала, но необходимо реализовывать масштабные инвестиционные проекты по импортозамещению и переориентировать торговые потоки в Азию.

«Ожидаемое замедление инфляции будет способствовать снижению ставок по кредитам, что должно поддержать спрос на ипотечное и потребительское кредитование», — добавил Головинов.

Управляющий директор департамента по работе с акциями УК «Система Капитал» Константин Асатуров согласился, что ключевой фактор для Сбербанка в следующем году — это темп роста кредитного портфеля, который, в свою очередь, будет зависеть от ситуации в экономике.

В ноябре «Сбер» сообщил о возвращении к регулярному раскрытию финансовых результатов по итогам каждого месяца. Тогда же банк представил отчет за октябрь, по итогам которого чистая прибыль составила ₽122,8 млрд. Прибыль за девять месяцев превысила ₽50 млрд.

В ноябре его чистая прибыль выросла на 22,7% по сравнению с прошлым годом и достигла ₽124,7 млрд. Старший инвестиционный консультант ФГ «Финам» Тимур Нигматуллин отметил, что в прошлом месяце прирост большинства показателей уже был двузначным.

В середине декабря первый зампред правления Сбербанка Александр Ведяхин заявил, что банк вышел на «стабильную траекторию прибыльности» и намерен и дальше ее придерживаться.

Опрошенные эксперты согласились, что после возвращения к регулярному частичному раскрытию информации Сбербанк показал хорошие для текущих условий финансовые результаты.

«Пусть данные пока неполные, но уже можно отметить наличие стабильности: чистая прибыль октября и ноября сопоставима (около ₽124 млрд), что отражает устойчивость бизнеса. Кредитная организация адаптировалась к вызовам внешней среды», — прокомментировал начальник управления информационно-аналитического контента «БКС Мир инвестиций» Василий Карпунин.

Он назвал важным тот факт, что банк не использует послабления ЦБ, а нормативы достаточности капитала остаются в допустимых пределах. Кроме того, положительным моментом, по словам Карпунина, является контроль за расходами, что улучшает параметры общей эффективности бизнеса.

«Сбер» два месяца подряд показывает прибыль более ₽100 млрд, подтверждая свою эффективность. При этом нужно отметить, что рост прибыли идет не только за счет сокращения резервов, но и за счет качественных показателей», — отметил аналитик отдела анализа финансовых рынков «КИТ Финанс Брокер» Дмитрий Баженов.

Дальнейшая динамика восстановления бизнеса «Сбера» — это ключевой фактор для поведения акций в будущем, уверен инвестиционный стратег «Алор Брокер» Павел Веревкин.

Между тем заместитель директора аналитического департамента Freedom Finance Global Георгий Ващенко отметил, что отказ от раскрытия всех финансовых показателей слабо влияет на котировки акций Сбербанка. Эксперт напомнил, что 80% оборотов генерируют частные инвесторы, которые менее всего ориентируются на фундаментальные факторы. На ход торгов будут влиять в большей степени новости и техническая картина, уверен Ващенко.

По мнению старшего риск-менеджера «Алго Капитал» Виталия Манжоса, существенная доля от притока новых средств на фондовый рынок традиционно будет направляться частными инвесторами в бумаги «Газпрома» и Сбербанка. «Физические лица нередко покупают их в ситуации дефицита четких среднесрочных инвестиционных идей. К началу следующего года такая ситуация на рынке сохранится», — заключил эксперт.

«Российский рынок по-прежнему остается под давлением геополитики. Не стоит забывать, что негативный новостной фон может вызвать очередные панические распродажи на рынке. Также снижение цен на сырьевых рынках может ударить по российской экономике, что напрямую повлияет на восстановление показателей Сбербанка», — добавил Веревкин из «Алор Брокер».

Эксперты «Альфа-Капитал» и «Велес Капитал» сошлись во мнении, что на цену акций в следующем году по большей части будет влиять геополитика.

«Позитивным моментом для Сбербанка является то, что большая часть санкций против него, вероятно, уже была введена, при этом эмитент , судя по всему, вполне успешно адаптировался к новым условиям. Тем не менее Сбербанк остается акцией, подверженной общерыночным настроениям, что может мешать ему расти при отсутствии значимых геополитических улучшений», — прокомментировала аналитик «Велес Капитал» Елена Кожухова.

По ее словам, даже если Сбербанк вернется к выплатам дивидендов, ралли на этих новостях без общего улучшения фундаментальной обстановки может оказаться краткосрочным.

Руководитель дирекции по работе с акциями УК «Альфа-Капитал» Эдуард Харин добавил, что, помимо геополитики, также стоит иметь в виду фактор экономики. «Основные вопросы — насколько высока вероятность снижения (ВВП. — «РБК Инвестиции») в районе 2–3% и как это повлияет на прибыль банка. Мрачные прогнозы 2022 года не сбылись, однако снижение в следующем году не невероятный сценарий», — предупредил эксперт.

«Сбер» — зеркало российской экономики. Результаты компании зависят от динамики ВВП, о чем она неоднократно упоминала», — заметил руководитель управления аналитики финансовых рынков и премиального обслуживания сервиса «Газпромбанк Инвестиции » Андрей Ванин. Он также посоветовал иметь в виду, что если цены на энергоресурсы будут существенно падать, результаты Сбербанка ухудшатся.

С тем, что динамика акций «Сбера» в следующем году будет зависеть от общей экономической конъюнктуры в стране, согласилась и портфельный менеджер УК «Открытие» Ирина Прохорова. По ее словам, восстановлению экономики будет способствовать успешное налаживание бизнесом новых цепочек поставок — при условии, что эмбарго на нефть не приведет к значимому сокращению доходов российских нефтяных компаний и мир не погрузится в глубокую рецессию . При таком сценарии стабильность качества активов, рост кредитного портфеля и увеличение активности участников на долговом рынке позволят «Сберу» сохранить высокую прибыльность последних месяцев. Уход иностранного бизнеса также должен долгосрочно улучшить среду для развития экосистемы банка, отметила Прохорова.

«Обратная ситуация с ухудшением вводных может привести к снижению темпов роста и качества кредитного портфеля, необходимости досоздания банком резервов и, как следствие, резкому сокращению прибыли — об этих рисках инвесторам следует помнить», — предупредила она.

Сколько банк может заплатить дивидендов

В 2020 году Сбербанк принял дивидендную политику на последующие три года. Документ предполагает, что на выплаты акционерам идет минимум 50% от чистой прибыли по МСФО. Дивиденды должны выплачиваться раз в год.

По итогам 2021 года чистая прибыль банка оставила рекордные ₽1,246 трлн, однако летом 2022 года акционеры согласились с рекомендацией Наблюдательного совета не выплачивать дивиденды. Эксперты тогда отмечали, что отказ от дивидендов не стал сюрпризом.

«Нормализация деятельности банка открывает дорогу к возвращению дивидендов. При этом кажется, что «Сбер» может себе позволить выплатить в 2023 году не только установленные 50% чистой прибыли, но и часть нераспределенной прибыли за 2021 год. Российский бюджет в этом как раз может быть заинтересован», — полагает начальник управления информационно-аналитического контента «БКС Мир инвестиций» Василий Карпунин.

В то же время он подчеркнул, что спрогнозировать конкретный размер дивидендов сейчас очень сложно — они могут быть в диапазоне от ₽0 до более чем ₽20 на акцию.

По мнению старшего риск-менеджера «Алго Капитал» Виталия Манжоса, самым вероятным стимулом для начала быстрого роста акций «Сбера» станет рекомендация выплатить дивиденды за 2022 год. Эксперт предположил, что на дивиденды , скорее всего, пойдет и часть нераспределенной прибыли за 2021 год.

Старший инвестиционный консультант ФГ «Финам» Тимур Нигматуллин также допускает, что в 2023 году Сбербанк может выплатить ранее отложенные дивиденды за 2021 год и часть от прибыли в 2022 году. Однако поскольку по итогам всего 2022 года чистая прибыль снизится на 75%, высокой доходности ожидать не стоит, размер дивиденда может составить ₽3–7 на акцию, спрогнозировал эксперт.

Оптимистичный сценарий «Алор Брокер» предлагает, что «Сбер» выплатит дивиденды и за 2021-й, и за 2022 год. В этом случае совет директоров банка может порекомендовать выплатить ₽18,7 на акцию.

«В консервативном прогнозе мы рассчитываем увидеть ₽5,5–6 дивидендов на акцию», — добавил инвестиционный стратег «Алор Брокер» Павел Веревкин.

Вслед за ростом прибыли «Сбера» в «КИТ Финанс Брокер» повысили прогноз по дивидендам банка за 2022 год — до ₽6,4 на акцию. «Доходность низкая, но ее нужно воспринимать как дополнительный бонус», — объяснил ведущий аналитик отдела анализа финансовых рынков «КИТ Финанс Брокер» Дмитрий Баженов.

В следующем году «Сбер» сможет себе позволить выплатить дивиденды по итогам 2022 года, согласился руководитель дирекции по работе с акциями УК «Альфа-Капитал» Эдуард Харин. По его оценкам, за 2022 год банк может получить прибыль в ₽300–350 млрд, Из этого следует, что в случае соблюдения дивполитики на выплаты акционерам может быть направлено ₽150–175 млрд.

Дивиденды на сумму около ₽150 млрд по результатам 2022 года ожидает от «Сбера» и главный аналитик ПСБ Алексей Головинов. Размер выплат в таком случае составит ₽6,95 на акцию.

По прогнозам портфельного менеджера УК «Открытие» Ирины Прохоровой, за 2022 год «Сбер» может выплатить дивиденды в размере около ₽22 на акцию. Однако для столь щедрых дивидендов требуется отсутствие глобальных внешних и внутренних экономических потрясений, подчеркнула Прохорова.

Высокие дивиденды ожидают и в «Газпромбанк Инвестициях». «Учитывая опыт прошлых лет, когда Сбербанк решил заплатить более 50% чистой прибыли, чтобы сохранить уровень дивидендов, мы ожидаем выплату, равную размеру 2020 года, то есть ₽18,7 на акцию», — прокомментировал руководитель управления аналитики финансовых рынков и премиального обслуживания сервиса брокерской компании Андрей Ванин.

«Мы считаем, что выплата дивидендов по итогам 2022 года очень вероятна, но размер дивидендов также пока остается загадкой, учитывая очень скудное раскрытие информации со стороны компании», — отметил управляющий директор департамента по работе с акциями УК «Система Капитал» Константин Асатуров.

Однако не все аналитики рассчитывают на скорое возвращение выплат. Так, заместитель директора аналитического департамента Freedom Finance Global Георгий Ващенко пока не ожидает, что «Сбер» распределит между акционерами прибыль по итогам 2022 года.

«За 11 месяцев банк заработал всего ₽175 млрд (₽7,7 руб. на акцию). В случае даже выплаты дивидендов они окажутся незначительными, в районе 2% от цены, что соответствует дневной волатильности », — сказал он.

Макроэкономический термин, обозначающий значительное снижение экономической активности. Главный показатель рецессии – снижение ВВП два квартала подряд. Изменчивость цены в определенный промежуток времени. Финансовый показатель в управлении финансовыми рисками. Характеризует тенденцию изменчивости цены – резкое падение или рост приводит к росту волатильности. Подробнее Лицо, выпускающее ценные бумаги. Эмитентом может быть юридическое лицо (компании, органы исполнительной власти или местного самоуправления). Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее Фондовый рынок — это место, где происходит торговля акциями, облигациями, валютами и прочими активами. Понятие рынка затрагивает не только функцию передачи ценных бумаг, но и другие операции с ними, такие, как выпуск и налогообложение. Кроме того, он позволяет устанавливать справедливое ценообразование. Подробнее