Смогут ли ОФЗ заменить вклады и сохранить деньги при рекордной инфляции

Инфляция бьет рекорды

В своем майском докладе о денежно-кредитной политике Банк России дает прогноз, что инфляция в 2022 году составит 18-23%, а также отмечает, что основной рост цен уже произошел в конце февраля и марте.

«Будущая инфляция — годовая инфляция за следующие 12 месяцев на апрель 2023 года — будет гораздо ниже. В рамках базового прогноза она будет находиться в диапазоне 10–12%. Основная ценовая подстройка к изменившимся условиям произойдет в этом году, в меньшей степени — в следующем. В итоге годовая инфляция в следующем [2023] году снизится до 5–7%, а в 2024‑м вернется к цели. Снижение инфляции и ее возвращение к 4% во многом произойдет благодаря проводимой денежно-кредитной политике», — заявила по итогам последнего заседания совета директоров Банка России глава регулятора Эльвира Набиуллина.

По состоянию на 6 мая, инфляция в годовом выражении составила 17,77%.

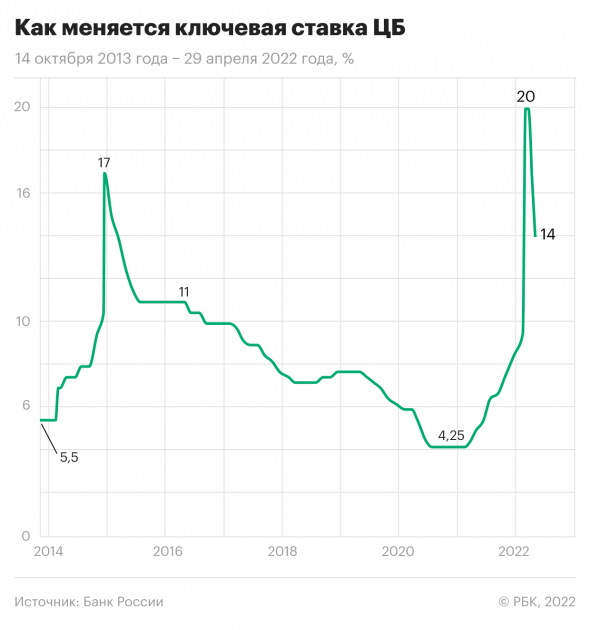

Несмотря на высокую инфляцию, ЦБ видит пространство для снижения ключевой ставки до конца этого года. Текущий прогнозный диапазон для средней ключевой ставки на 2022 год 12,5–14%, на следующий — 9–11% и на 2024 год — 6–8%, сообщила Набиуллина.

При столь высокой инфляции и неготовности регулятора повышать ключевую ставку, перед населением неизбежно встает вопрос, как сохранить и приумножить имеющиеся накопления.

Какую доходность дадут вклады в 2022 году

Совет директоров Банка России 29 апреля понизил ключевую ставку на 300 базисных пунктов — с 17% до 14%. Банки еще до понижения ключевой ставки начали понижать ставки по депозитам.

Средняя максимальная ставка по вкладам топ-10 российских банков в первой декаде мая 2022 года снизилась до 12,1% годовых, по данным Банка России. Максимальной ставка по этому показателю за все время наблюдений с 2009 года была в первой декаде марта 2022 года на уровне 20,51%. Напомним, ключевая ставка на тот момент составляла рекордные 20%, а население массово забирало наличные денежные средства из банковских учреждений. Высокие ставки по вкладам изменили настроения вкладчиков — они вернули деньги на депозиты, что позволило банкам восстановить ликвидность и в то же время перейти к снижению предлагаемой доходности по вкладам.

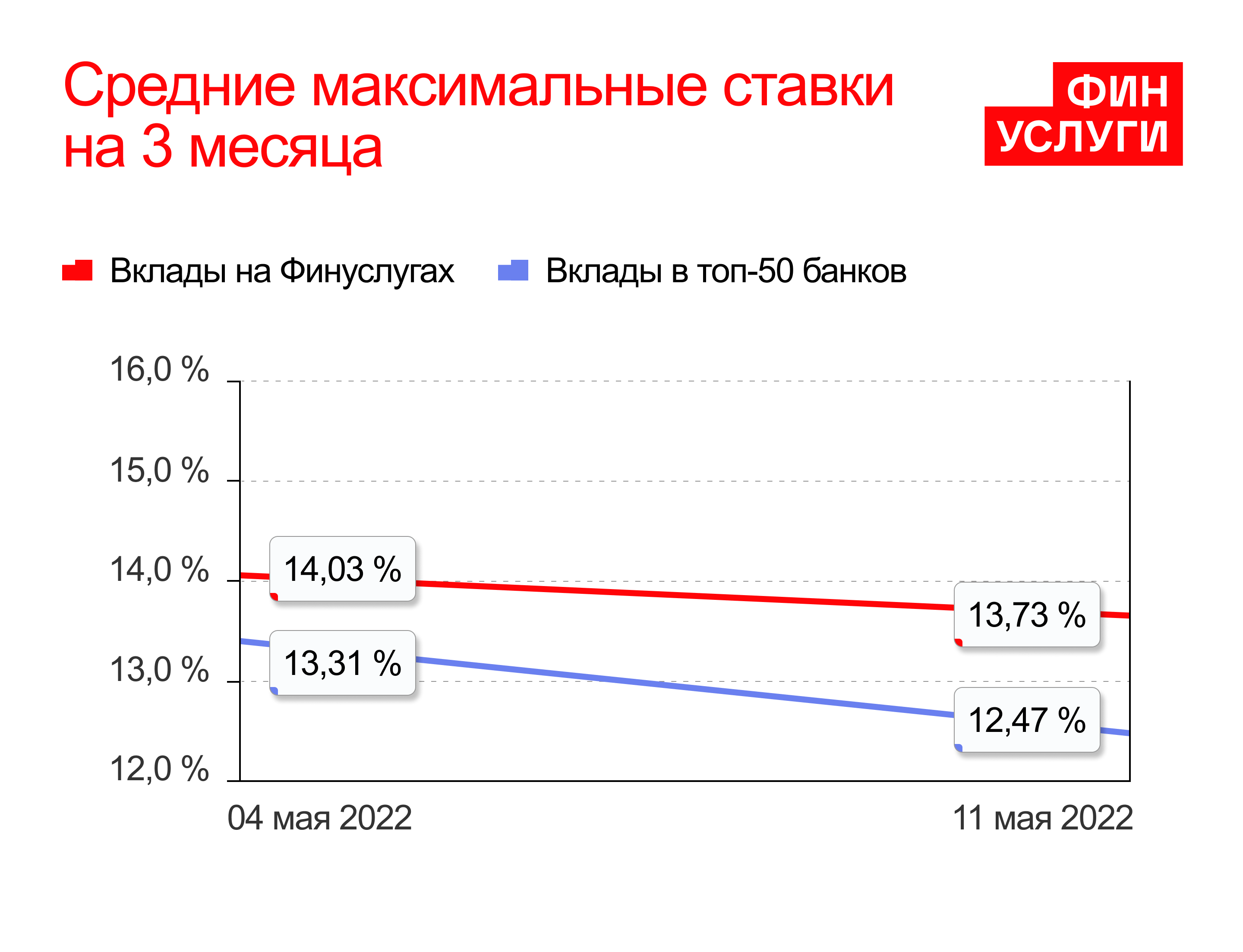

Согласно индексу доходности вкладов платформы «Финуслуги», который оценивает динамику ставок топ-50 банков по размеру депозитного портфеля, на неделе с 4 по 11 мая по вкладам от ₽100 тыс. предлагались следующие средние ставки в зависимости от срока:

- три месяца — 12,47%,

- шесть месяцев — 11,37%,

- год — 9,83%.

Первый поток вкладчиков в краткосрочные депозиты, которые успели положить деньги под максимальные проценты в марте, уже в конце мая-начале июня получат в свободное распоряжение денежные средства с начисленными процентами по вкладам. Соответственно, перед ними встанет вопрос, куда их инвестировать дальше.

Какую доходность дадут ОФЗ в 2022 году

Традиционной альтернативой банковским вкладам считают

облигации

федерального займа (ОФЗ). Однако, доходность российских ОФЗ тоже снижается — с пиковых 20,31% по выпуску ОФЗ 26209 с погашением 20 июля 2022 года она составляла на закрытие торгов 12 мая уже 13,63%, а 13 мая опустилась до 13,25%.

Кривая бескупонной доходности по-прежнему сохраняет инвертированный вид — доходность краткосрочных облигаций выше доходности долгосрочных.

Если сравнивать ОФЗ по срокам аналогичным вкладам, то бонды демонстрируют доходность к погашению со сроком погашения:

- до трех месяцев — 12,7%,

- до шести месяцев — 11,39%,

- годовые — 10,34%.

Согласно индексу российских гособлигаций RGBI, самая высокая доходность за последние 10 лет была зафиксирована 22 марта 2022 года, во второй день после возобновления торгов госбумагами, на уровне 15,1%. По состоянию на 12 мая 2022 года она составляла 10,32% при дюрации 1715 дней (4,7 года).

Имеет ли смысл в данный момент вкладываться в ОФЗ, когда их номинал растет, а доходность падает, разбирались с экспертами.

Победят ли ОФЗ в доходности вклады и смогут ли опередить инфляцию

Генеральный директор УК «Арикапитал» Алексей Третьяков: «ОФЗ давно стали интересной альтернативой вкладам. Особенно привлекательно выглядят инфляционные ОФЗ, которые приносят инвесторам доход, равный инфляции + дополнительный процент (например, по выпуску с погашением в 2028 году +2 п.п.). Уровень будущей инфляции сейчас никто не сможет точно спрогнозировать, может быть, она вернется на привычный уровень 4-5%, а может быть, в России повторится ситуация начала 1990-х, когда инфляция будет десятки процентов в год. Поэтому я бы существенную часть рублевых сбережений (30-50%) рекомендовал хранить в инфляционных ОФЗ».

По его словам, расхождение доходности по обычным ОФЗ и вкладам с инфляцией отражает ожидания, что в ближайшее время политика Центрального Банка будет стимулирующей, то есть ключевая ставка может быть ниже инфляции на весь период проведения такой политики. Соответственно, как вклады, так и номинальные ОФЗ не будут компенсировать инфляцию.

Начальник отдела анализа долгового рынка «Открытие Инвестиции» Владимир Малиновский: «Главный принцип любых инвестиций — «не хранить все яйца в одной корзине», и в период экономической нестабильности это правило становится как никогда актуальным. В условиях же, когда реальное положение дел в банковском секторе в целом и у отдельных банков в частности оценить невозможно (напомним, Банк России запретил кредитным организациям публикацию в открытом доступе отчетности, начиная с данных за 2021 год), хорошей альтернативой депозитам становится покупка гособлигаций.

Способность государства обслуживать свой рублевый долг не ставится под сомнение, поэтому инвестиции в ОФЗ считаются сейчас самыми надежными».

Малиновский обращает внимание на то, что ставки по госбумагам и депозитам сейчас находятся на сопоставимом уровне, а в некоторых случаях вложения в облигации могут быть более привлекательными: так максимальную доходность по вкладам на уровне 11-13% годовых банки предлагают лишь на 3-6 месяцев, на более длинные сроки ставки падают до 8,5-10% годовых. Доходность коротких ОФЗ, с погашением в 2022 году составляет 11,8-13,4% годовых, на более длинные сроки доходности падают до 10,50% годовых.

«Прогноз по инфляции на 2022 год составляет порядка 18-20%, при этом, к 29 апреля потребительские цены выросли уже на 11,56%, то есть до конца года рост цен может составить порядка 6,5%-8,5%, или в годовом выражении около 9,5-12,5% годовых — это в целом соответствует ожиданиям по ключевой ставке и текущим доходностям на рынке ОФЗ. Доходности более длинных гособлигаций отражают прогнозы инвесторов дальнейшего снижения инфляционного давления, но насколько они окажутся верными, покажет лишь время», — подвел итог эксперт и предупредил, что сейчас лучше ориентироваться на относительно короткие выпуски (срочностью до 1,5 лет) из-за высокой неопределенности в экономике и геополитике.

Эксперт по фондовому рынку «БКС Мир инвестиций» Игорь Галактионов: «ОФЗ является более гибкой альтернативой вкладу, поскольку проценты начисляются ежедневно в виде накопленного купонного дохода (НКД), инвестор может гибко выбирать срок инвестиций (от 1 дня до 15 лет) и может разместить под протекторатом государства суммы, превышающие ₽1,4 млн. С точки зрения процентных ставок, ОФЗ в моменте немного проигрывают депозитам, однако ставки по ОФЗ можно зафиксировать на более длительный срок, в то время как банки готовы делать привлекательные предложения только на срок нескольких месяцев».

С учетом тех целей, которые декларирует ЦБ, то есть возврата инфляции к таргету в районе 4% в 2024 году, текущие доходности по средне- и долгосрочным бумагам выглядят вполне адекватными. Что касается краткосрочных бумаг, то низкие доходности могут быть связаны с высоким спросом со стороны крупных кредитных организаций, располагающих профицитом рублевой ликвидности .

«В зависимости от целей инвестора можно выбрать разные типы ОФЗ. Для долгосрочных вложений на несколько лет вперед можно рассмотреть бумаги с фиксированной ставкой или инфляционные ОФЗ-ИН, которые дают 2,5% и индексируются на размер инфляции. Для краткосрочных вложений на 1-2 года могут подойти бумаги с фиксированным купоном с соответствующим сроком погашения или ОФЗ-ПК, купон которых изменяется вслед за ключевой ставкой и может защитить инвестора в случае нового скачка процентных ставок», — пояснил аналитик.

Руководитель департамента инвестиционной аналитики «Тинькофф Инвестиций» Кирилл Комаров: «На сегодняшний момент вклады дают доходность выше доходности ОФЗ только на краткосрочном периоде. На рынке гособлигаций, в свою очередь, можно зафиксировать более высокую доходность на длинном горизонте — около 10% на 10 лет и более. Если инфляция будет снижаться до уровней, определенных ЦБ России (около 4-6% к 2023-2024 году), то со временем зафиксировать доходность около 10% на рынке ОФЗ мы уже не сможем. Более того, рынок ОФЗ предлагает возможность заработать на росте инфляции выше ожиданий (ОФЗ-линкеры) и росте ставки RUONIA (ОФЗ-флоутеры), вклады таких возможностей не дают».

По оценкам «Тинькофф Инвестиций», сейчас стоит присмотреться к более долгосрочным ОФЗ, хотя потенциал роста по ним за последний месяц существенно сократился. Стоит обратить внимание на самые ликвидные долгосрочные ОФЗ — ОФЗ 26237, 26230, 26221. Для инвесторов, которые не верят в то, что инфляция сможет опуститься до значений ближе к тартегам ЦБ, стоит обратить внимание на флоутеры и линкеры (ОФЗ 52001, ОФЗ 29014).

Портфельный управляющий УК «Альфа-Капитал» Евгений Жорнист: «Краткосрочные ОФЗ сейчас по доходности ниже, чем вклады, поэтому рассматривать их нет смысла. Там и налог есть, а во вкладах его нет, а во-вторых, доходность ниже. Поэтому имеет смысл рассматривать более длинные ОФЗ. Если брать среднюю часть кривой или длинную, там уже есть смысл и логика. Мы фиксируем ставку, к примеру, 10 с лишним процентов в государственном риске на пять, десять, двадцать лет».

Тактически ОФЗ выглядят не очень дешевыми по сравнению с корпоративными бумагами, но в 10%-ной доходности есть смысл. ЦБ ожидает, что в 2024 году инфляция будет 4%. «Если ожидания сбудутся, то 10% — это очень много и тут стоит ждать сильного роста цен», — прогнозирует эксперт.

Рекомендуем наш аккаунт «Вконтакте» — оперативный контент об инвестициях, много видео и полезных лайфхаков.