Рост цен на нефть и газ может продолжиться. Какие акции на этом вырастут

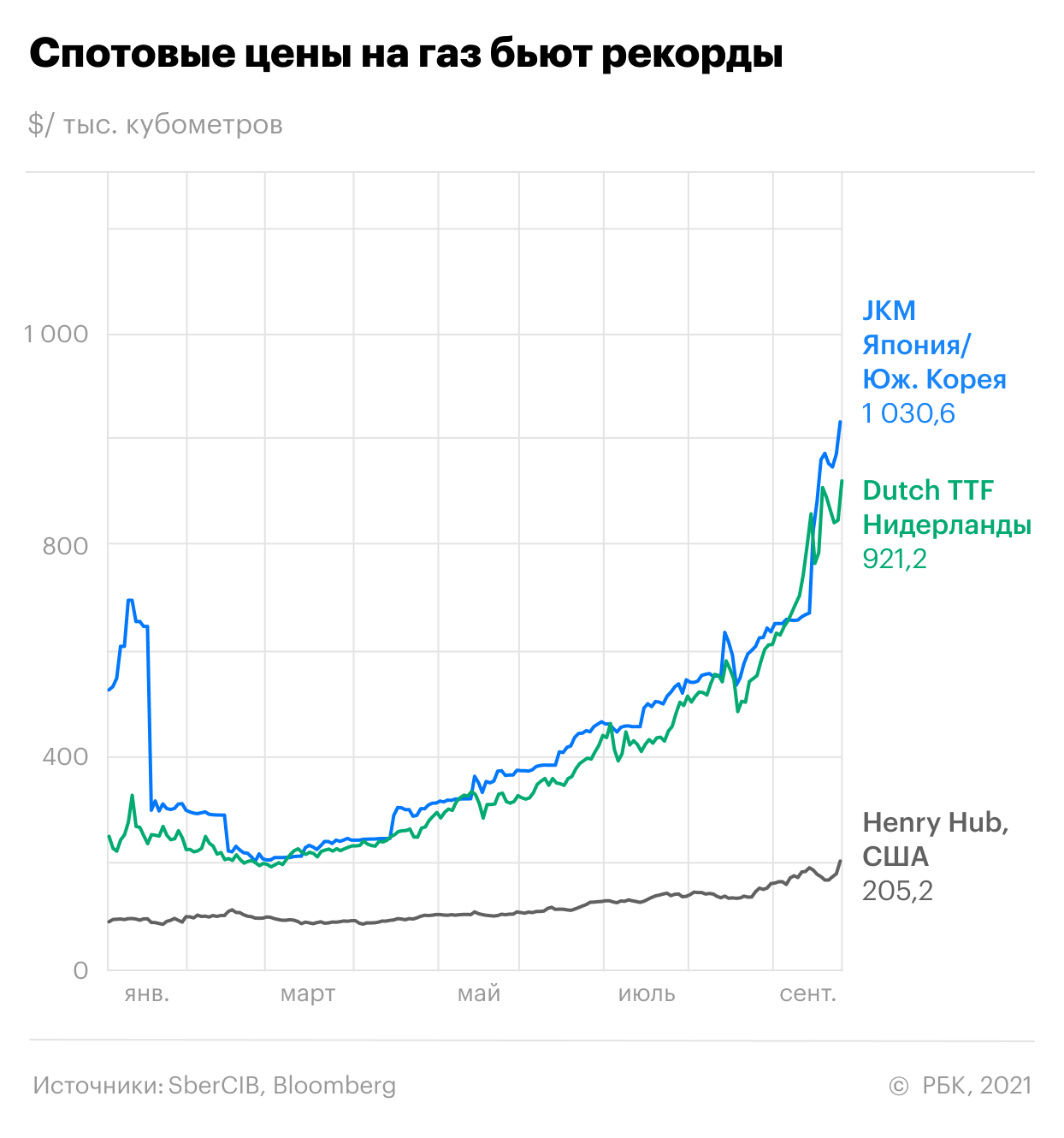

Стоимость энергоносителей растет. Это уже привело к банкротству ряда компаний в Европе, а официальные лица европейских компаний бьют тревогу перед отопительным сезоном, говоря об энергическом кризисе. Цены на природный газ в Европе достигли беспрецедентно высокого уровня: в начале октября они превышали $1900 за тыс. кубометров. Газ начал дорожать уже в начале лета, но в третьем квартале 2021 года котировки стали расти еще быстрее.

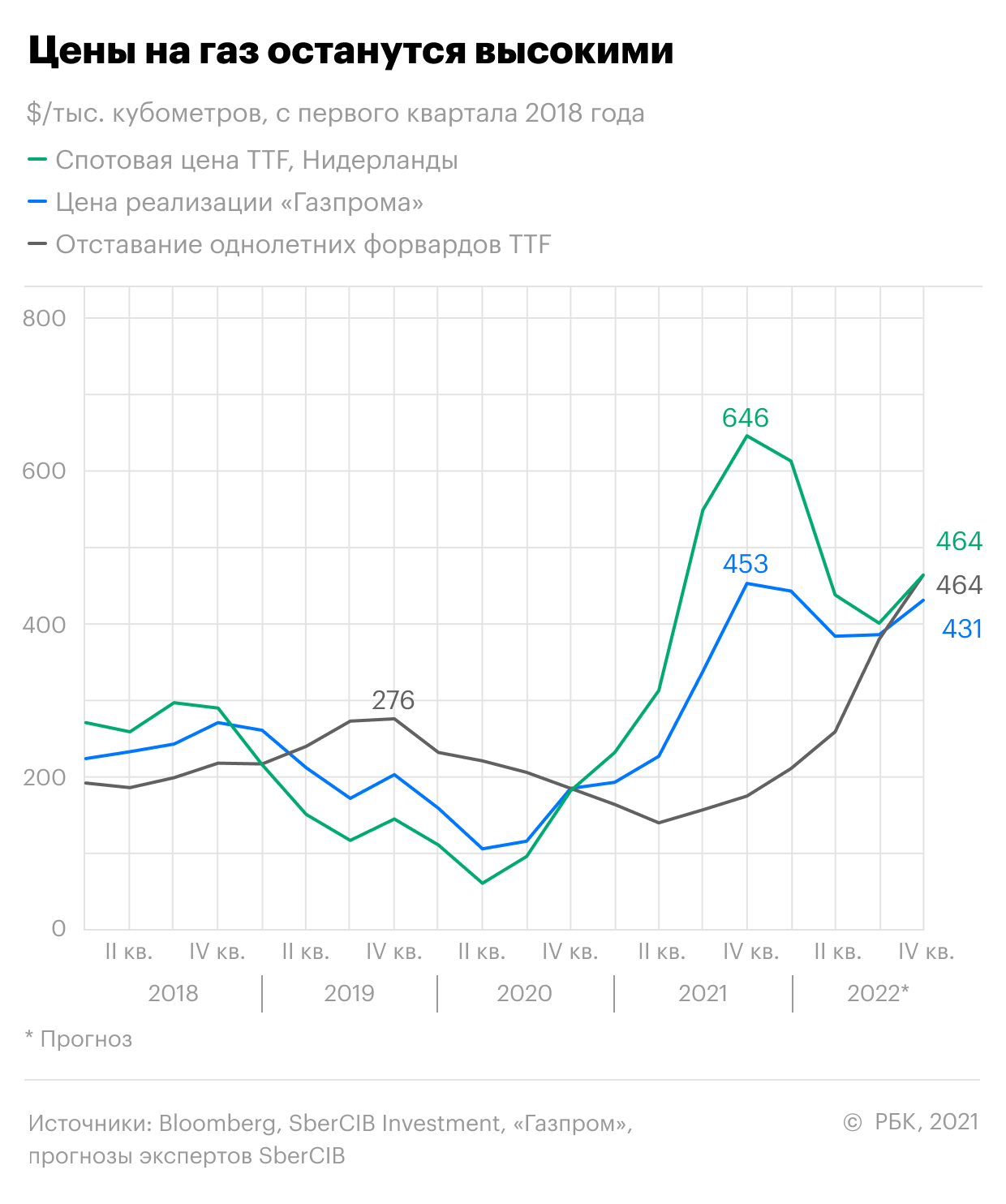

Газохранилища в Европе в преддверии зимы пополнялись медленно. Низкий уровень заполнения европейских газохранилищ обусловлен холодной погодой в первом квартале, высоким спросом на газ в промышленности в летний период, а также тем, что основной поставщик — «Газпром» — пополнял в первую очередь собственные газохранилища. Высока вероятность того, что после начала отопительного сезона конкуренция за ограниченные объемы поставок значительно усилится. В дальнейшем наиболее вероятным сценарием кажется значительная коррекция цен на газ в Европе. Она может начаться в случае частичного запуска в эксплуатацию трубопровода «Северный поток — 2» или из-за более теплой погоды в этом отопительном сезоне.

В прошлом году всплеск спроса на газ был обусловлен необычно холодной зимой и значительным импортом сжиженного природного газа (СПГ) на азиатские рынки. Из-за этого, в свою очередь, Европе в текущем году сложно наладить закупки СПГ. Если грядущая зима будет мягкой, поставки СПГ в Европу увеличатся. Такой сценарий предусматривает, что цены на газ останутся сравнительно высокими, хотя и будут заметно ниже текущих рекордных показателей.

Однако рост цен на природный газ может и продолжиться. Если предстоящая зима окажется холоднее, чем обычно, это может радикально изменить конъюнктуру газового рынка. Дальневосточным потребителям (Китаю, Южной Корее и Японии) потребуется больше СПГ, а это предполагает, что его предложение для Европы сократится. Товарные запасы газа в Европе и Азии истощатся до такой степени, что ожесточенная конкуренция между двумя регионами за поставки СПГ продолжится до лета 2022 года, а возможно, и до следующей зимы, стимулируя дальнейший рост цен на газ.

Цены на нефть марки Brent также показывают внушительный рост. В середине октября они достигали $85 за баррель впервые с октября 2018 года. Одним из важных фундаментальных факторов роста котировок нефти Brent до $80 за баррель в конце третьего квартала 2021 года стал ураган «Ида», обрушившийся на американское побережье Мексиканского залива в конце августа. Другим таким катализатором выступают высокие цены на газ.

Для инвесторов, которые рассчитывают на повышение нефтяных цен, сложилась довольно необычная и беспроигрышная ситуация. С одной стороны, спрос на жидкие углеводороды повышается, а с другой, если цены на газ упадут, это тоже может благоприятно отразиться на нефтяных котировках, поскольку участники рынка могут начать отходить от популярной торговой пары: короткие позиции по Brent и длинные — по газу. Сегодня отношение цен на нефть к ценам на газ опустилось до минимума за последние семь лет.

В то же время препятствовать росту нефтяных котировок выше $85 за баррель будет постепенное повышение нефтедобычи ОПЕК+ наряду с вероятным увеличением запасов углеводородов в США в четвертом квартале 2021 года из-за роста нефтедобычи в стране, импорта из Канады и сезонной активизации нефтепереработки.

Политику ФРС США можно рассматривать как основной риск для цен на нефть: в случае ужесточения политики ФРС цены на рискованные активы могут упасть в декабре. Похожая ситуация имела место в четвертом квартале 2018 года, когда ФРС слишком быстро повысила ставки, а в этот раз проблему может представлять более стремительное, чем ожидалось, сворачивание программы количественного смягчения.

На какие компании обратить внимание инвесторам

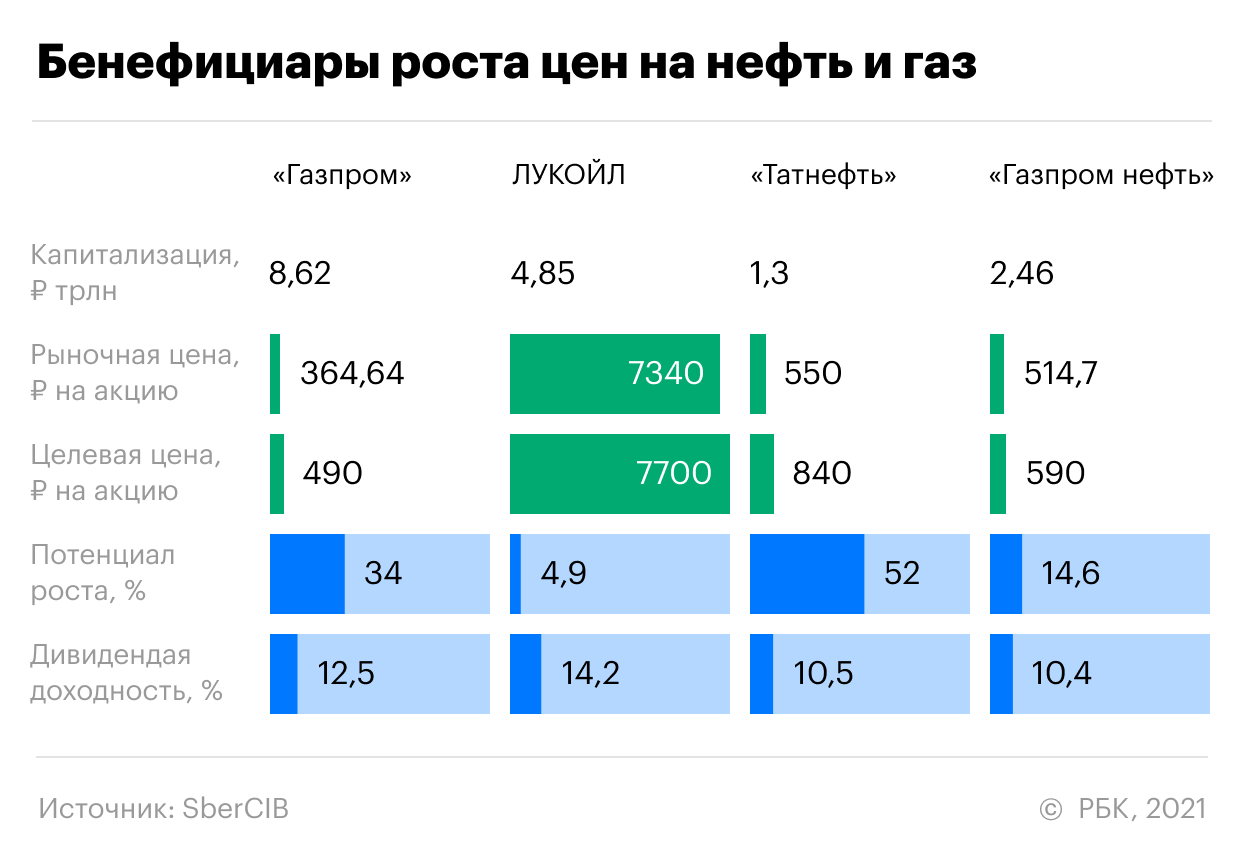

Среди российских компаний — это «Газпром», ЛУКОЙЛ, «Татнефть» и «Газпром нефть».

«Газпром» является основным бенефициаром текущей конъюнктуры рынка, и аналитики SberCIB ожидают, что в 2021–2023 годах компания получит больше свободного денежного потока, чем за все предыдущее десятилетие. Инвесторов могут ожидать рекордные дивиденды: по итогам 2021 года дивиденды могут составить ₽46 на акцию (доходность — 12,5%), а в 2022 году — ₽56 на акцию (15,2%). Скорее всего, до 2025 года дивидендная доходность останется выше 10%.

ЛУКОЙЛ прочно удерживает второе место в России по добыче нефти. Компания радует инвесторов высоким уровнем свободного денежного потока (FCF) и дивидендов. По итогам 2021 года прирост FCF может составить 10,5%, а в 2022 году — 14,2%. Совет директоров ЛУКОЙЛа рекомендовал выплатить акционерам по итогам января — сентября 2021 года по ₽340 на акцию (доходность — 4,7%).

«Татнефть» входит в пятерку крупнейших российских вертикально интегрированных нефтяных компаний. Стратегия компании предусматривает как рост операционных показателей и качественное развитие существующих активов, так и высокую корпоративную социальную ответственность. Котировки акций компании сильно просели, хотя ожидаются хорошие финансовые показатели: доходность FCF в 2022–2023 годах может составить 14–15%, и это самый высокий уровень в российском нефтяном секторе. Что касается дивидендов, если выплаты сохранятся на минимальном уровне (50% чистой прибыли), «Татнефть» будет предлагать устойчивую дивидендную доходность в размере 8%, а если она снова начнет распределять 100% FCF, дивидендные выплаты могут увеличиться примерно на 70%.

«Газпром нефть» — третья по величине вертикально интегрированная нефтегазовая компания в России. Аналитики SberCIB считают, что по мере ослабления ограничений ОПЕК+ в 2021–2022 годах компания может нарастить добычу сильнее, чем конкуренты. По их ожиданиям, в следующие десять лет компания сможет поддерживать темп роста добычи углеводородов в среднем на 5% в год. «Газпром нефть» предлагает высокие дивиденды: дивидендная доходность в 2022–2023 годах может составить 10–11%. При этом риски изменения дивидендов аналитики SberCIB считают одними из самых низких в секторе.

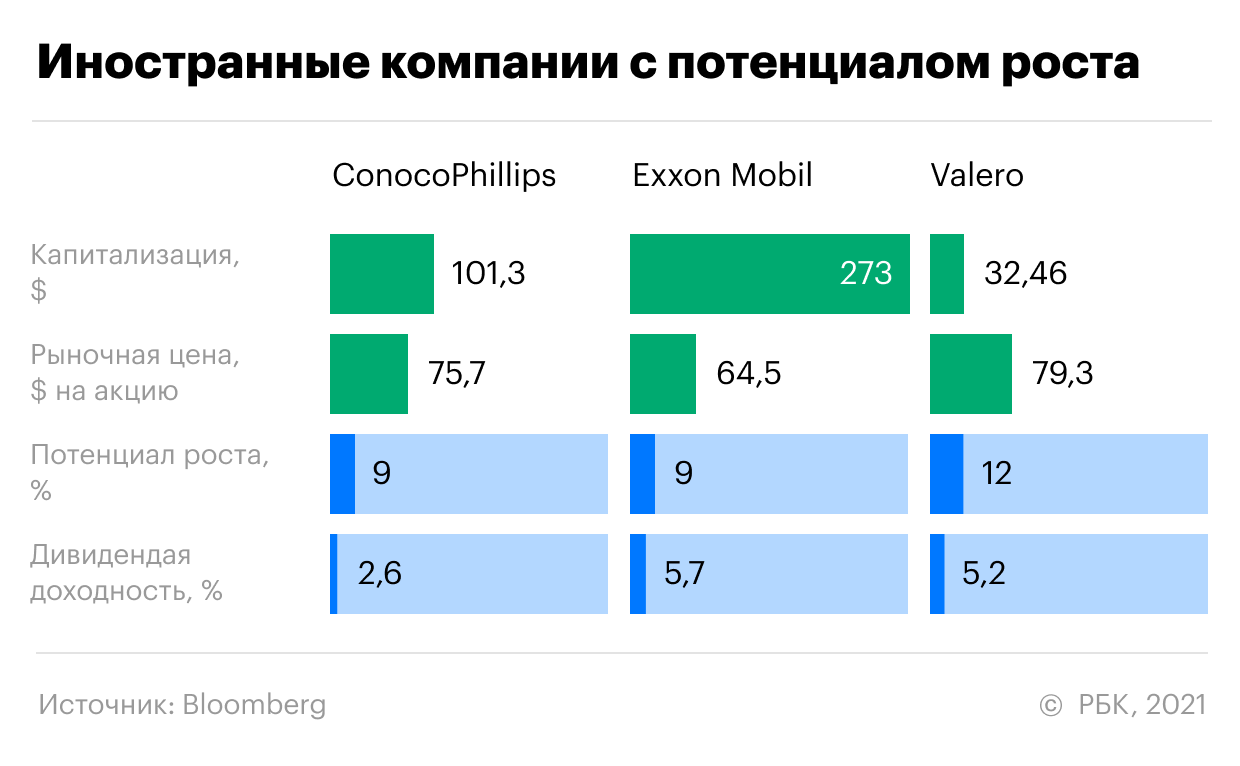

Также есть несколько перспективных компаний и на американском фондовом рынке. Среди них — ConocoPhillips, Exxon Mobil и Valero.

ConocoPhillips — независимая нефтегазовая компания США, созданная в результате слияния Conoco и Phillips. Компания выплачивает стабильные дивиденды: несмотря на пандемию, компания не только не отменила выплаты акционерам, но и продолжила повышать их. При этом в первом квартале 2021 года ConocoPhillips возобновила программу обратного выкупа акций на $1,5 млрд в год, а в июне увеличила ее на $1 млрд.

Exxon Mobil — вертикально интегрированная нефтегазовая компания, одна из крупнейших в мире. ExxonMobil уже 109 лет ежегодно выплачивает дивиденды. Последние 38 лет она увеличивала дивидендные выплаты в среднем на 6,1% в год. Чтобы уверенно поддерживать дивидендные выплаты и обслуживать долг, компании достаточно, чтобы нефть котировалась по $55 за баррель.

Valero — американская компания, которая занимается переработкой и дистрибуцией нефтепродуктов (в основном топливо и нефтехимическая продукция). Valero планирует стать одним из крупнейших поставщиков «зеленого» дизельного топлива: ожидается, что мощность предприятия Diamond Green Diesel вырастет с 290 млн галлонов в год в 2020 году до 1,16 млрд галлонов в год в 2023 году. Затраты компании на переработку барреля нефти не превышают $4 и являются одними из самых низких в секторе. Ежегодно на дивиденды и обратный выкуп акций направляется 40–50% свободного денежного потока. Компания восемь лет подряд увеличивает дивиденды, а также с 2013 по 2020 год выкупила акции на общую сумму $10,7 млрд.

Данная информация представляет собой универсальные для всех заинтересованных лиц сведения, в том числе общедоступные для всех сведения о возможности совершить операции с финансовыми инструментами. Информация не является индивидуальной инвестиционной рекомендацией и может не соответствовать персональному инвестиционному профилю каждого или кого-либо из ее получателей. Информация также не является предложением финансовых инструментов.

Точка зрения авторов, статьи которых публикуются в разделе «Мнение профи», может не совпадать с мнением редакции.