Зеленая энергетика: «глобальный заговор», на котором можно заработать

Крупнейший геополитический проект Европы и США, спонсируемый развивающимися странами

Можно не верить в теории заговоров — но способность западных держав, в первую очередь США, отстаивать собственные интересы на глобальной арене нельзя недооценивать.

В зеленой энергетике интересным образом переплетаются совершенно разные интересы и задачи:

- Инфраструктурные стройки, стимулирующие экономику.

- Геополитическая перезагрузка с «проблемными» странами.

- Внутриполитические задачи перед избирателями.

- Вопросы улучшения климата (действительно, только в PR-поле эта задача главная).

Но именно в силу такого сложного сочетания интересов мы уверены, что тренд на трансформацию всей отрасли производства электроэнергии и добычи энергоносителей входит в основную стадию.

Еще пять — семь лет назад сектор не был способен составить конкуренцию нефтяному ни по одному показателю, а инвестиционный интерес лишь начинал зарождаться. Банки и рейтинговые агентства почти не покрывали компании. Бизнес был нерентабельным и занимал крайне малую долю рынка электроэнергии. Нефть, газ и уголь считались основными источниками энергии по всему миру, а долгосрочная выплата дивидендов такими компаниями оставляла их в постоянном фокусе инвесторов.

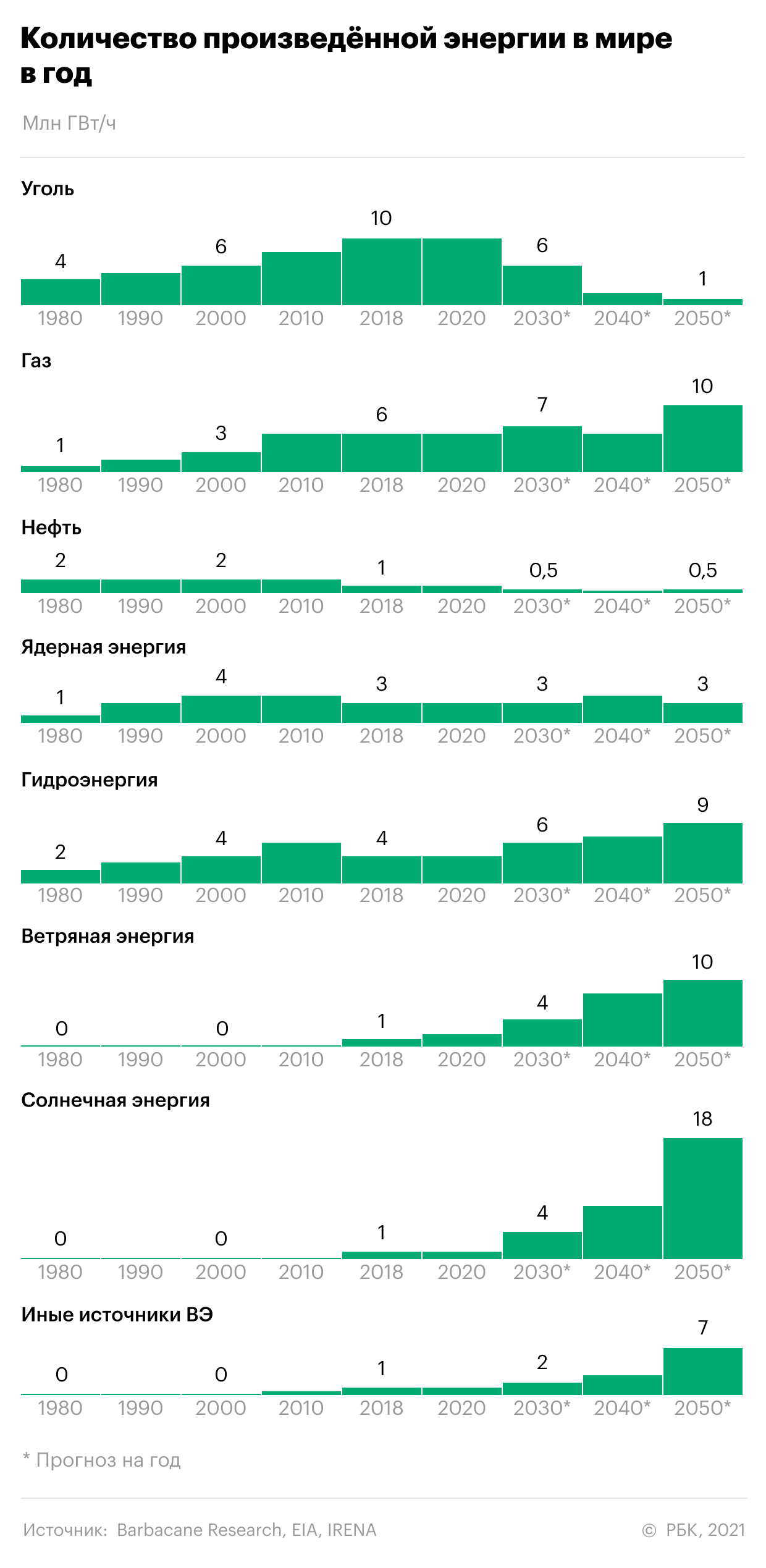

Сегодня мы видим, что ситуация изменилась — складывается оптимальный момент для долгосрочных инвестиционных решений в секторе возобновляемой энергетики. Ожидается, что к 2040 году источники возобновляемой энергии практически вытеснят с рынка газ, нефть и уголь.

Главные цифры сектора зеленой энергетики

- В конце 2016 года сектор имел капитализацию $10 млрд при суммарной выручке в $15 млрд и операционном убытке в $695 млн.

- По итогам 2020 года ситуация в корне изменилась: капитализация достигла $97 млрд при выручке в $20 млрд и операционном доходе в $988 млн.

- Рентабельность сектора улучшилась с -5% убытка до 5% дохода, что объясняет сильный рост капитализации.

- Крупные банки прочат светлое будущее для солнечной энергетики. Аналитики Goldman Sachs уверены, что благодаря победе Джо Байдена на президентских выборах возобновляемая энергетика будет лидером по количеству новых проектов в текущем году. На данные проекты пойдет более 25% от общих капитальных затрат на энергоресурсы, тогда как в 2019 году доля составляла менее 20%. Morgan Stanley же делает более долгосрочный прогноз, что к 2035 году в США полностью упразднится потребление угля и возобновляемая энергетика будет обеспечивать 55% электроэнергии в стране.

Отличный момент входа для инвесторов

Глубокая трансформация затрагивает целый ряд секторов: производителей энергоносителей, традиционные генерирующие компании, новые энергетические компании, производителей солнечных панелей, ветряков, батарей, инфраструктурно-транспортные компании, компании, занимающиеся водородными технологиями, компании, добывающие различные металлы, и даже урановые компании, который также имеют свое место в отрасли.

Каждый из этих секторов заслуживает отдельного анализа. Все они должны рассматриваться в контексте ряда больших и важных трендов, которые окажут сильное влияние на траекторию роста в каждом отдельном сегменте энергогенерации.

Среди многих мы выделяем те, что создают фундаментальный инвестиционный кейс:

- Рост потребления электроэнергии во всех странах.

- Увеличение доли генерации из возобновляемых источников и природного газа.

- Рост населения и урбанизации в Азии.

Дополнительным инвестиционным стимулом для американских компаний становится поддержка сектора зеленой энергетики администрацией Байдена, поставившая в один из приоритетов ее развитие. Государственные субсидии должны составить $73 млрд, в которые также входят частичные освобождения от налогов солнечной и ветряной энергетики плюс новые послабления для атомного сектора. Это также может являться позитивным сигналом для поставщиков коммунальных услуг, у которых будет больший стимул перейти от старых источников к чистой энергетике.

1 января 2021 года в индекс S&P500 была включена первая компания сектора — Enphase Energy (ENPH). Еще три года назад ее бизнес стоил менее $500 млн и имел отрицательную операционную рентабельность в 5%. Сейчас это лидер сектора с капитализацией в $20,5 млрд и рентабельностью в 11%. Темп роста выручки за последние пять лет составил в среднем 27%.

Компания ведет агрессивную мировую экспансию, развивая продажи в Европе и Австралии. С прошлого года менеджмент начал заключать контракты с застройщиками, что значительно увеличит темпы роста выручки, так как солнечные панели будут предустанавливаться на целые районы.

Операционная рентабельность бизнеса выросла даже в пандемию — с 17% до 24%, — что говорит об успешной адаптации менеджмента к новым реалиям. Являясь лидером отрасли, компания способна продолжать наращивать долю рынка быстрее конкурентов, достигая экономии благодаря эффекту масштаба уже в ближайший год.

Солнечная генерация в США будет расти на 20% в год

Солнечная энергетика стала одной из наиболее стремительно развивающихся долей сектора. Ключевым вопросом для компаний были высокие операционные издержки, которые благодаря падению цен на полупроводники стали снижаться.

Ряд компаний вышли на устойчивую самоокупаемость. Вслед за ними стал расти интерес инвесторов к биотопливным компаниям и урану. Ветряная энергетика представлена в большей степени лишь в структуре компаний, поставляющих коммунальные услуги, таких как Next Era Energy.

Внутри сектора есть компании, которые выросли уже в десятки раз, а также те, кто только начинает свою экспансию на рынке. Мы прогнозируем, что доля солнечной энергетики будет расти в США минимум на 20% в год. Это подтверждается как ростом финансовых показателей компаний, так и со стороны инвестиционного сообщества.

Куда инвестировать: Next Era Energy

Next Era Energy (NEE) — традиционный производитель энергии в Америке, постоянно наращивающий долю возобновляемой генерации в портфеле.

Сегмент возобновляемой энергетики уже приносит почти половину прибыли. 65% аналитиков дают рекомендацию «покупать» по акциям со средним потенциалом роста в 10% в следующие 12 месяцев. Менеджмент выплачивает стабильные дивиденды на уровне 2% годовых. Компания входит в наш портфель «Зеленая энергетика».

- Является наиболее инновационным участником сектора Utilities, который активно переводит ЖКХ снабжение с угля на возобновляемые источники энергии.

- Несмотря на активное участие в тренде ESG-инвестирования, торгуется по умеренным мультипликаторам P/E в 36 и P/FCF равный 33.

- Тренд роста дивидендов со средним темпом в 10% будет поддерживать актив привлекательным для долгосрочных инвесторов, которые хотят получать пассивный доход, растущий быстрее инфляции.

- За 20 лет компания вышла из топ-30 сектора по размеру рыночной капитализации в топ-1, подтверждая эффективный менеджмент и успешную стратегию развития.

Точка зрения авторов, статьи которых публикуются в разделе «Мнение профи», может не совпадать с мнением редакции.

Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее