Все ближе к доллару: когда евро достигнет паритета с американской валютой

В прошлый четверг глава ЕЦБ Марио Драги объявил миру новость, которую так долго ждали: ЕЦБ поступил как ФРС – на дефляционный риск ответил своей программой количественного смягчения (QE) на €60 млрд в месяц (суммарно чуть больше €1 трлн). И хотя рынок уже знал об этом решении – накануне произошла утечка информации о покупке гособлигаций на €50 млрд в месяц, – реакция оказалась сильной: акции и облигации выросли, евро рухнул более чем на 4% за сутки.

€1 трлн за полтора года – это много или мало? По сравнению с тремя раундами QE от ФРС в размере более $3,5 млрд – немного. Но это 10% от ВВП еврозоны и на 15% больше потребностей стран – участниц по рефинансированию своего долга в следующие два года. По итогам этой программы баланс ЕЦБ увеличится почти в полтора раза – до 31,5% от ВВП (баланс ФРС США сегодня составляет 25% от ВВП).

Конечно, в глазах немецкого ЦБ это выглядит как чистой воды монетарное финансирование государственного долга. И какие слова теперь канцлер Германии Ангела Меркель должна найти, чтобы убедить президента Франции Франсуа Олланда, премьер-министра Италии Маттео Ренци или премьер-министра Испании Мариано Рахоя в необходимости проводить структурные реформы и сокращать госдолг?

Зачем же немцы согласились на такую авантюру? Либо они так напуганы сползанием соседних экономик в рецессию, дефляционным риском, в том числе от дешевой нефти, и девальвацией валют стран-конкурентов (Япония, Корея), либо же они готовятся к G.Exit, причем G может быть как Грецией, так и Германией.

Мне кажется, что после решения швейцарского ЦБ «отвязаться» от евро (это даже назвали Sw.Exit) в значительной части финансовой верхушки Германии начал вызревать план подготовки к выходу Германии из зоны евро. Сейчас все проблемные долги будут переведены прямо или косвенно на ЕЦБ, и если это не поможет оживить экономики и, что еще хуже, создаст инфляционные риски, то потери Германии от выхода из евро будут уже не такими высокими, как это было в 2010–2011 годах.

Что будет с евро? Ничего хорошего. Теперь это главная валюта для финансирования спекуляций. Ставки заимствований будут отрицательными, на фоне постоянных ожиданий падения курса спекулянты будут занимать евро и инвестировать деньги в другие, в том числе развивающиеся рынки. Не в стагнирующую же экономику еврозоны им вкладывать?

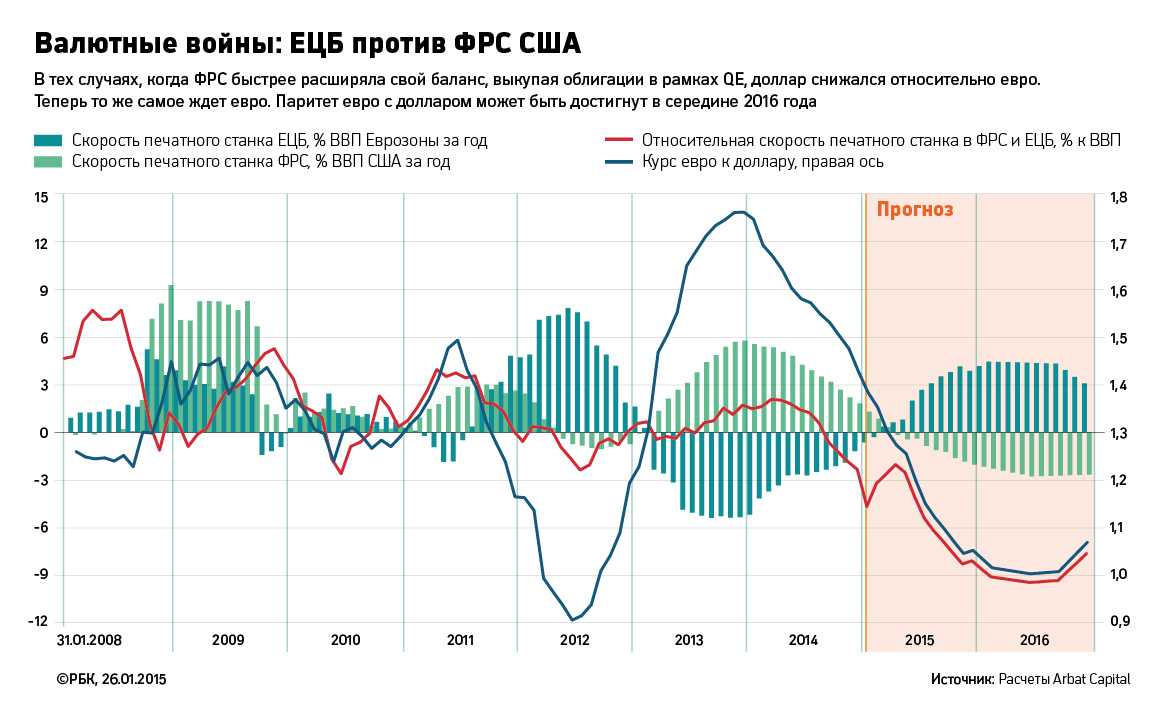

ЕЦБ в процессе выкупа гособлигаций у банков будет вынужден печатать евро и расширять свой баланс. Скорость печатного станка – так можно назвать рост баланса ЕЦБ в процентах от ВВП экономики еврозоны за год – будет расти. Поэтому дорога к паритету евро с долларом открыта.

Посмотрите на зависимость обменного курса евро к доллару от роста балансов ЕЦБ и ФРС в процессе количественного смягчения. В тех случаях, когда скорость печатного станка ФРС США была выше (ФРС быстрее расширяла свой баланс, выкупая облигации в рамках QE), доллар снижался относительно евро. То же самое будет происходить в ближайшем будущем с евро. По нашему прогнозу, паритет евро к доллару будет достигнут в середине следующего года (см. график).