Что может стать драйвером для рынка физиотерапевтического оборудования

Спрос на постковидную и посттравматическую реабилитацию пациентов может стимулировать производство в стране физиотерапевтического оборудования и способствовать развитию его экспорта

Пандемия COVID-19 повысила спрос на реабилитационные услуги. Так, только в 2021 году в госсегменте в России объем пройденных реабилитационных курсов увеличился на 9% (до 1,2 млн), по оценкам BusinesStat. В 2022 году число случаев медицинской реабилитации в госсекторе продолжило расти — на 11,7% (до 1,34 млн).

Востребованной остается реабилитация пациентов после коронавируса и сопутствующих ему заболеваний (пневмония, астма, невротические расстройства), отмечают аналитики. Кроме того, по данным BusinesStat, растут потребности в восстановительном лечении военных.

В период с 2022 до 2025 год в рамках нацпроекта «Оптимальная для восстановления здоровья медицинская реабилитация» на модернизацию и увеличение соответствующей помощи в поликлиниках и стационарах, в том числе дневных, выделено 78 млрд руб.

Это стимулирует и частный сектор реабилитационной индустрии. По данным Минпромторга РФ (приведенным в аналитическом вестнике по итогам заседания совета по региональному здравоохранению при Совете Федерации 2023 года), к 2025 году отечественная продукция должна занять не менее 52% рынка.

Профилактика как мировая тенденция

XXI век можно назвать веком реабилитации и профилактической медицины, считает врач-физиотерапевт АО «Медицина» (клиника академика Ройтберга) Евгения Мурашкина: «Возрастает значимость неинвазивных методик, разнообразных технологий физиотерапии. Растет число реабилитационных центров, многопрофильных клиник, отделений восстановительной медицины».

Бизнес вкладывает в развитие санаторно-курортных услуг, а также небольшие физиокабинеты, спортивные клубы, развитие реабилитационных технологий, отмечает эксперт. Это стимулирует спрос на высококлассное физиотерапевтическое оборудование с хорошей пропускной способностью, понятными сроками эксплуатации и поставок расходников, а также сервисной службой, говорит Евгения Мурашкина.

Инфекционные заболевания, быстрое старение населения, сопровождающееся проблемами со здоровьем, а также рост травматизма и увеличение частоты дегенеративных заболеваний суставов и цереброваскулярных заболеваний делают медицинскую реабилитацию востребованной во всем мире, отмечают авторы резолюции 76-й сессии Всемирной ассамблеи здравоохранения.

Глобальный спрос на физиотерапию

Мировой рынок физиотерапевтического оборудования растет, и эта тенденция сохранится по меньшей мере до 2028 года, прогнозируют в Exactitude Consultancy: «Ожидается, что проникновение физиотерапевтических услуг и благоприятные реформы здравоохранения будут стимулировать рост отрасли».

Объем мирового рынка физиотерапевтического оборудования, по прогнозам Seeking Alpha, вырастет с $16,6 млрд в 2020 году до $21,7 млрд к 2025 году, при среднегодовом росте на 5,6%.

Зарубежная медицина переживает бум интереса к физиотерапии, говорит профессор кафедры реабилитации Академии постдипломного образования ФГБУ ФНКЦ ФМБА России, исполнительный директор НИЦ «Матрикс» Сергей Москвин: «За последние десять лет количество научных публикаций на эту тему выросло в десятки раз». Преобладают, по его словам, публикации на английском языке, следом идут португальский, китайский и арабский. При этом родоначальник этого медицинского направления — Россия — по числу публикаций пока не входит даже в третий десяток стран, говорит Сергей Москвин: «Научные исследования по данной тематике в нашей стране крайне малочисленны».

Сергей Москвин уверен, что у нашей страны, как родоначальницы этого направления медицины, есть потенциал, который необходимо использовать. Физиотерапия активно развивалась в Советском Союзе в то время, когда за рубежом полностью игнорировалась, напоминает Сергей Москвин. Многие инновационные зарубежные физиотерапевтические аппараты не что иное, как воспроизведенные модели прошлого столетия, уверен он: «Например, лазерная акупунктура, разработанная 50 лет назад в нашей стране, сегодня во всем мире активно замещает традиционное китайское иглоукалывание за счет более высокой эффективности, удобства и безопасности».

Что представляет собой рынок физиотерапии

В целом физиотерапевтическое оборудование и технологии делят на два больших класса, говорит партнер и директор по развитию инвестиционной компании Kama Flow Евгений Борисов. Прежде всего это традиционные устройства, которые на протяжении многих десятилетий применяются в основном для лечения последствий нейродегенеративных заболеваний (в частности, инсульта), реабилитации и облегчения симптоматики, связанной с опорно-двигательным аппаратом. Например, аппараты для магнитотерапии, электрофореза, амплипульстерапии, лазерной терапии, высокочастотной электротерапии. Этот сегмент, по оценке Евгения Борисова, на волне постковидных заболеваний во всем мире показывает рост на уровне 20% в год. «Консервативная медицинская отрасль отдает предпочтение тому, что себя уже однозначно зарекомендовало», — объясняет Евгений Борисов.

Вторая большая группа — популярные, но пока не получившие многолетней апробации инновационные методы восстановительного лечения, например, с помощью магнитно-резонансной, ударно-волновой или криотерапии.

Темпы роста этого сегмента рынка физиотерапевтических процедур в мире, по данным Kama Flow, составляют 6–7% ежегодно.

В целом, по словам Евгения Борисова, рынок физиотерапевтического оборудования в мире, в том числе Китае и в России, достаточно зарегулирован и находится под серьезным надзором государства, общественных организаций и врачебного комьюнити. При этом на международном рынке сложился пул компаний-единорогов. Среди наиболее заметных игроков последних лет эксперт отмечает компании SWORD (Португалия), Kaia (Германия), Hinge (США). В целом на мировом рынке преобладают компании из США, Голландии, Великобритании, Италии.

В России ряд моделей простых и надежных в эксплуатации приборов с небольшими усовершенствованиями сохраняется еще с советского времени, когда отделения физиотерапии были практически в каждом медучреждении и оснащались отечественным оборудованием для электро-, свето- и теплолечения, рассказывает академик РАН, главный врач Московского центра восстановительного лечения Константин Лядов.

При этом увеличивается спрос на современное высокотехнологичное отечественное физиотерапевтическое оборудование, отмечает директор по маркетингу компании «Мед ТеКо» Елена Сухова. Причинами, по ее словам, стал уход с российского рынка части иностранных производителей и рост цен на импортную продукцию — не менее чем на 30%.

Дополнительный импульс рынку физиотерапевтического оборудования придает реализация нацпроектов по борьбе с онкологическими заболеваниями до 2026 года и по развитию реабилитационных отделений и центров до 2030 года, отмечает Сергей Москвин: «Регионам выделяются целевые субсидии на оснащение медучреждений оборудованием именно отечественных производителей».

В целом рынок физиотерапевтических аппаратов в России оценивается более чем в 7 млрд руб., по данным отчета Tebiz Group «Анализ рынка физиотерапевтических аппаратов в России — 2024. Показатели и прогнозы». Ключевыми отечественными производителями аналитики Tebiz Group называют Елатомский приборный завод, производственно-конструкторское предприятие гуманитарных информационных технологий «Милта-ПКП ГИТ», научно-исследовательский центр «Матрикс», компанию «Мед ТеКо».

Однако более 80% рынка составляет продукция зарубежных производителей. Так, в структуре рынка аппаратов для физиотерапии в 2022 году объем импортных поставок превышал внутреннее производство в 6,5 раза, а превышение импорта над экспортом (отрицательное сальдо торгового баланса) составляло 1,5 млн штук, по данным Tebiz Group.

Лидером поставок в 2022 году стал Китай (более 61%). Наибольшую долю в импорте, по данным Tebiz Group, занимает оборудование из низкого ценового сегмента с долей 63,4% (Китай, Белоруссия, Южная Корея). Доля физиотерапевтических аппаратов высокого ценового сегмента составляет 29,9%, поставки осуществляют преимущественно Китай, Италия и США.

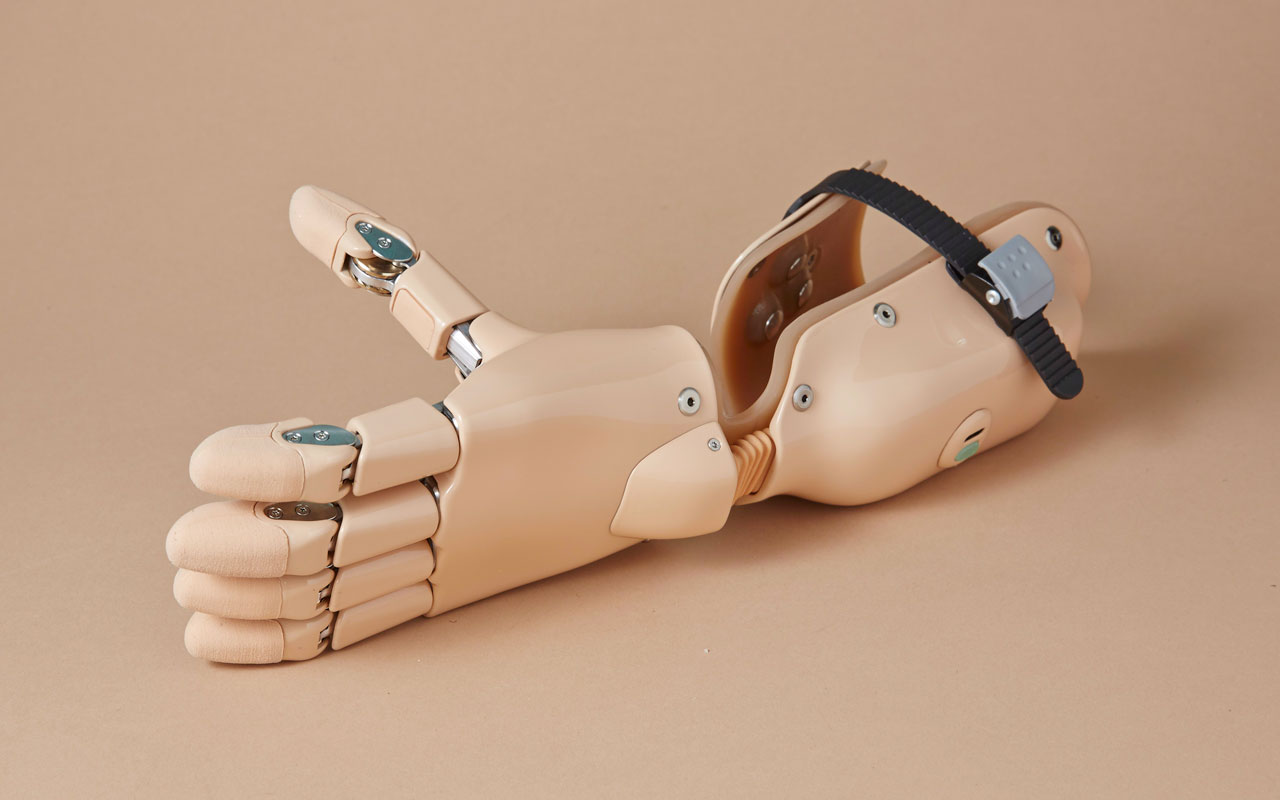

Активно на российский рынок поставляют продукцию и крупнейшие европейские игроки, отмечает Евгений Борисов, например, швейцарский Hocoma и австрийский TyroMotion — производители оборудования для восстановления функций конечностей.

Планы на экспорт

Целый ряд российских производителей выпускают оборудование, не уступающее импортным аналогам по эксплуатационным и техническим характеристикам, говорит Елена Сухова: «Несмотря на возникшие на фоне геополитической ситуации сложности с поставкой комплектующих и электронных компонентов, а также роста цен на них, проводится модернизация оборудования с ориентиром на мировые тренды и тенденции в физиотерапии и реабилитации».

Кроме того, отечественные производители, в отличие от западных, сегодня гарантируют возможность технического обслуживания и замены комплектующих, подчеркивает Елена Сухова: «Стоимость отечественной продукции более интересна для конечного пользователя. Учитывая эти параметры, многие ЛПУ выбирают аппараты отечественного производства».

Российские аппараты востребованы и работают практически по всему миру, говорит Сергей Москвин. Так, оборудование «Мед ТеКо» зарегистрировано в 12 странах.

В целом сейчас большую часть экспортируемой продукции российских производителей покупает Казахстан (более 43%), по данным Tebiz Group. При этом эксперты видят потенциал для развития экспорта на фоне роста внимания медсообществ к физиотерапии. За последние несколько лет значительно улучшились дизайн и функциональные возможности российского оборудования, а сочетание с традиционной простотой в эксплуатации и ценовыми преимуществами позволяет отечественным производителям конкурировать на этом рынке, говорит Константин Лядов.

Однако в 2022 году российские производители столкнулись с отказом европейских регуляторов на продление сертификации, что не только приостановило экспорт в Европейский союз (составляющий до 15% объема экспорта), но и привело к дополнительным барьерам для экспорта в другие страны, регуляторные требования которых ориентированы на европейские стандарты сертификации, говорят в Российском экспортном центре (РЭЦ, входит в ВЭБ.РФ).

Пока, по данным РЭЦ, можно ожидать переориентации производителей на удовлетворение внутреннего спроса и еще большей концентрации экспорта в пределах ЕАЭС: «Есть также перспективы расширения экспорта в страны СНГ (Азербайджан, Узбекистан, Таджикистан), а также Персидского залива и Африки по мере прохождения национальных процедур сертификации».

Физиотерапия для домашнего использования

Большинство отечественных игроков рынка физиотерапевтического оборудования ориентируются преимущественно на госсектор (b2g) и частные медучреждения (b2b). Сегодня на b2g-сегмент, например, приходится треть всего рынка — его объем составляет более 2,3 млрд руб., по данным Tebiz Group.

Однако потенциал развития рынка эксперты видят в том числе в нише приборов для индивидуального применения. Сегмент b2c сегодня преимущественно представлен недорогими и простыми в эксплуатации приборами низкоинтенсивной магнитотерапии и лазеротерапии, рассказал Константин Лядов. Пользуются ими, как правило, люди старшего возраста с хроническим болевым синдромом вертеброгенной природы и болями в суставах.

В России доля b2c-сегмента составляет до 10% от общего рынка физиотерапевтического оборудования, говорит Евгений Борисов. Развитию этого направления, по его словам, будет способствовать довольно низкий регуляторный потолок — для таких изделий, как правило, не требуется регистрационного удостоверения. При этом и область применения аппаратов для домашнего использования ограничена, говорит Евгений Борисов: «Это не совсем медоборудование, оно ближе к сектору фитнеса».