Средний долг россиян коллекторам упал до минимума за три года

Сколько они должны взыскателям

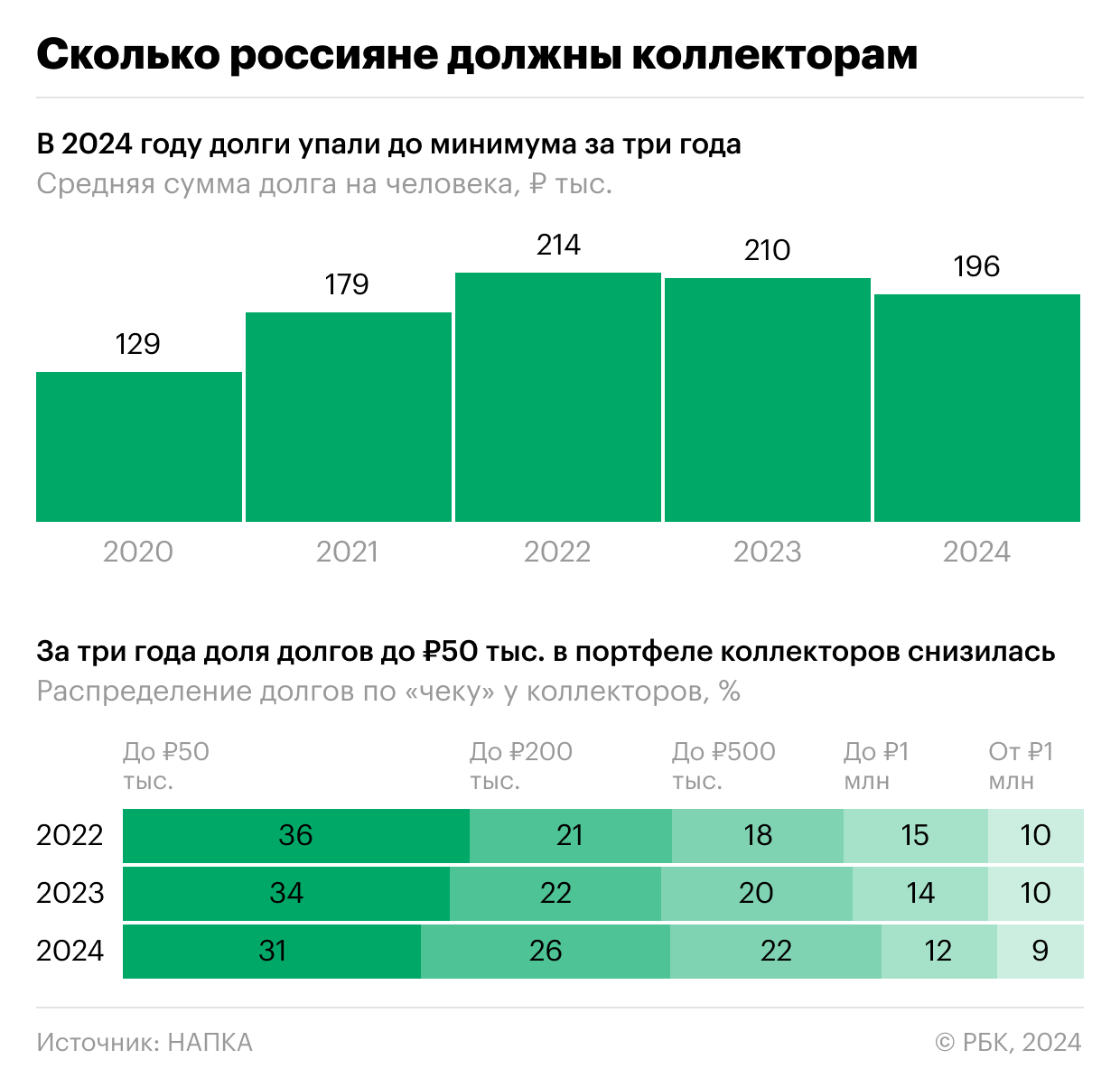

По итогам 2024 года средний долг россиян коллекторам составит 196 тыс. руб., что на 6,7% меньше значения прошлого года, оценили в Национальной ассоциации профессиональных коллекторских агентств (НАПКА, данные есть у РБК). Средний размер задолженности упал до минимального уровня с 2021 года — тогда показатель составлял 179 тыс. руб., в последующие годы он достигал 210–214 тыс. руб. Речь идет о долгах клиентов перед банками, с которыми профессиональные взыскатели работают по агентской схеме (когда долг продолжает числиться за банком или МФО, а коллекторы помогают его взыскать), а также о просрочке, выкупленной коллекторами по цессии (то есть долговые обязательства переходят к коллекторам).

Согласно статистике НАПКА, второй год подряд в России падает доля кейсов, когда долг клиента составляет менее 50 тыс. руб., хотя на них по-прежнему приходится 31% от общего количества. Удельный вес долгов с чеками 50–200 тыс. руб. и 200–500 тыс. руб. за последний год вырос до 26 и 22% соответственно. На долги от 500 тыс. до 1 млн руб. приходится 12% всех кейсов, еще 9% — это дела клиентов с просрочкой от 1 млн руб. Доля крупных долгов за год упала с 25 до 21%.

Что повлияло на средний «чек» должников

В НАПКА динамику средней суммы долга в работе у коллекторов связывают с тремя факторами.

«Во-первых, изменилась структура кредитования как в части одобрения, так и средних чеков. Во-вторых, изменилось поведение самих клиентов, которые более осознанно берут кредиты, оценивая свою платежеспособность и оформляя ровно ту сумму, которая требуется. В-третьих, сокращается доля тех, кто оформляет кредит и сразу уходит в дефолт, впоследствии отказываясь от обслуживания долга», — перечислил представитель ассоциации.

На ноябрь 2024 года в России насчитывалось 6,8 млн россиян, имевших просроченную задолженность по кредитам и займам, подсчитали в Национальном бюро кредитных историй (НБКИ, данные есть у РБК). В среднем на одного должника приходится 2,6 ссуды. Объем задолженности с просрочкой от 30 дней бюро оценивало в 1,93 трлн руб., а количество проблемных кредитов и займов — в 17,8 млн единиц. Чуть больше 60% кейсов приходится на банковские долги, их сумма составляла 1,71 трлн руб. В основном речь идет о потребкредитах и кредитных картах.

По агентской схеме долги могут попадать в работу к коллекторам на ранних стадиях просрочки, продажа плохих кредитов наступает позже. Доля «молодых» долгов с просрочкой до одного года на рынке достаточно высока, говорит гендиректор сервиса по возврату просроченной задолженности ID Collect Александр Васильев. По его оценкам, в первой половине 2024 года на такие долги приходилось около 17% в общем объеме сделок между банками и коллекторами. Ранее в «Первом клиентском бюро» оценивали, что в 2023 году больше трети проданных банками долгов коллекторам имели просрочку до одного года, еще 22% имели срок просрочки от года до двух лет.

По данным ЦБ, в 2023 году рост необеспеченного потребительского кредитования разогнался до 15,7% после низких результатов кризисного 2022 года (+2,7%). На этом фоне Банк России ужесточил регулирование сегмента — повышал макропруденциальные надбавки и снижал лимиты по ссудам слишком закредитованным заемщикам. За десять месяцев 2024 года беззалоговый розничный портфель банков увеличился на 13,1%. При этом с июня объемы выдач в этом сегменте падают, свидетельствует статистика Frank RG (есть у РБК). А средний размер необеспеченных кредитов, по данным компании, в этом году сократился на 13,7%, до 172,9 тыс. руб. В 2023-м показатель превышал 200 тыс. руб.

«Ужесточение банковских риск-политик позитивно влияет на социально-демографический и финансовый портрет заемщика, а значит, и должника. Чем моложе просрочка, тем вероятнее, что контактные данные заемщика актуальны, а, значит, вероятность досудебного взыскания выше», — говорит Васильев. Он добавляет, что коллекторы по сделкам цессии в основном получают долги «с более глубокой просрочкой», но крупные участники рынка взыскания умеют с ними работать.

Заместитель генерального директора компании «АктивБизнесКонсалт» (АБК) Евгения Уткина отмечает, что банки стали быстрее продавать коллекторам проблемные кредиты. «Потенциал взыскания таких «свежих» долгов, безусловно, выше, чем у более старых», — добавляет она.

Что будет с проблемными долгами дальше

Статистика НАПКА учитывает данные и агентского взыскания, и цессии. В последнем случае средняя сумма долга, продаваемого банками, растет с 2020 года, отмечает управляющий директор «Первого клиентского бюро» (ПКБ) Павел Михмель. По его оценкам, в 2024 году средний чек увеличился на 20% относительно 2023 года и превысил 200 тыс. руб.

Тенденцию роста среднего чека в сегменте цессии подтверждает и Васильев. Он прогнозирует, что в 2025 году средний долг вырастет на 10–15%. Это связано с тем, какие поколения выданных кредитов станут переходить в категорию проблемных и продаваться коллекторам.

«Средний срок банковской просрочки, выставляемой на продажу банками-цедентами, составляет около двух-трех лет, соответственно, в 2025 году на рынке цессии в общем объеме предложения появится большая доля кредитов, выданных в конце 2022 года и 2023-м. Тогда после длительного периода ужесточения риск-политик банков и, соответственно, снижения лимитов выдач на фоне пандемии коронавируса и февральских событий 2022 года первичные кредиторы смягчили условия кредитования», — поясняет Васильев.

«В 2025 году мы ожидаем снижение средней суммы долга по банковским портфелям, аналогичное этому году. Что касается портфелей МФО, по нашей оценке, здесь снижение будет более значительным», — прогнозирует Уткина ситуацию в целом по агентской и цессионной составляющей долгов.