Deutsche Bank назвал самый доходный актив десятилетия

Индекс широкого рынка S&P 500 стал самым доходным активом десятилетия, последовавшего за глобальным финансовым кризисом, начало которого Deutsche Bank отсчитывает от 9 августа 2007 года. Доход тех, кто тогда вложился в этот инструмент, сейчас составил бы 106%, следует из расчетов главы отдела кредитных стратегий Deutsche Bank Джима Рида, которые он привел в своей аналитической записке, приуроченной к годовщине кризиса (есть у РБК).

Второе место в топ-3 активов по доходности за тот же десятилетний период (с 9 августа 2007-го по 9 августа 2017 года) заняли «мусорные» американские облигации (их доходность за десять лет составила 95%). Они представляют собой высокодоходные облигации с кредитным рейтингом ниже инвестиционного уровня (Ba/ВВ и ниже) либо без рейтинга.

Замыкает тройку лидеров золото с доходностью 87% за десять лет.

Всего в рейтинге были использованы данные о доходности 38 ведущих глобальных активов, за которыми Deutsche Bank следит на постоянной основе: 27 из них за отчетный период показали положительную доходность в долларовом выражении, 11, напротив, отрицательную, указано в записке. Впрочем, исчерпывающий перечень этих активов с данными по динамике доходности в документе не приведен. В своей записке Джим Рид приводит только те примеры, которые считает особо важными и интересными.

Так, в документе указано, что доходность долговых рынков развитых стран составила по итогам десятилетия от 35 до 80%. Лидером среди активов европейского фондового рынка, в целом показавшего отрицательную доходность, стал немецкий индекс DAX (+38%). Доходность европейского сводного индекса Stoxx 600 составила 22%, британского FTSE 100 — скромные 12%, главным образом из-за 36-процентного обесценения фунта стерлингов за отчетное десятилетие.

Среди 11 активов, показавших за прошлое десятилетие отрицательную доходность в долларовом выражении, Рид выделил греческий фондовый рынок (-82%), индекс банков Stoxx Euro Banks (-54%), португальские акции (-42%), индекс товарных цен в США CRB commodity index (-42%), итальянские акции (-33%) и нефть (-32%). Доходность акций развивающихся рынков составила 29%. Среди аутсайдеров фондовых рынков по уровню доходности Рид выделил Китай (-2%), Бразилию (-32%) и Россию (-32%).

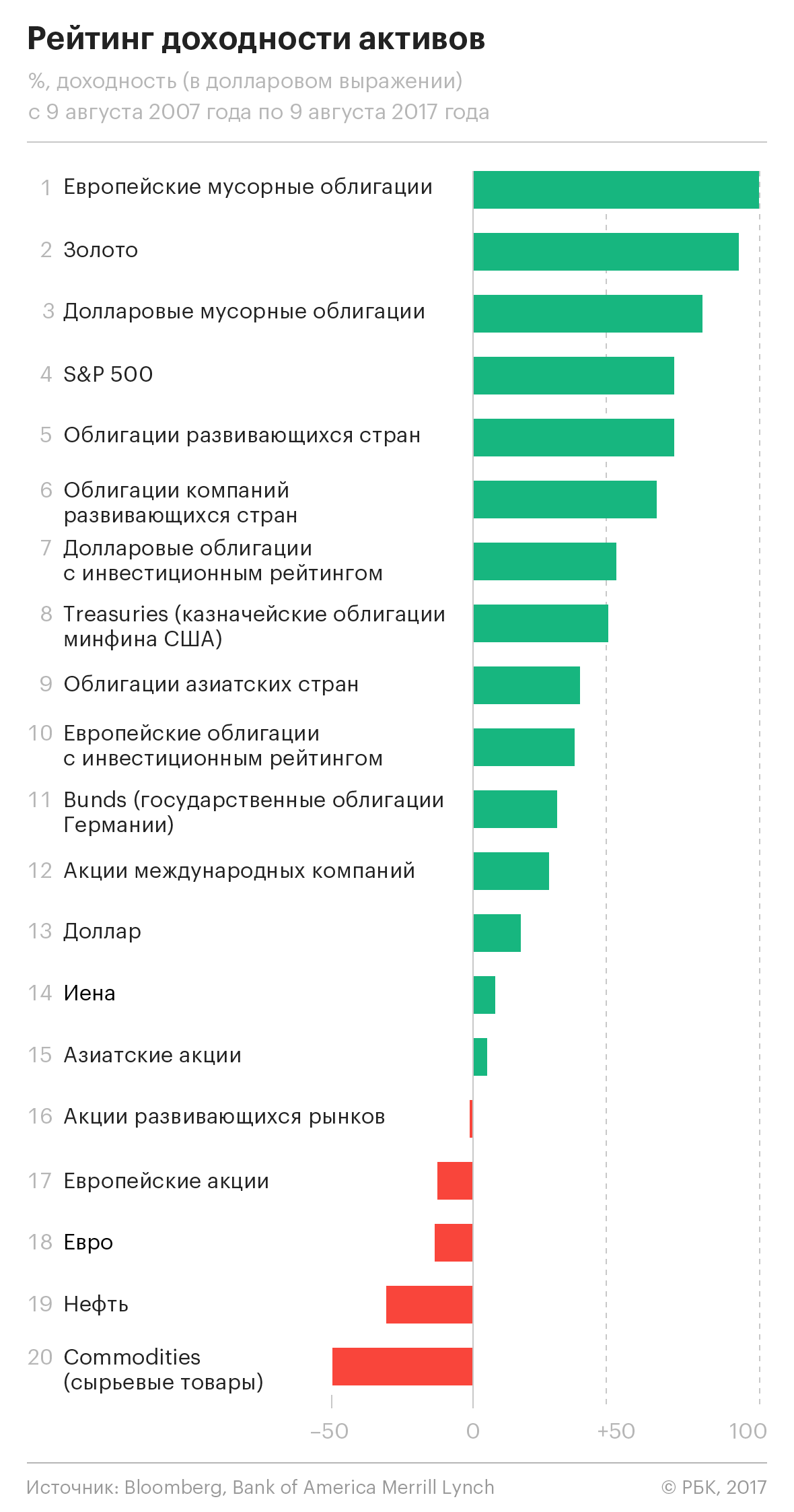

Данные Deutsche Bank несколько разнятся с данными терминала Bloomberg. В топ-5 рейтинга Bloomberg, охватывающего 20 активов, вошли европейские «мусорные» облигации (+100%), золото, долларовые «мусорные» облигации, S&P 500 (лидер рейтинга DB), а также суверенные облигации развивающихся стран.

По данным Bloomberg, вложения в большинство основных сырьевых товаров, кроме золота, обеспечили бы инвесторам за то же время 50% убытков. Убытки принесли бы также вложения в евро и европейские акции, а большинство рынков облигаций, американские акции и доллар принесли бы хороший доход.

Лидерство по доходности европейских «мусорных» бумаг Bloomberg объясняет усилиями крупнейших центробанков мира, направленными на предотвращение усугубления кризиса. Для иллюстрации серьезности подхода регуляторов агентство приводит заверение председателя Европейского центробанка (ЕЦБ) Марио Драги, пообещавшего в 2012 году сделать «все возможное» для сохранения еврозоны.

В итоге ведущие центробанки запустили программы по выкупу активов на $14 трлн для закачки денег в мировую экономику, а значит, ее стимулирования. Эти меры спровоцировали рост рынка облигаций — инвесторы стали смелее кредитовать самые рисковые компании, в то время как доходность по госдолгу ушла в отрицательную зону.

Поскольку волатильность на рынках растет с начала 2000-х годов, растет и привлекательность валют-убежищ и активов-убежищ, сказал РБК руководитель отдела управления активами Национальной управляющей компании Андрей Вальехо-Роман. «Привлекательность «мусорных» облигаций в последние годы была обусловлена относительно малым числом дефолтов по этим бумагам и стабильным доходом, который они приносили, — отмечает эксперт. — Сейчас мы наблюдаем разворот этого тренда, и «бычий» период бондового рынка заканчивается».

Если говорить о долгосрочном инвестировании, то стоит обратить внимание на активы, позволяющие уйти от рисков: золото, швейцарский франк, возможно, криптовалюты. Именно они, скорее всего, покажут хорошую доходность в долгосрочной перспективе, уверен Вальехо-Роман.

Анализ Deutsche Bank похож на исключительно теоретический расчет тех доходов, которые при пассивной стратегии инвестиций можно получить при вложении в конкретный инструмент, сказал РБК главный аналитик долговых рынков брокерской компании «Регион» Александр Ермак. «Управляющий, который активно инвестирует на год-два-три и видит перспективы того или иного актива, смог бы получить гораздо больший доход, — уверен Ермак. — За десять лет ситуация на рынке поменялась три-четыре раза, поэтому выжидательная позиция с таким горизонтом не подходит для управляющего с активной позицией».