Что означает решение ЦБ повысить ключевую ставку впервые с 2014 года

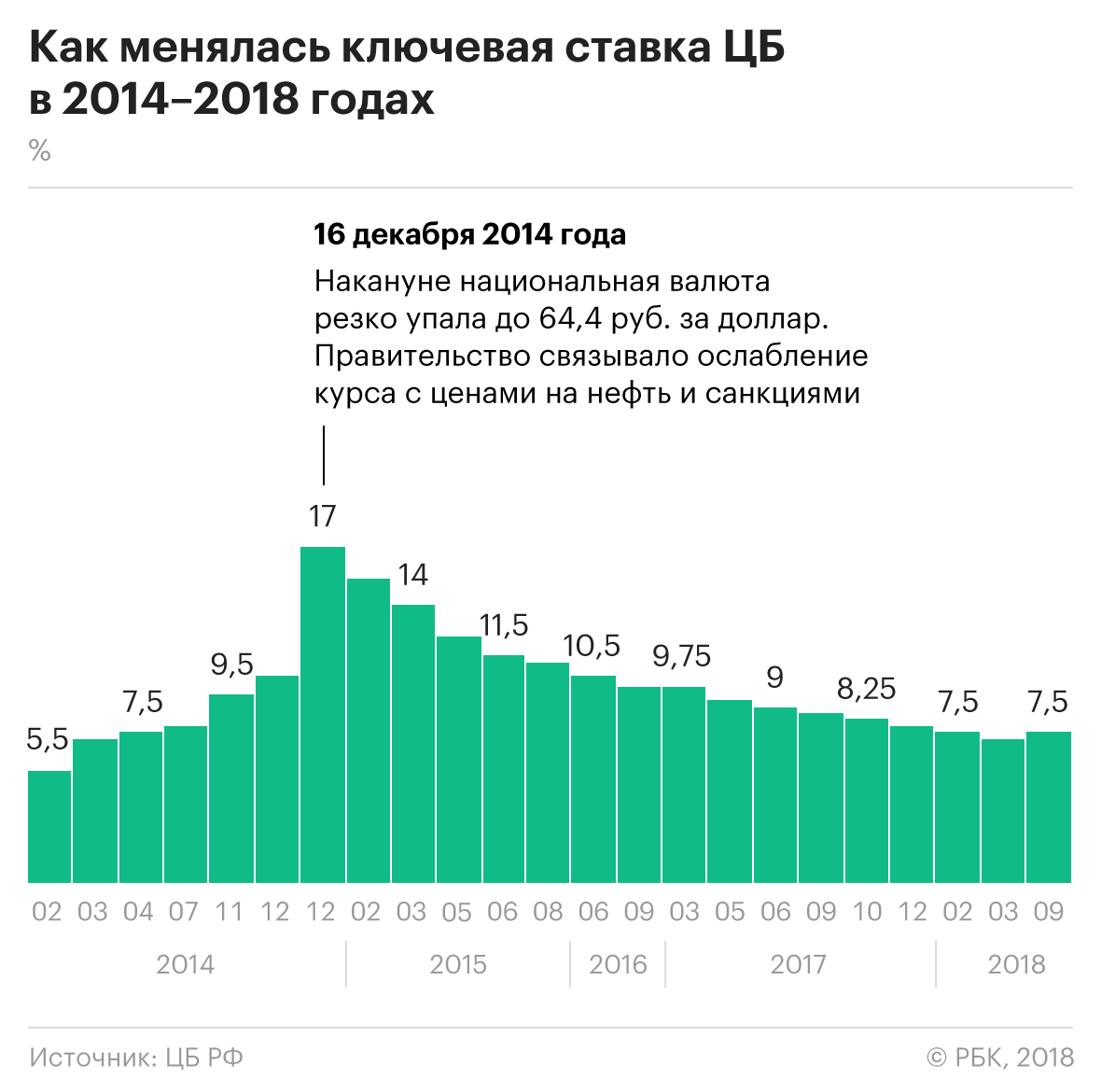

Центробанк 14 сентября повысил ключевую ставку на 0,25 п.п., до 7,5%, и одновременно объявил, что не будет закупать валюту для Минфина в рамках бюджетного правила до конца декабря (до этого предполагалось приостановить закупки только до конца сентября).

Решения регулятора стали ответом на возросшие инфляционные риски «со стороны внешних условий», объяснила на пресс-конференции глава ЦБ Эльвира Набиуллина. Прогнозы ЦБ об инфляции кардинально изменились: если раньше предполагалось, что к концу 2018 года она составит 3,5–4%, а в 2019 году лишь временно превысит 4%, то теперь к концу 2018 года ЦБ ждет 3,8–4,2%, а по итогам 2019 года — уже 5–5,5%. Впрочем, ЦБ по-прежнему считает, что к таргету в 4% годовая инфляция вернется в первой половине 2020 года.

Что повлияло на решение Центробанка

Что повлияло на решение Центробанка

Внешние условия, о которых говорит ЦБ, с предыдущего июльского заседания, посвященного ставке, действительно сильно изменились. В августе Госдепартамент США объявил о планах ввести против России санкции в связи с делом об отравлении семьи Скрипалей. Кроме того, был опубликован сенатский законопроект о расширении санкций, которые могут затронуть иностранные инвестиции в ОФЗ и ограничить долларовые расчеты российских госбанков. Это спровоцировало массовый выход нерезидентов из российских инструментов. Средняя доходность гособлигаций по индексу RGBI с начала августа выросла к 10 сентября с 7,68 до 9,1%, это максимальный уровень с июня 2016 года. Рубль также обновлял более чем двухлетние минимумы к доллару и евро.

«В августе произошло изменение геополитических факторов, возросла неопределенность относительно санкций против России. Возросшие геополитические риски наложились на отток капитала из развивающихся стран», — пояснила Набиуллина.

Глава ЦБ оценила вклад снизившегося с начала года на 9% номинального эффективного курса рубля в 0,9 п.п. инфляции, отметив, что снижение курса на 10% добавляет к годовой инфляции 1 п.п. на горизонте трех—шести месяцев.

Повышение ставки нельзя назвать совершенно неожиданным, и хотя почти все аналитики прогнозировали, что ставка не изменится, рыночные цены указывали — ЦБ может решиться на смелый шаг, говорит руководитель операций на валютном и денежном рынках Металлинвестбанка Сергей Романчук. По его словам, на рынке допускали повышение ставки и на 0,5 п.п.

Решение ЦБ — абсолютно правильное, это «очень важный момент для стабилизации рыночных настроений и снижения инфляционных рисков», сказал РБК директор аналитического департамента «Локо-Инвест» Кирилл Тремасов, единственный из 24 аналитиков предсказавший увеличение ставки (согласно консенсус-прогнозу Reuters). «Решения Центробанка принимаются в первую очередь через призму влияния на инфляционные риски. Очень хорошо, что Центробанк признал опасность серьезного ускорения инфляции», — указал Тремасов.

Почему рубль начал дорожать

Почему рубль начал дорожать

Рынок отреагировал на решение ЦБ крайне позитивно. Рубль мгновенно вырос к доллару и евро: если перед самым объявлением решения доллар торговался по 68,4 руб., то уже через шесть минут после — по 67,8 руб. (евро за то же время подешевел с 80 до 79,4 руб.). Правда, к вечеру (по состоянию на 20:00 мск) курс рубля к доллару скорректировался до 68,09 руб., а к евро подрос до 79,24 руб. Акции Сбербанка вечером в пятницу выросли на 2,84%. Доходность длинных ОФЗ сразу после объявления ставки немного снизилась, однако к вечеру снова выросла.

Сейчас важнее даже не решение ЦБ об изменении ставки, а то, что банк продлил мораторий на покупку валюты для Минфина, считает Сергей Романчук. Именно этим, а не динамикой ставки обусловлено укрепление рубля в пятницу, согласна и главный экономист Альфа-банка Наталия Орлова.

То, что ЦБ приостановил закупки, означает, что Минфин будет покупать в рамках бюджетного правила валюту на излишки от продажи нефти по новому механизму. ЦБ ежемесячно закупает для Минфина валюту на рынке с февраля 2017 года в объемах, равных дополнительным нефтегазовым доходам бюджета (доходам от превышения фактическими ценами на нефть показателя $40,8 за баррель). Купленная валюта направляется в Фонд национального благосостояния. В условиях моратория у ЦБ есть возможность напрямую продавать Минфину валюту из золотовалютных резервов.

Приостановка покупки означает не уменьшение золотовалютных резервов, а сокращение темпов их увеличения, подчеркнула Набиуллина: «Когда мы оценим, что волатильность на финансовых рынках снизилась, причем неважно, при каком курсе рубля это будет происходить, мы вернемся к регулярным покупкам валюты и посмотрим, как мы сможем компенсировать отложенные покупки». Отложенные покупки валюты, по ее словам, могут растянуться более чем на год.

«Речь может идти об эквиваленте валюты на 400 млрд руб. в месяц, учитывая подорожание нефти практически до $80 за баррель», — говорит старший экономист Danske Bank Владимир Миклашевский. Это окажет поддержку рублю, особенно на фоне «сжатой валютной ликвидности на конец года», добавляет аналитик. При высоких ценах на нефть ЦБ сможет закупать валюту для наполнения золотовалютных резервов вне действия бюджетного правила, отмечает Миклашевский.

«Сейчас российские рынки в подвешенной ситуации и любой оптимизм наталкивается на понимание, что в любой момент могут быть санкции», — добавляет Тремасов.

Будет ли ставка ЦБ расти и дальше

Будет ли ставка ЦБ расти и дальше

«Мы находимся в диапазоне нейтральной ставки», — заявила Набиуллина, отметив, что речь идет о краткосрочной перспективе, связанной с увеличением страновой премии за риск и прогнозом по инфляции. Нейтральным считается уровень ставки, при котором обеспечиваются достижение таргета инфляции и полная загрузка производственных мощностей, а денежно-кредитная политика не оказывает на экономику ни сдерживающего, ни стимулирующего воздействия. Оценка уровня нейтральной ставки в 6–7% на средне- и долгосрочную перспективы не изменилась.

«Мы будем оценивать целесообразность дальнейшего повышения ключевой ставки, учитывая динамику инфляции и экономики относительно прогноза, а также риски со стороны внешних условий и реакции на них финансовых рынков», —обозначила Набиуллина перспективы изменения ставки.

Дальнейшие действия ЦБ будут связаны с состоянием рынка: релиз регулятора не дает ответа, как Банк России видит долгосрочную траекторию ставки, говорит Наталия Орлова. Фактически ЦБ говорит, что то, что мы видим на рынке, — это не просто краткосрочная волатильность, а некое структурное изменение, которое будет иметь эффект для инфляции, отмечает аналитик. Исходя из того, что ЦБ быстро развернул цикл снижения ставки, логично было бы предположить, что она будет повышаться и дальше. Если ставка останется на уровне 7,5%, это будет означать, что ЦБ поддался рыночной панике, считает Орлова.

Дальнейшее повышение ставок не исключено, все будет зависеть от ситуации с теми рисками, которые ЦБ пытается купировать, поднимая ставку сейчас, говорит Романчук. Речь идет о наборе факторов: и инфляции из-за повышения НДС, и геополитической обстановке, и готовности международных инвесторов к принятию рисков на развивающихся рынках, и ценах на нефть. Исходя из этого набора, ЦБ будет действовать по ситуации, считает аналитик.

В своем решении ЦБ руководствовался двумя факторами: ростом инфляционных ожиданий и геополитическими рисками, поэтому сложно прогнозировать, как будут меняться эти два аспекта в будущем и будет ли ставка повышаться и дальше, говорит главный экономист БКС Владимир Тихомиров. По прогнозу ЦБ, годовая инфляция в первом квартале 2019 года будет на уровне 5,5–6%, а если брать во внимание недавнюю практику регулятора держать ключевую ставку на уровне «инфляция плюс 3 п.п.», то при разгоне роста цен до 6% ставка может оказаться на уровне 9%, рассуждает Тихомиров.

Подорожают ли кредиты

Подорожают ли кредиты

Процентные ставки по кредитам вряд ли значительно повысятся из-за роста ключевой ставки, считает старший аналитик «Атона» по макроэкономике и долговым рынкам Яков Яковлев, — на них больше влияет рынок облигаций. Повышение ставок по депозитам уже произошло во многих крупных банках в конце августа — начале сентября, напоминает Яковлев.

В конце августа ставки по депозитам впервые c 2014 года повысил Сбербанк. Тогда банк заявлял, что ставки по кредитам как минимум не будут снижаться, и тогда же прогнозировал, что ключевая ставка ЦБ по итогам года вырастет. Сейчас Сбербанк не стал давать прогнозов относительно изменения процентных ставок по своим продуктам.

В пресс-службе ВТБ сказали, что решения о сохранении или изменении процентных ставок будут приняты банком позднее. Решение ЦБ «может отразиться на стоимости привлечения», ставки по ряду депозитных программ банка уже повышены. «На данный момент рано говорить о том, повлечет ли рост ключевой ставки непосредственно увеличение ставок по кредитам», — добавили в ВТБ. В МКБ не будут существенно менять процентные ставки по кредитам и «рассматривают варианты более привлекательных предложений» по депозитам. В Альфа-банке сообщили, что ставки по депозитам уже были повышены 3 сентября. В банке «ФК Открытие» «внимательно следят за развитием ситуации на рынке и действиями конкурентов» и не исключают возможности изменения условий. Промсвязьбанк на предстоящей неделе повысит ставки по некоторым депозитам, но решение об этом было принято еще до повышения ставки ЦБ. В части кредитования ПСБ намерен ориентироваться на рыночную конъюнктуру.

На ипотечные ставки решение ЦБ прямого воздействия не окажет, говорит советник по макроэкономике гендиректора компании «Открытие Брокер» Сергей Хестанов. «0,25 п.п. (повышения ключевой ставки. — РБК) — это слишком небольшой показатель. Такой рост не должен повлиять на ставки по ипотеке и на рефинансирование ипотечных кредитов», — объясняет он. В «Дом.РФ» пока не стали давать прогнозов о влиянии решения ЦБ на ипотечный рынок, сообщив, что ситуация анализируется.