Как российский рынок акций пережил год рекордов по «индексу страха»

В 2022 году волатильность российского рынка установила рекорд — индекс RVI (индикатор волатильности российского рынка, который также называют «индексом страха») в конце марта достигал максимальных 169,96 пункта. Это самый высокий показатель за все время формирования этого индикатора с ноября 2013 года. Для сравнения: в марте 2021 года значение индекса RVI составляло 30–34 пункта, а в марте 2020-го, во время пандемийного кризиса, достигало примерно 129 пунктов.

К концу 2022 года значение RVI стабилизировалось и опустилось до отметки 39 (на 30 декабря), что оставалось все же выше показателей годовой давности — 30–32.

Остальные индикаторы российского фондового рынка также показали худшие значения с 2008 года. Так, рублевый индекс Мосбиржи (в него входят акции 42 наиболее крупных российских компаний) за год потерял почти 45%, а долларовый РТС — почти 40%.

Какой была обстановка на рынке акций

Наименее защищенными в условиях повышенной волатильности оказались вложения инвесторов в российские акции — некоторые бумаги потеряли более 50% стоимости, отметили опрошенные РБК эксперты. Иностранные рынки также были в минусе — S&P 500 потерял около 20%, отмечает руководитель направления анализа акций зарубежных эмитентов инвестбанка «Синара» Сергей Вахрамеев. Одновременно реализовались инфраструктурные риски — зарубежные активы россиян (бумаги и выплаты по ним) были заморожены сначала из-за коммуникационных проблем, вызванных санкциями против российского финансового сектора, а потом из-за санкций в отношении Национального расчетного депозитария (НРД, участвует в цепочке хранения зарубежных активов россиян).

По итогам 2021 года акции российских компаний стали наиболее прибыльными активами, отмечали аналитики. В 2022 году котировки практически всех российских бумаг показали значительное снижение. Кроме этого, ряд компаний отказались от выплаты дивидендов, что также привело к сокращению доходности бумаг для инвесторов. Годовая доходность индекса Мосбиржи с начала года составила примерно минус 40% (совокупное изменение цен и дивидендов), приводят данные аналитики «БКС Мир инвестиций» в стратегии на 2023 год. Это наихудший показатель с 2008 года: тогда доходность индекса ушла в минус на 60%, указывают эксперты.

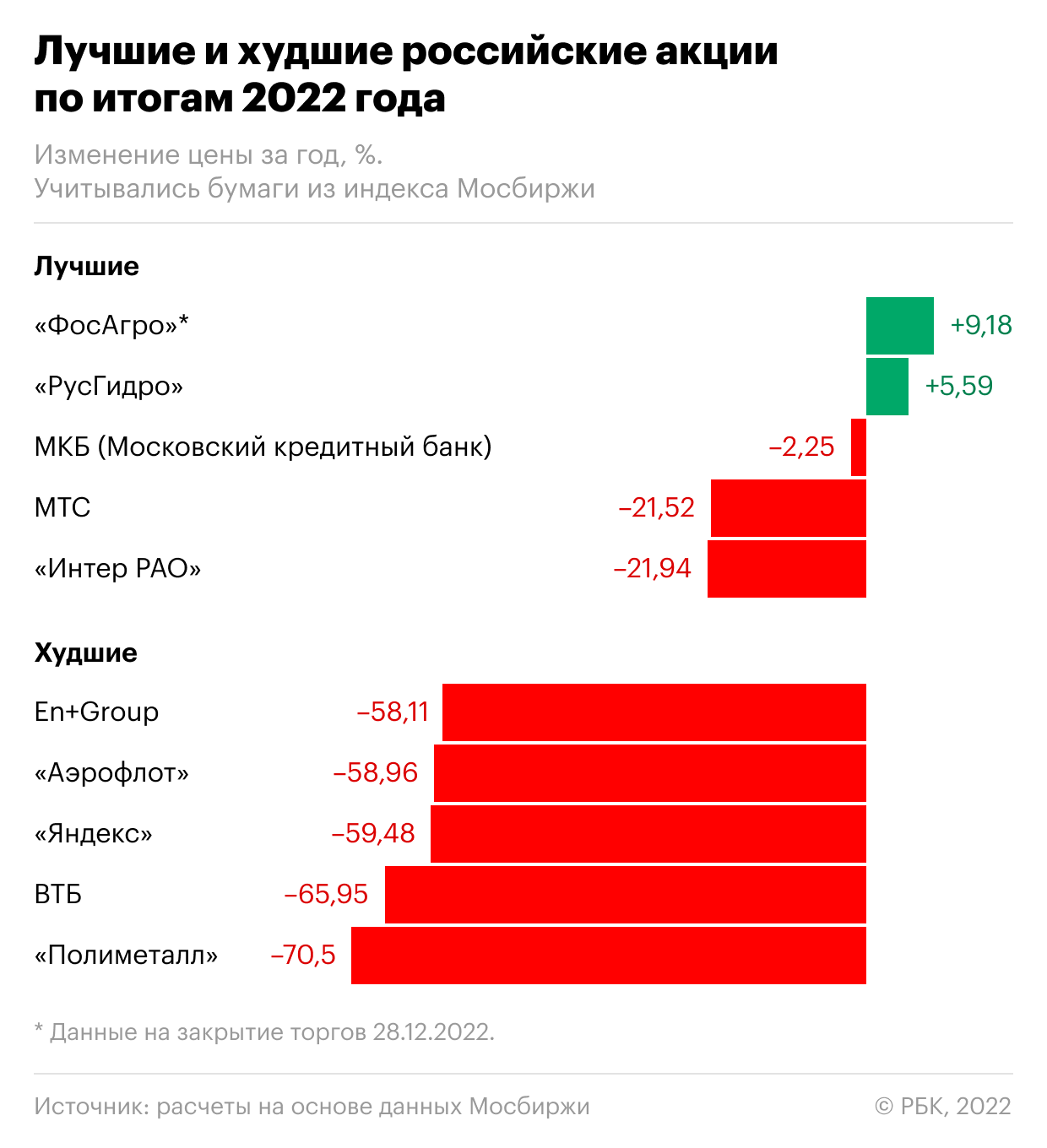

Максимальное падение наблюдалось у компаний, которые приостановили выплату дивидендов, отмечает портфельный управляющий УК «Альфа-Капитал» Дмитрий Скрябин. В первую очередь речь идет о банках, которым отказаться от распределения прибыли рекомендовал ЦБ. В качестве примеров эксперт приводит бумаги ВТБ (минус 66% за год) и «Сбера» (минус 52%). Кроме того, значительным было падение в технологических компаниях — HeadHunter (минус 69%) и «Яндекс» (минус 60%). На «Яндекс» также негативно повлияло разделение активов, добавляет Скрябин. Неудачными для инвесторов стали вложения в «Аэрофлот» (минус 58%) и «Полиметалл» (минус 72%).

Более устойчивыми оказались акции компаний, которые получают львиную долю выручки на внутреннем рынке, отмечает портфельный управляющий УК «Первая» София Кирсанова. В этой категории она выделяет ретейлеров («Магнит», минус 20%), а также бумаги МТС (минус 21%) и «Ростелекома» (минус 35%).

Заметно лучше рынка были акции «ФосАгро» (+7%), добавляет директор аналитического департамента «Синары» Кирилл Таченников. «Компания продолжила стабильно платить дивиденды, мировые цены на удобрения раллировали, поэтому инвесторы увидели в ней «тихую гавань», — говорит он. Еще сильнее выросли акции Positive Technologies (+50% за год), хорошую динамику показали акции банка «Санкт-Петербург» (+22,7%): «[Эмитент] порадовал инвесторов дивидендными выплатами, что привело к пересмотру его оценки».

Стали ли облигации страховкой от кризиса

«В феврале долговой рынок продемонстрировал сильнейший с 2014 года рост доходностей вслед за резким повышением ключевой ставки», — говорит начальник управления анализа инструментов с фиксированной доходностью Газпромбанка Андрей Кулаков. Еще один всплеск доходности случился в сентябре — на фоне возвращения Минфина на первичный рынок заимствований и очередного витка геополитической эскалации, продолжает эксперт. «В результате к концу года доходности ОФЗ на среднем и дальнем отрезках находятся на 70–150 базисных пунктов (0,7–1,5 п.п.) выше уровней начала года. Кредитные спреды по корпоративным облигациям остаются выше средних уровней», — заключает Кулаков.

Несмотря на давление, локальный долговой рынок, по его мнению, выглядел крепче рынка акций. Прибыльными стали более короткие выпуски облигаций, добавляет эксперт: «Например, вложения в трехлетние ОФЗ принесли инвесторам совокупный доход около 8%, в то время как по длинным (десятилетним) выпускам — убыток на 3%».

Наиболее выгодными оказались вложения в инфляционные линкеры (ОФЗ), которые принесли инвесторам около 15% на фоне разгона инфляции, говорит Кулаков. Вторым по привлекательности классом стали ОФЗ-флоатеры «старого» образца, которые дали инвесторам свыше 9% в терминах совокупного дохода.

Кроме этого, сильное падение в марте давало прекрасные возможности для того, чтобы зайти в рынок на отличных уровнях: так, можно было купить, например, длинные выпуски ОФЗ по ценам 55–66% от номинала и потом продать их по 85%, добавляет портфельный управляющий УК «Альфа-Капитал» Евгений Жорнист.

Каким будет рынок в 2023 году

В 2023 году индекс Мосбиржи сможет частично отыграть падение, считают все собеседники РБК.

- Аналитики «БКС Мир инвестиций» ожидают рост индекса на 33% — до 2800 пунктов к концу 2023 года.

- Таченников из «Синары» полагает, что через год значение индикатора достигнет 2900 пунктов.

- Ожидание роста индекса на 2023 год — около 20% без учета дивидендов (которые дадут еще плюс 10–12%), говорит Скрябин из «Альфа-Капитала».

- По оценке Кирсановой из УК «Первая», в следующем году индекс Мосбиржи может вырасти более чем на четверть, а его дивидендная доходность может составить около 12%.

Наибольший потенциал роста в 2023 году имеют те компании, которые смогут показать улучшение финансовых результатов, полагает Кирсанова. «Это может быть как на фоне низкой базы текущего года, так и благодаря открывшимся возможностям в результате сложившихся экономических условий», — объясняет она. Среди перспективных бумаг эксперт выделяет акции «Полиметалла» и UC Rusal, а также бумаги «Сбера» и TCS Group (основной актив — Тинькофф Банк): «Оба банка во втором квартале создали существенные резервы. При этом банки продолжили наращивать бизнес и привлекать клиентов».

Скрябин выделяет акции компаний фуд-ретейла — «Магнит» и X5 (в случае переезда в российскую юрисдикцию). Из нефтегазовых историй можно выделить акции ЛУКОЙЛа — как обладающие потенциально максимальной дивидендной доходностью, добавляет эксперт. Аналитики «БКС Мир инвестиций» отмечают бумаги «Мечела», «Северстали», группы ПИК, Мосбиржи и «Газпрома».