«Дивный новый мир»: что сулят триллионы на счетах в центробанках

Новый мир триллионных резервов

«Для центральных банков начался дивный новый мир (Brave New World, отсылка к роману-антиутопии Олдоса Хаксли. — РБК)», — провозгласил в кулуарах ежегодной конференции, проходившей 26—28 августа в горном курорте Джексон-Хоул (штат Вайоминг), президент Федерального резервного банка Атланты Деннис Локхарт (цитата по Reuters). Монетарная политика отныне работает в условиях беспрецедентно огромных резервов, которые банки держат в ФРС, пишет в научной статье, представленной в Джексон-Хоул, профессор Рикардо Реис из Лондонской школы экономики.

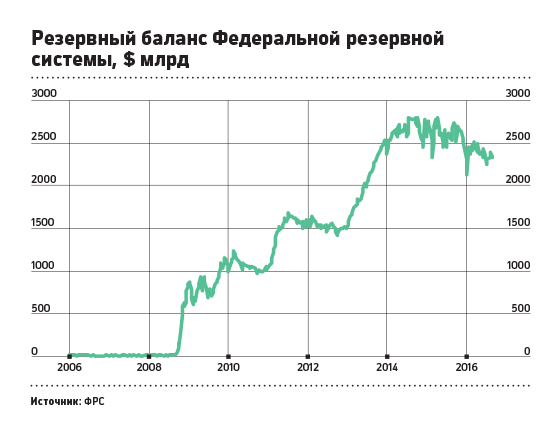

До банкротства Lehman Brothers в 2008 году избыточные резервы банков на счетах в ФРС (резервы сверх обязательных) составляли менее $2 млрд, а теперь достигают $2,3 трлн. «Иными словами, рынок банковских резервов в центробанке претерпел 1000-кратный рост», — отметила в материалах для конференции в Джексон-Хоул профессор Нью-Йоркского университета Лора Велдкамп. Сегодня управление этими резервами становится «центральной частью дискуссий о монетарной политике и ее трансмиссионном механизме», подчеркивает она.

Взрывной рост резервов — почти исключительно следствие программы количественного смягчения (QE), которую ФРС проводила в 2009–2014 годах: она финансировала крупномасштабные покупки ценных бумаг созданием резервов в пользу банков.

Резервы — это однодневные (overnight) депозиты, на которые ФРС начисляет банкам процент (сейчас — из расчета 0,5% годовых), фактически эквивалент краткосрочного госдолга, выпущенного ФРС, отмечает Реис. Это еще не деньги, но любой банк может в любой момент затребовать у центробанка избыточные резервы, обменять на банкноты в пропорции один к одному. Причем не только ФРС увеличивала свой баланс путем эмиссии резервов, на которые начисляется процент, — то же самое делали ЕЦБ, Банк Англии и Банк Японии. До 2007 года такой практики почти не существовало, подчеркивает экономист.

«Наша способность использовать процент, начисляемый на резервы, вероятно, будет играть ключевую роль в предстоящие годы», — сказала глава ФРС Джанет Йеллен в пятницу в программной речи на конференции. Реис в своей работе выдвигает идею, которую сам называет «несколько радикальной»: центробанк может отказаться от выплаты фиксированного процента на резервы и взамен привязать выплату к инфляции. Если цены в экономике находятся ниже целевого уровня, центробанк может понизить доход по резервам, а это, в свою очередь, простимулирует банки кредитовать, вместо того чтобы держать резервы в центробанке, — в результате цены поднимутся. «Когда центробанк предлагает меньшую выплату по резервам, они становятся менее привлекательной инвестицией», — рассуждает Реис.

Новое предназначение баланса ФРС

Программа QE, которая финансировалась за счет создания банковских резервов, привела к увеличению активов ФРС с докризисных $900 млрд до беспрецедентных $4,5 трлн на текущий момент. Стратегия ФРС по «нормализации» обещает постепенное сокращение ее баланса (через будущий отказ от реинвестирования поступлений от погашаемых облигаций в портфеле ФРС и/или продажу этих активов до их погашения): если этого не делать, то в будущем, когда экономический рост ускорится, огромная масса избыточных резервов может трансформироваться в кредитный «перегрев». «Если продавать активы [из портфеля ФРС] слишком медленно, может возникнуть чрезмерное инфляционное давление», — предупредила в пятницу Йеллен.

Однако трое экономистов из Гарварда — Робин Гринвуд, Сэмуэл Хэнсон и Джереми Стейн (последний работал в ФРС в 2012–2014 годах) в другой работе, представленной в Джексон-Хоул, посмотрели на раздутый баланс ФРС не как на проблему, а как на возможность. Они считают, что ФРС может позволить себе «неопределенно долго» сохранять баланс на текущем уровне в $4,5 трлн — более того, это может быть необходимо в качестве инструмента поддержания финансовой стабильности. Дело в том, что в последние годы в частном секторе значительно выросла склонность банков и небанковских финансовых посредников к выпуску краткосрочных долговых инструментов, приближающихся к денежным эквивалентам. ФРС может использовать свой баланс для поставки на рынок аналогичных инструментов, уменьшая тем самым стимулы для частного финансового сектора выпускать слишком много коротких долгов. «Учитывая факторы системного риска, связанные с тенденцией к укорачиванию фондирования частного сектора, для государства желательно выступать агрессивным поставщиком безопасных краткосрочных обязательств, стимулируя частные фирмы к удлинению структуры их фондирования», — пишут авторы исследования.

Банки, небанковские организации и даже домохозяйства показывают огромный спрос на безрисковые ликвидные активы, запасают рекордные объемы наличности, подтверждает Велдкамп из Нью-Йоркского университета. Лишь отчасти это связано с посткризисным ужесточением регулирования, значительную роль играет повышенный уровень страха и осторожности, поскольку глобальный финансовый кризис научил, что даже самый невероятный риск может материализоваться, пишет она.

Готовясь к будущему кризису

Участники конференции в Джексон-Хоул задавались вопросом, что будут делать ФРС и другие центробанки во время следующего экономического кризиса. Из речи Йеллен следует, что основными инструментами останутся те, что активно использовались в последние годы (снижение ставок, покупки активов, «заявления о намерениях» — т.н. forward guidance), но потенциал их будет более ограниченным. Например, в среднем во время рецессии ФРС исторически сокращала ключевую ставку на 5,5 п.п. — при новом спаде это может оказаться недостижимо, если конечно не решиться на использование отрицательных номинальных ставок. Но Йеллен не включила отрицательные ставки в список потенциальных инструментов борьбы с будущим кризисом, и другие чиновники ФРС, которые говорили в Джексон-Хоул, дали понять, что не обсуждают отрицательные ставки в практическом ключе.

С ними поспорил Марвин Гудфренд из Университета Карнеги—Меллон, в 1990-х и начале 2000-х руководивший департаментом исследований Федерального резервного банка Ричмонда. «Следующий циклический спад — это только вопрос времени, и когда это произойдет, встанет вопрос об агрессивных действиях в области отрицательных ставок», — пишет экономист в работе, тоже представленной в Джексон-Хоул.

На конференции были представлены и более экзотические идеи: например, вариации на тему «разбрасывания денег с вертолета» (восходит к Милтону Фридману и подразумевает бесплатное предоставление напечатанных центробанком денег экономическим агентам) в работе Рикардо Реиса из Лондонской школы экономики. Йеллен в своей речи подчеркнула, что ФРС не рассматривает активно никакие дополнительные инструменты и модели, хотя они являются «важными темами для исследований».

Пресс-служба Банка России, глава которого Эльвира Набиуллина участвовала в конференции в Джексон-Хоул, отмечает, что обсуждавшиеся там меры денежно-кредитной политики не подходят России, поскольку ситуация в развитых экономиках сейчас иная. «Многие развитые страны в настоящее время столкнулись с угрозой дефляции — снижения общего уровня цен в течение продолжительного времени. Дефляция не менее опасна, чем инфляция», — написала пресс-служба ЦБ в ответ на запрос РБК. Бороться с дефляцией сложно, особенно в условиях низких ставок. Центральные банки в этом случае используют политику количественного смягчения или устанавливают отрицательные ставки, но «эффективность данных политик — вопрос дискуссионный», отмечает ЦБ.

В России совсем иная ситуация: снижение цен на нефть стало причиной спада в экономике, ослабления рубля и ускорения инфляции. Чтобы обеспечить достижение цели по инфляции в 4% к 2017 году, «необходима умеренно жесткая денежно-кредитная политика» — в противном случае «возможно нарастание инфляционного давления, повышение рисков в финансовой сфере и в конечном итоге дестабилизация ситуации в экономике».

при участии Марины Божко