Реформа в лизинг: как исправить важный для экономики механизм

По данным Федеральной налоговой службы, в России зарегистрировано 3,2 тыс. юридических лиц, имеющих в своем фирменном наименовании слово «лизинг», при этом про абсолютное большинство этих компаний ничего не известно. Организаций, которые записали лизинг себе в ОКВЭД, еще больше — свыше 670 тыс. Реформа рынка лизинга, подготовленная Министерством финансов и Банком России, должна сделать это рынок прозрачнее и очертить его периметр. Законопроект об этом уже разработан и готовится к внесению в Госдуму.

Рынок «брошенных»

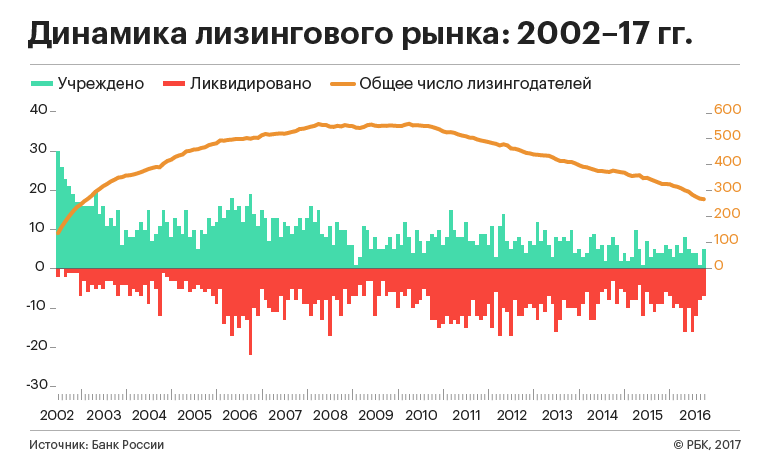

В 2002 году, после принятия новой редакции закона «О финансовой аренде (лизинге)», начался активный рост числа лизинговых компаний, завершившийся к началу кризисного 2008 года. С 2011 года число лизингодателей в стране неуклонно снижается. Среднестатистический лизингодатель представляет собой малое или микропредприятие. В 74% случаев он создан физическим лицом или группой граждан, которые одновременно являются его руководителями. В подавляющем большинстве лизингодатели зарегистрированы в регионах, на Москву приходится около трети организаций. ООО стало излюбленной организационно-правовой формой для учредителей лизингового бизнеса. Меньше распространены закрытые акционерные общества и совсем редко встречаются некоммерческие организации, государственные унитарные предприятия или даже потребительские кооперативы, занимающиеся лизинговой деятельностью.

Ежегодно в России создается 50–60 новых лизинговых компаний, а закрывается около сотни. Это определяет убывающую динамику участников рынка. На главный рыночный фактор — банкротства — приходится всего 2% закрытых компаний. Самоликвидация лизингодателей происходит в 9% случаев. Подавляющая масса аннулированных регистраций (89%) приходится на «брошенные» компании. ФНС России вынуждена принудительно лишать регистрации недействующие юридические лица, которые прекратили платить налоги и представлять свою отчетность.

Средняя продолжительность деятельности лизинговой компании составляет шесть-семь лет. Создаются подобные компании под конкретную сделку. В большинстве случаев они учреждаются не для лизингового финансирования, а для оптимизации налогообложения у своих клиентов или вывода прибыли в пользу третьих лиц. Последнее особенно популярно в строительстве, где застройщик берет в лизинг строительную технику и через лизинговые платежи в пользу дружественной организации выводит часть доходов от строительных работ. После завершения проекта компанию бросают, и деятельность ее прекращается. Это объясняет, почему о большинстве из тысяч созданных лизингодателей ничего неизвестно. ФНС России лишь фиксирует факт «смерти» таких брошенных компаний. Доля профессиональных лизингодателей, занимающихся лизинговым финансированием, оценивается как менее 20% от их общего числа. Отличительными признаками таких организаций являются предоставление лизинга на регулярной основе, широкий круг клиентов и их неаффилированность.

Новые правила

После реформы рыночный ландшафт должен кардинально измениться. Регистрация в Банке России, требования к минимальному капиталу и стандарты саморегулирования сведут на нет нелизинговый бизнес лизингодателей. Лизингодатели будут иметь форму хозяйственного общества — корпоративной коммерческой организации с собственным капиталом. Наличие собственного капитала является определяющим с точки зрения финансового менеджмента и управления рисками. Отсутствие юридического понятия капитала в ряде случаев, например у региональных некоммерческих лизинговых фондов, созданных местными властями, делает невозможным продолжение лизинговой деятельности в прежней форме. Им, как и другим юридическим лицам, потребуется преобразование в хозяйственные общества.

Развитие рынка лизинга возможно только благодаря тем компаниям, для которых лизинг является профессиональным делом. На начало 2017 года таких организаций насчитывается две с половиной сотни, из которых большинство по-прежнему составляют небольшие региональные компании. Анализ причин ухода с рынка менее успешных участников выявляет типовые проблемы: невнятная бизнес-стратегия, отсутствие устойчивой клиентской базы и, самое главное, завышенная стоимость финансирования или его недоступность. Для лизинга характерна комбинация финансовых рисков, ключевыми из которых являются кредитный риск, возникающий из-за неплатежей клиента, риск ликвидности, связанный с дисбалансом сроков среднесрочного лизинга и краткосрочного долга, и рыночный риск в форме обесценения имущества до уровня ниже объема задолженности перед банком. Зависимость от банковских кредитов остро проявила себя во время финансового кризиса 2014–2015 годов. Малые лизингодатели, владеющие небольшими собственными средствами и полностью зависящие от банков, оказались отрезанными от заемных средств, при том что на кредиты приходилась подавляющая часть финансирования.

Развитию отрасли мешает и аффилированность лизинговых компаний с неустойчивыми банками, поскольку некоторые компании либо созданы и функционируют как дочерняя структура кредитной организации, либо при ее непосредственном участии. При этом такой лизингодатель имеет, как правило, один источник финансирования — кредиты дружественного или материнского банка. Соответственно, в случае отзыва лицензии у кредитной организации без средств остается и лизинговая компания.

Основные уроки последних лет заключаются в том, что лизинг представляет собой инструмент среднего и крупного бизнеса. Лизингодатель должен иметь достаточный уровень собственного капитала и диверсифицированные пассивы, профессионально управлять финансовыми рисками. Кроме того, устойчивая лизинговая деятельность — это управление имуществом на портфельной основе с низкой клиентской концентрацией. Зависимость от одного крупного клиента стала причиной ухода с рынка многих компаний. Приведение в порядок минимальных стандартов управления в лизинге, в том числе в области финансового менеджмента, является одной из задач, которые предстоит решить в ходе реформы.