«Инвестиция страсти»: как вложиться в вино и заработать на этом

Четыре способа инвестировать в вино

Во всем мире вино является не только популярной инвестицией, но и одной из самых перспективных: в пандемию оно показывало большую доходность, чем предметы роскоши, а в 2023-м обошло по доходности золото. Какие варианты инвестирования в вино существуют и что из этого доступно для россиян — в нашем материале

Содержание

К концу 2023 года инвестиционное вино подорожало на 146% за десять лет, говорится в отчете The Knight Frank. Среди альтернативных инвестиций, куда входят антиквариат, спортивные машины, ювелирные украшения, часы, сумки и другие предметы роскоши, вино уступает по доходности только виски — оно показало доходность 280% за десять лет.

Как рассказали «РБК Вино» участники рынка, в России данная инвестиция существует только среди премиальной группы инвесторов, а точных данных по объемам российских инвестиций в вино нет.

«Спрос на инвестиционное вино среди российских граждан, безусловно, присутствует, однако он сформирован по большей части среди состоятельных и ультрасостоятельных категорий инвесторов», — объясняет Анжелика Толмачева, эксперт по альтернативным инвестициям Wealth IQ Solutions. По ее словам, вино пользуется ограниченным спросом из-за высокого порога входа. Кроме того, такие инвестиции выбирают только те, кто разбирается и любит вино. «Это инвестиция страсти, эмоциональная инвестиция, которая приносит владельцу радость и удовлетворение», — добавляет Толмачева.

Способ № 1. Покупка бутылки коллекционного вина

Самый очевидный способ инвестиций — купить бутылку вина и спустя некоторое время ее перепродать по более высокой цене.

«Глобальный рынок коллекционных вин оценивается примерно в $2,5 млрд ежегодно, — рассказывает эксперт по инвестициям в вино в компании Longrad Константин Купер. — Мы рассматриваем только прямые инвестиции клиентов в инвестиционные вина, то есть приобретение вин с фундаментальными инвестиционными свойствами».

Среди этих свойств важнейшее — вино должно иметь потенциал к выдержке, то есть его характеристики со временем должны улучшаться. «Это зависит от терруара, сорта винограда, применяемых технологий, — поясняет Игорь Таргонский, руководитель отдела по работе с частными и корпоративными клиентами компании «Винотерра». — В конечном итоге все это можно назвать правильно выстроенным брендом, который и дает стоимость вину. Люди уверены, что это вино достойного уровня, которое со временем будет становиться лучше и которое можно покупать для хранения».

Кроме того, должны быть сформированы сам рынок и его инфраструктура. У вина должна быть хорошая критика — оно должно иметь высокую оценку винных критиков, на которых ориентируются инвесторы при совершении сделок, добавляет Таргонский.

Главные винные рейтинга мира

Robert Parker (RP)

Роберт Паркер, пожалуй, самый знаменитый винный критик мира. Он начал выпуск своего справочника Wine Advocate в 1978 году. Использует 100-балльную шкалу оценки. Любое вино сразу получает 50 баллов, а дальше очки прибавляются за цвет и внешний вид, ароматику, вкус, текстуру, потенциал к выдержке. Сам Паркер отошел от дел в 2019 году, но его справочник остается главным мерилом для мирового виноделия.

James Suckling (JS)

Джеймс Саклинг, журналист, писавший о вине, запустил справочник JamesSuckling.com в 2010 году. Также использует 100-балльную шкалу (до 15 балов за цвет, до 25 баллов за ароматику, до 25 баллов за структуру и до 35 баллов за общее впечатление. По словам самого Саклинга, до 80 баллов — вино, которое покупать не стоить.

Wine Spectator (WS)

Издание Wine Spectator основано еще в 1976 году. Публикация их рейтинга «100 лучших вин мира» — целое событие в винной индустрии. Метод оценки — опять 100-балльная шкала.

Jancis Robinson (JR)

Дженсис Робинсон — редкий пример женщины, работающей в винной критике. Британка, кавалер ордена Британской империи и винный консультант королевских погребов. Она использует 20-балльную систему: Выше 16,5 балла — можно пить.

Gambero Rosso

Винный гид Италии Gambero Rosso с 1987 года является самым авторитетным рейтингом итальянских вин. Система оценки Gambero Rosso самая простая — трехступенчатая.

«Коллекционное вино обладает инвестиционной привлекательностью благодаря ограниченному количеству винных этикеток, особенно выдающихся вин из французских регионов Бордо и Бургундия», — объясняет Купер. По его словам, речь идет о 25–30 марках вина топовых французских производителей.

Директор по стратегическому развитию направления B2C Simple Group Елена Царева отмечает, что «инвестиционные вина занимают меньше 5% от всего объема производства». «Желающих купить их становится с каждым годом больше, а производство не растет. Это и приводит к постоянному росту стоимости такого вина», — добавляет она.

«В случае с Grand Cru через десять лет после укупоривания бутылки 50% таких вин на рынке уже нет. На фоне сокращения предложения в регионе Бордо, на который приходится большая часть вин Grand Cru, ценность выдержанного вина будет возрастать с каждым годом», — указывает Толмачева.

Как сделать инвестицию

Купить вино с инвестиционным потенциалом можно на одной из винных бирж или на аукционах. Торги проходят как на ведущих площадках — Sotheby's, Christie's, — так и на специальных винных аукционах. Для совершения покупки в большинстве случае необходим посредник — компания, которая имеет доступ к винным биржам.

Купить вино — только первая часть инвестиции. Его еще нужно сохранить. «Интересный факт: вино высших категорий теряет в цене в тот момент, когда покидает погреб производителя и продавца — по аналогии с новым автомобилем, покидающим автосалон», — говорит Толмачева. Международно признанные склады для хранения вина работают в Великобритании, Европе, Северной Америке, Гонконге и Сингапуре.

«На складе есть специальные условия, в которых вина лучше вызревают, что помогает им сохранить свои качества. Кроме того, на таких складах вино хранится в статусе дьюти-фри, что облегчает его отправку и продажу за пределами страны хранения, снижает бюрократические процедуры и увеличивает мобильность и ликвидность товара, — рассказывает Купер. — На практике продажа такого вина сводится к быстрой бумажной транзакции. Фактическая сделка происходит при оплате, когда вино переходит из ячейки одного клиента на таможенном складе в ячейку другого клиента». По словам эксперта, рынок ликвиден, но не так велик, как традиционные инвестиционные рынки, выход из инвестиции, то есть продажа вина другому коллекционеру, требует хорошего знания рынка и стратегического планирования.

Стоимость инвестиции

«Средняя стоимость одного юнита инвестиции (обычно юнит — это ящик вина из 12 бутылок по 0,75 л) составляет около $15 тыс.», — говорит Купер. По словам Толмачевой, «стоимость инвестиционного вина возрастом от 4 до 20 лет в среднем составляет около €3 тыс. за ящик».

Стоимость вина определяет рынок. «Спрос на вино формирует его цену. Понятно, что влияет масса факторов. Ведущие винодельни сами формируют цену, ограничивая объем своей продукции. Но главный индикатор цен все-таки даже не прайс-листы виноделен, а стоимость вина на специализированных биржах, где работают, как правило, аккредитованные продавцы, покупающие вино в интересах клиентов», — добавляет Таргонский.

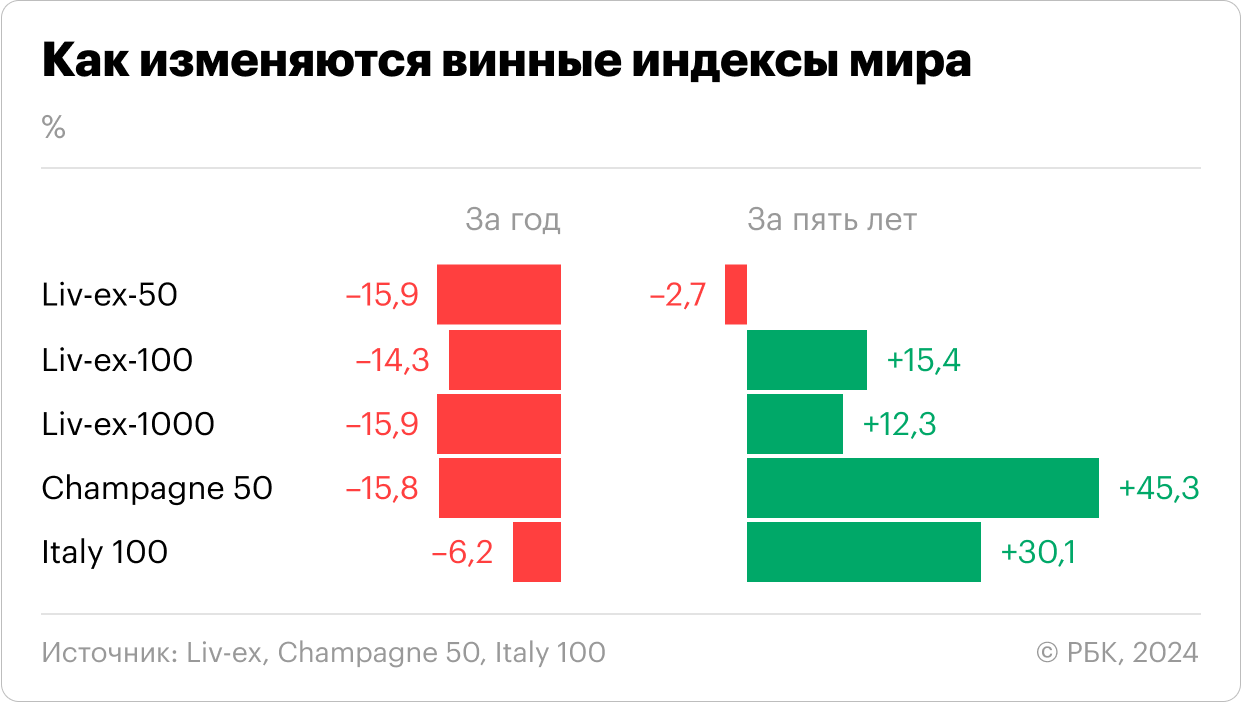

Винные индексы

Главной винной биржей мира является британская Liv-ex (The London International Vintners Exchange), созданная в 2000 году. Она публикует индекс Liv-ex, главный показатель стоимости инвестиционного вина. Он представлен в трех вариантах.

Индекс Liv-ex-50 рассчитывается на базе цены вина пяти шато Бордо с левого берега Жиронды — Lafite Rothschild, Latour, Margaux, Mouton Rothschild и Haut Brion (ее еще называют «Великой пятеркой», три из них находятся в Pauillac — самом известном аппелласьоне Медока, винодельческой зоны на одноименном полуострове к северу от Бордо). Все учитываемые вина произведены в период с 2006 до 2020 года.

Индекс Liv-ex-100 учитывает цены 100 ведущих вин Франции, а кроме того, в нем присутствует три наименования из Калифорнии и одно — из Австралии.

Индекс широкого винного рынка — Liv-ex Fine Wine 1000 — включает вина инвестиционных регионов мира.

Кроме этого индекса, существуют и дополнительные: Champagne 50 — ведущих шампанских вин, Italy 100 — лучших итальянских вин, и другие региональные индикаторы состояния рынка вина.

По мнению Liv-ex, снижению индексов в последнее время способствовало несколько факторов: инфляция, сложная экономическая ситуация, ожидание потенциальной рецессии в США и ЕС заставили многих продавать винные коллекции и привели к осторожному инвестиционному поведению, что вызвало сокращение спроса на инвестиционное вино.

Доходность

«В широком смысле инвестиционное вино за последние десять лет давало среднегодовую доходность около 10,5%», — говорит Толмачева. По ее словам, оценивать среднюю доходность тут очень сложно, так как все зависит от конкретной бутылки вина, приобретенной с инвестиционной целью. «Правильно выбранные бутылки наверняка принесут хорошую доходность в долгосрочной перспективе», — поясняет эксперт. По ее словам, оптимальный срок инвестиций в вино — не менее пяти лет.

Доступность для россиян

«Говоря о возможности приобретения инвестиционного вина для россиян в настоящее время, следует учитывать, что в мире происходят всем известные события и в этой новой реальности важную роль играет санкционный режим с его ограничениями. В связи с этим производители и дистрибьюторы вин ограничивают продажи таких товаров резидентам России», — подчеркивает Купер.

В марте 2022 года ЕС запретил экспорт в Россию вин дороже €300. Кроме того, в России отсутствуют международно признанные склады для хранения вина. «Вина, пересекшие границу России, обычно исключаются из мирового коллекционного винного рынка. Дело в том, что при обсуждении инвестиций в коллекционные вина очень важна документированная история их хранения. В России таких возможностей нет», — объясняет эксперт.

Еще один важный момент — перепродажа вина в России физическими лицами просто запрещена. «Теоретически возможно структурировать владение винной коллекцией через лицензированное юридическое лицо, но мы не сталкивались с такой практикой», — добавляет Толмачева.

Способ № 2. Винные фьючерсы

Еще один вариант инвестиций — винные фьючерсы при продажах en primeur — покупки вина на ранней стадии, пока оно еще находится в бочке. Смысл в том, что покупатель получает возможность приобрести редкие вина по относительно низким ценам, при этом деньги он заплатит прямо сейчас, а вино в бутылках получает только через 12–18 месяцев. Для производителей это аналог беспроцентного кредита под будущую продукцию.

Такой способ продажи вина работает во многих винных регионах мира, но главным рынком считается Бордо во Франции, откуда происходит большая часть вин инвестиционного качества.

Квота на покупку фьючерсов есть только у специальных «брокеров» — негоциантов, а те, в свою очередь, могут перепродать вино инвесторам и конечным покупателям.

Торги будущим вином проходят с мая до середины июня, а в апреле начинаются закрытые дегустации, где будущее вино оценивают критики, которые дают оценки новому урожаю. «Мы отбираем 100 SKU — это наименования вина, основываясь на мнении критиков и своей экспертизе, и предлагаем эти вина своим клиентам. Мы покупаем 80% уже хорошо известных нам вин и 20% — новинок, которые показались нам и экспертам самыми интересными и перспективными», — рассказывает член совета директоров компании Simple Group Сандро Хатиашвили.

Как сделать инвестицию

Оставить заявку посреднику, который работает с негоциантом в Бордо, заплатить и ждать получения вина. По словам Хатиашвили, вино таким образом приобретают рестораны, кафе, отели, региональные сети и частные клиенты, включая сотрудников компании. «Для них это возможность получить лучшие вина, отобранные экспертами, из нового урожая по низким ценам. Это не просто возможность сэкономить, но и шанс попробовать эти вина, потому что потом их купить бывает не так и просто», — объясняет он.

Стоимость инвестиции

«Нижняя граница цен — 2500 руб. за бутылку. Верхняя ограничена сейчас санкциями ЕС, который запретил поставлять в Россию вино дороже €300», — напоминает Хатиашвили.

Доходность

В отчете текущего года о доходности en primeur от инвестиционной британской компании Vin-X приводятся такие примеры: «Chateau Cheval Blanc 2022 года продавалось в ходе en primeur на 21,5% дороже, чем вино 2021 года. Несмотря на это, цена оказалась на 23% ниже справедливой стоимости. Цена Les Carmes Haut Brion 2022 года была на 10% ниже справедливой стоимости, несмотря на рост на 39,2% по сравнению с 2021 годом».

Конечно, говорить о средней доходности в этой сфере сложно. Все зависит конкретно от того вина, которое было приобретено. Хатиашвили подчеркивает, что за все годы работы он помнит только один случай, когда цены на приобретенное им вино снизились к моменту получения бутылок из Франции, впрочем, через шесть месяцев цены на него уже превысили закупочные. Так что инвестиции при покупке вина en primeur могут принести хорошую прибыль.

Возможности для россиян

Из-за запрета на перепродажу вина россияне могут только купить топовое вино по такой схеме в личную коллекцию и для личного потребления. «Даже если бы была возможность перепродавать вино, то, как только вино доезжает в Россию, вся потенциальная прибыль, которую могли бы получить клиенты, исчезает после выплаты пошлин, налогов и стоимости доставки. У нас вино пока покупают для себя, чтобы его выпить», — объясняет Хатиашвили.

Способ № 3. Винные фонды

Речь идет о практике инвестиционных фондов, перенесенной в сферу вина. Фонд формирует сбалансированную винную коллекцию на базе рекомендаций экспертов, закупает ее и хранит на складе. Инвесторы покупают паи в этих фондах, которые могут перепродать.

Винные инвестиционные фонды стали появляться в нулевые годы на мощной волне интереса в Азии к дорогим винам. Сейчас в мире действует несколько десятков винных фондов, среди крупнейших — Anpero Capital, Sommelier Capital или Wine Investment Fund.

Как сделать инвестицию

Если говорить о винных фондах, то нужно зарегистрироваться, оставить заявку, связаться с менеджером и подписать документы. Фонды работают с крупными суммами денег, так что к оформлению бумаг относятся крайне серьезно.

Стоимость инвестиции

Порог входа в винные фонды высокий. «Мы работаем с фондом, где порог входа будет составлять от €500 тыс. Есть фонды, которые ставят меньший порог (от €10 тыс.), но мы не можем их рекомендовать в силу невысокой надежности и существенных рисков контрагента и юрисдикции», — поясняет Толмачева.

Доходность

Как объясняет Толмачева, чистая историческая доходность винных фондов составляет около 6–7% годовых в евро, в качестве целевой чистой доходности обычно обозначаются уровни около 8% в евро.

Возможности для россиян

«Стать клиентом зарубежного винного фонда можно, если пройти процедуру KYC (know your client) и показать происхождение средств. На практике будет проще, если есть ВНЖ за пределами России», — указывает эксперт.

Способ № 4. Винные акции

Наконец, можно купить акции винодельческих компаний и заработать на росте их стоимости и дивидендов. Конечно, в данном случае речь идет не о прямых инвестициях в вино, однако, безусловно, стоимость этих бумаг связана с ценами на вино. В России на бирже представлены только две компании, связанные с виноделием, — Novabev Group (бывшая «Белуга Групп») и «Абрау-Дюрсо».

Novabev Group представлена на бирже с 2007 года (до 2017-го — ПАО «Синергия») и до начала 2021 года пользовалась небольшой популярностью у инвесторов. Ситуация изменилась в июне 2021 года, когда группа привлекла в ходе SPO 5,6 млрд руб., а доля акций в свободном обращении превысила 20%. Кроме дистрибуции и производства крепких алкогольных напитков компания владеет собственной винодельней «Поместье Голубицкое», которое производит в том числе красное вино.

«Абрау-Дюрсо», один из крупнейших и старейших производителей игристых вин в России, торгуется на бирже с 2012 года. Однако ликвидность и объемы торгов достаточно скромные.

Как пояснили «РБК Вино» в РСХБ, виноделие — крайне перспективная сфера для инвестиций, с большим потенциалом внутреннего рынка. РСХБ оценивает в среднем доходность отрасли по EBITDA от 20 до 30% («Золотая Балка» — 22%, «Абрау-Дюрсо» — 30%). К примеру, в масложировой отрасли, производстве мясных или молочных продуктов рентабельность лидеров находится на уровне 7–8%.

Как сделать инвестицию

Технически это, безусловно, самая простая инвестиция: достаточно открыть брокерский счет и купить ценные бумаги на бирже.

Стоимость инвестиции

На конец апреля акция Novabev Group торговалась в пределах 6100 руб., а «Абрау-Дюрсо» стоил 290 руб. за бумагу. В прошлом году бумаги дорожали вместе со всем рынком. «За последний год индекс Мосбиржи полной доходности продемонстрировал рост на 45,7%, в то время как акции Novabev Group подорожали на 38,3%, «Абрау-Дюрсо» прибавили 8,8%», — отмечает Павел Веревкин, аналитик «Алор Брокера».

Доходность

Novabev Group, как отмечают аналитики РСХБ, относится к «дивидендным аристократам»: за 2023 год компания выплатит в совокупности 680 руб. дивидендов на одну акцию (с учетом уже выплаченных промежуточных). Дивиденды, объявленные по итогам года, составят 225 руб. на акцию, что предполагает текущую дивидендную доходность в размере 3,6%. «Абрау-Дюрсо» не радует инвесторов высокой дивидендной отдачей. В 2023 году было выплачено 6,33 руб. на акцию, или 2,2% дивидендной доходности», — приводит данные Веревкин.

Что касается перспектив роста стоимости акций, то Веревкин достаточно осторожен в прогнозах. «С технической точки зрения на общем оптимизме инвесторов цена акций Novabev Group может достигнуть 6500 руб.», — оценивает он. Даниил Болотских, ведущий аналитик «Цифра брокер», дает таргет 7000 руб. Существенных драйверов переоценки «Абрау-Дюрсо» на горизонте года аналитики не наблюдают.

Возможности для россиян

Никаких ограничений не существует. Более того, эксперты ожидают появления на рынке и других игроков винной отрасли — не только производителей, но и продавцов вина.

Инвестиции в российское вино

На фоне закрытия большинства возможностей для инвестиций в вино за рубежом стоит ли ожидать появления собственного рынка в нашей стране? Эксперты утверждают, что да.

«В России есть уже целый класс инвестиционных вин. Что я вкладываю в это понятие? Это вино, которое и на винограднике, и на винодельне создано так, чтобы красиво много лет развиваться в бутылке и расти в цене. Примеров таких вин уже достаточно много. Более того, многим винам просто показана выдержка в бутылке до продажи. Только так они полностью покажут себя, — объясняет автор гида «Вина России» Артур Саркисян. — В то же время в России нет рынка винных инвестиций. И при текущем положении в законодательстве его быть не может. Чтобы такой рынок возник, надо начать с очевидного: создать возможность продажи вина частным лицом или профильным брокером, создать его вторичный рынок. Сейчас, как только вино прошло через розничную кассу, оно перестанет быть товаром, и его судьба одна — штопор и бокал».

«Когда будет создана законодательная база, потребуется создать инструменты и платформы, где будет техническая возможность инвестировать в вино. Системы рекомендаций, чтобы люди понимали, как могут вложить деньги в продукт с хорошей ликвидностью и потенциалом», — отмечает Саркисян. Он надеется, что изменения в законодательной части и создание необходимых инструментов могут начаться уже в этом году.

Хатиашвили более сдержан в оценках. По его мнению, вина инвестиционного уровня могут возникнуть в России в течение семи—десяти лет. «Должно появиться сначала вино с потенциалом. Наш рынок только вступает в свое развитие», — говорит он. Его коллега из Simple Group Елена Царева дает более осторожный прогноз. «Должно пройти не менее 30 лет, пока у нас появятся вина инвестиционного уровня. Просто таковы технология и логика изготовления вина. Здесь быстро ничего не происходит, должно пройти время, хотя, безусловно, результаты российских виноделов уже впечатляют», — уверена она. По словам Таргонского из «Винотерры», самый перспективный регион для появления инвестиционных российских вин — Краснодарский край. «Там очень много дельных виноделов, Краснодарский край обладает своей терруарностью, дает какой-то такой свой отпечаток в вине, но вино — это долгий процесс. До появления вина высшего качества должно пройти минимум десяток лет с момента появления виноградника», — осторожен он.

Кроме того, эксперты отмечают в качестве необходимого условия для развития этого рынка наличие собственной критики и инфраструктуры. «Инструмент винных инвестиций существенно повысит инвестиционную привлекательность всего российского виноделия. Будет способствовать формированию наших, российских винных брендов, тиражи которых будут раскупаться коллекционерами и винными инвесторами еще на этапе выдержки в бочке. En primeur», — надеется Саркисян. Такое развитие, по его словам, тесно связано и с объективными, понятными для инвестора и подтвержденными практикой винными рейтингами. «Прогнозирование инвестиционного потенциала вина, срока его жизни — это задача высокой квалификации. Но в России уже есть ряд экспертов с большим дегустационным опытом, которые могут обеспечить такую квалифицированную оценку», — полагает Саркисян.

На вопрос, когда российское виноделие станет похоже на французское по инвестиционному потенциалу, Хатиашвили иронизирует: когда пройдут «первые 300 лет». «Впрочем, с учетом желания и объема инвестиций появление такого рынка в России произойдет значительно раньше, 300 лет ждать не придется», — заключает он.