Сэкономить Швейцарию

ФРС США в среду начала обсуждать сворачивание программы по стимулированию экономики (QE). Снижение доходности по облигациям помогло американским компаниям за минувшие пять лет сэкономить 700 млрд долл. Правда, есть и оборотная сторона медали — из-за дешевых кредитов компании все охотнее влезают в новые долги.

Аналитики и эксперты ожидают, что ФРС будет сокращать скупку облигаций плавно и понемногу. Экономисты, опрошенные Reuters, считают, что в этот раз объем скупки упадет с текущих 85 млрд до 75 млрд долл. в месяц. В то же время опрошенные Bloomberg участники рынка считают, что снижение составит всего 5 млрд долл. Инвесторы, впрочем, особенно не волнуются. «О возможном сокращении QE говорят уже несколько месяцев, поэтому идея сворачивания стимулов уже давно заложена в рыночные стратегии», — цитирует The Wall Street Journal стратега JP Morgan Securities Алекса Ровера.

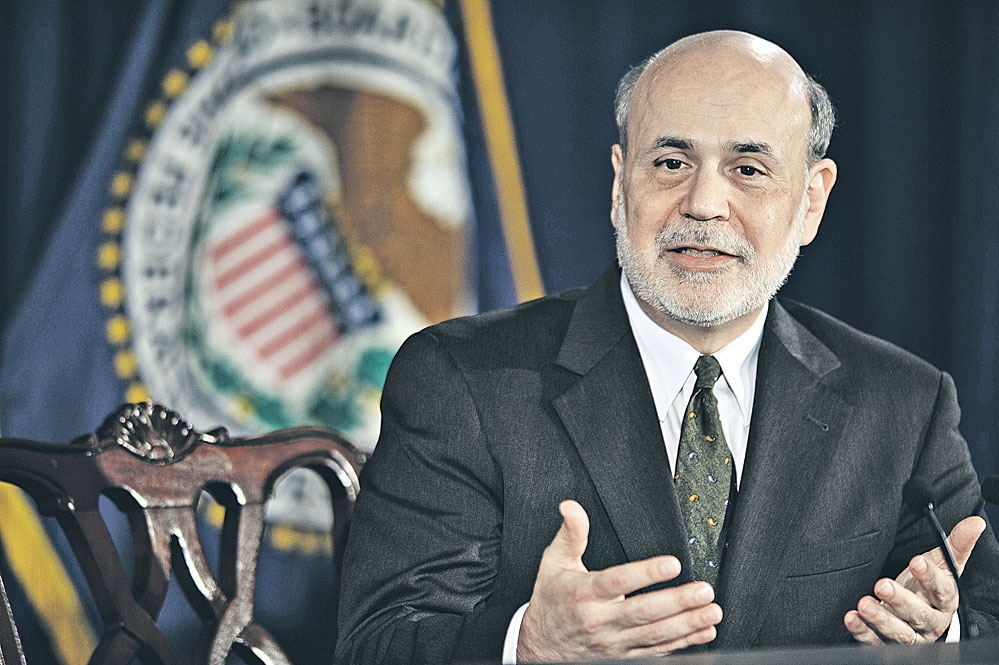

По словам стратега Prudential Fixed Income Роберта Типпа, в целом рынок настроен даже чересчур оптимистично относительно действий ФРС. Он не исключает, что возможны значительные колебания сразу после объявления решения — так, индексы падали более чем на 20%, после того как ФРС завершала раунды смягчения в 2010 и 2011 годах. Однако для того чтобы рынок надолго ушел в красную зону, ФРС должна сократить скупку более чем на 10 млрд долл. Если же ФРС продолжит медлить, то рост экономики сгладит негативный эффект от сворачивания. По прогнозам опрошенных Bloomberg экономистов, ВВП США вырастет в этом году на 1,6%, тогда как в следующем — на 2,65%. Уровень безработицы в августе составил 7,3%, а значит, пока ФРС сохранит ставки, близкие к нулю (Бен Бернанке пообещал поднять их, когда уровень безработицы снизится до 6,5%).

С 2008 года ФРС потратила на стимулирование экономики 3,6 трлн долл. «Стимулирование обернулось отличной возможностью сэкономить. Многие компании благодаря этому избежали банкротства, так как они смогли рефинансировать долг под более низкие проценты», — сказал финансовый директор сети супермаркетов Kroger Майкл Шлотман. В июле компания разместила десятилетние облигации под 3,85%, тогда как в 2007 году аналогичный долг обошелся в 6,4%. По данным Bloomberg, в среднем за пять лет долговая нагрузка по корпоративным облигациям снизилась с 6,14 до 4,6%. Это позволило компаниям сэкономить с каждого занятого миллиарда 15,4 млн долл. В общей же сложности компании за счет снижения ставок сберегли 700 млрд долл., то есть больше чем ВВП Швейцарии (в 2012 году — 632 млрд долл.).

За время действия QE компании продали бондов на 5,16 трлн долл., что позволило многим проблемным компаниям рефинансировать долги. По данным Barclays, в 2008 году компании, чей рейтинг был ниже Baa3 по версии Moody’s и BBB- по версии Standard & Poor’s, аккумулировали долги на 1,2 тлрн долл., срок погашения по которым истекал в 2015 году. Сейчас этих долгов наберется всего на 115,8 млрд долл. «Благодаря QE компании получили шанс остаться на рынке и расплатиться по обязательствам», — отметил кредитный стратег Barclays Эрик Гросс. За месяц до краха Lehman в середине сентября 2008 года компании с хорошим рейтингом смогли продать только 21,9 млрд долл. долга — неделю же назад один только американский оператор Verizon разместил 49 млрд долл. долга на десять лет под 5,15%.

Дешевым кредитам, однако, приходит конец. Десятилетние казначейские облигации, которые являются индикатором для всех видов бондов, выросли с начала года с 1,76 до 2,85%. Тем не менее уровень корпоративного долга вырос в первом квартале до 7,9% с 7,3% в 2012 году. При этом рост прибыли замедлился с 8% в прошлом году до 3,9% в первой половине этого года. «После кризиса компании вели себя более консервативно, работая над снижением долгов. Сейчас вернулась докризисная психология — занимай, пока можешь», — отметила аналитик Moody’s Investors Service Кристина Паджетт.