ЦБ назвал самые доходные типы паевых инвестфондов за последние 5 лет

За последние пять лет — в 2020–2024 годах — наибольшую накопленную доходность среди российских паевых инвестиционных фондов (ПИФов) для неквалифицированных инвесторов показали биржевые фонды (БПИФы) — на уровне 75,7%. Об этом рассказала директор департамента инвестиционных финансовых посредников Банка России Ольга Шишлянникова на конференции «Рынок коллективных инвестиций — 2025», организованной в Санкт-Петербурге Национальной ассоциацией участников фондового рынка (НАУФОР). Ее слова передает корреспондент «РБК Инвестиций».

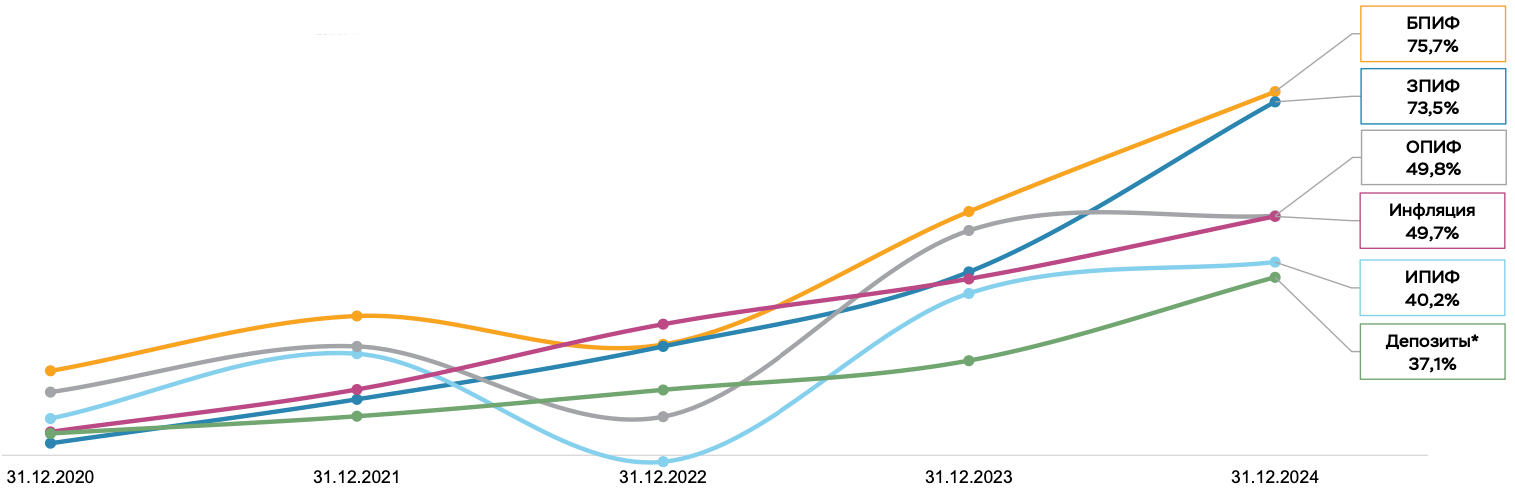

Лучшими по доходности в 2020–2024 годах стали следующие типы фондов:

- биржевые ПИФы (БПИФы) — доходность 75,7%

- закрытые ПИФы (ЗПИФы) — доходность 73,5%;

- открытые ПИФы (ОПИФы) — 49,8%;

- интервальные ПИФы (ИПИФы) — 40,2%.

Накопленная инфляция за тот же период составила 49,7% — значимо опередить ее смогли только БПИФы и ЗПИФы, ОПИФы сработали фактически в ноль, сохранив, но не приумножив средства пайщиков, а интервальные принесли реальный убыток своим инвесторам. Для сравнения ЦБ также привел совокупную за пять лет доходность депозитов — 37,1%, исходя из данных о ставках по вкладам сроком на год для физических лиц в каждом январе на исследуемом горизонте.

При этом в отдельно взятом 2024 году самыми доходными и единственными показавшими результат лучше, чем в 2023 году, стали ЗПИФы, а у ОПИФов и ИПИФов доходность упала на несколько порядков. Средневзвешенная доходность разных типов ПИФов для неквалов в 2024 году составила:

- ЗПИФ — доходность 25,6% (+13,0 п.п. год к году);

- БПИФ — 16,5% (-5,9 п.п.);

- ИПИФ — 4,9% (-30,6 п.п.);

- ОПИФ — 2,1% (-33,7 п.п.).

Инфляция в 2024 году была 9,52%.

Совокупная стоимость чистых активов (СЧА) паевых инвестиционных фондов в России по состоянию на 30 июня 2025 года составила ₽19,43 трлн (+₽2,63 трлн за полгода). Большую долю СЧА составляет стоимость активов фондов для квалифицированных инвесторов — ₽16,35 трлн, увеличившись с конца 2024 года на ₽2,2 трлн.

Объем СЧА ПИФов для неквалифицированных инвесторов составляет ₽3,08 трлн, рост по сравнению с 31 декабря 2024 года (₽2,65 трлн) — на ₽0,43 трлн. Приток средств частных инвесторов наблюдался в основном в открытые фонды — ₽243 млрд и биржевые — ₽185 млрд.

«По нашим прогнозам, в августе мы уже перешагнем порог ₽20 трлн [совокупной СЧА] в целом по фондам. Подавляющее большинство этих денег, конечно, [вложено в] «квальные» фонды, как мы их называем, проектные фонды, которые далеки от коллективных инвестиций в том классическом смысле. На рынке розничных коллективных инвестиций мы видим, что они тоже растут. Причем если сравнить относительные показатели роста, то они растут приблизительно так же, как и «квальные» фонды, но просто база, с которой они растут, меньше. Поэтому, конечно, относительные цифры, они совершенно не впечатляют. За одним исключением — 1,7 млн пайщиков только за пять месяцев 2025 года в плюсе», — отметила Шишлянникова.

Рынок фондов для неквалифицированных инвесторов вырос во многом за счет фондов денежного рынка, которые предлагали конкурентную доходность на фоне высокой ключевой ставки, отметила Ольга Шишлянникова.

«Очень хочется надеяться, что возможность привлечения [инвесторов] в этот период денежно-кредитной политики в фонды денежного рынка сыграет позитивную роль. И когда ситуация изменится, что эти деньги не уйдут куда-то с рынка, а будут мигрировать в классические фонды — на ценные бумаги , в закрытые паевые фонды, которые связаны с недвижимостью и с другими активами, которые также могут быть привлекательны для получения дохода», — добавила Шишлянникова.

По прогнозу ЦБ, который представила Шишлянникова на конференции, к 2030 году регулятор ожидает рост СЧА фондов для неквалифицированных инвесторов в 2–2,3 раза — до ₽6,3 трлн в базовом сценарии и до ₽5,4 трлн в консервативном.

Читайте «РБК Инвестиции» в Telegram.