«Элемент» провел IPO на СПБ Бирже по нижней границе и привлек ₽15 млрд

Российский разработчик и производитель микроэлектроники «Элемент» подвел итоги IPO, проведенного на СПБ Бирже, говорится в сообщении компании. Размещение прошло по цене ₽223,6 за лот из 1 тыс. акций, что соответствует нижней границе ценового диапазона ₽223,6–248,4 за лот. По оценкам компании, ее капитализация на момент начала торгов составила ₽105 млрд с учетом средств, привлеченных в рамках IPO.

Торги бумагами начнутся 30 мая около 16:00 мск. Торговый код — ELMT. Акции включены СПБ Биржей в котировальный список первого уровня.

Сбор заявок на участие в размещении акций проходил с 23 по 29 мая 2024 года. По результатам IPO доля акций в свободном обращении (free-float) составит 14,3%.

Компания сформировала сбалансированную и диверсифицированную структуру акционеров, при этом максимально удовлетворив спрос со стороны розничных инвесторов, которым была предоставлена приоритетная аллокация. Итоговые аллокации распределены примерно поровну между розничными и институциональными инвесторами.

«Элемент» стал первой публичной компанией среди разработчиков и производителей радио- и микроэлектроники в России. Сделка стала крупнейшей на российском фондовом рынке за последние годы.

В середине апреля «РБК Инвестиции» сообщили со ссылкой на источники, что группа «Элемент» проведет IPO на СПБ Бирже, позднее эмитент подтвердил эту информацию официально. В ходе сделки компания была оценена в диапазоне ₽90–100 млрд без учета средств, привлеченных в рамках IPO. Один из источников РБК говорил, что по финансовой модели, рассчитанной организаторами IPO, компания должна стоить более ₽150 млрд, но они «хотят дать заработать инвесторам на размещении и создать хорошую историю бумаге, чтобы в последующем разместить больший пакет».

Инвесторам были предложены акции дополнительного выпуска. Основные акционеры компании не продавали принадлежащие им бумаги. В компании ранее поясняли, что привлеченные в ходе IPO средства будут направлены на финансирование программы развития. Она предполагает расширение производств и создание новых, поддержку запуска продуктов, экспансию на международные рынки.

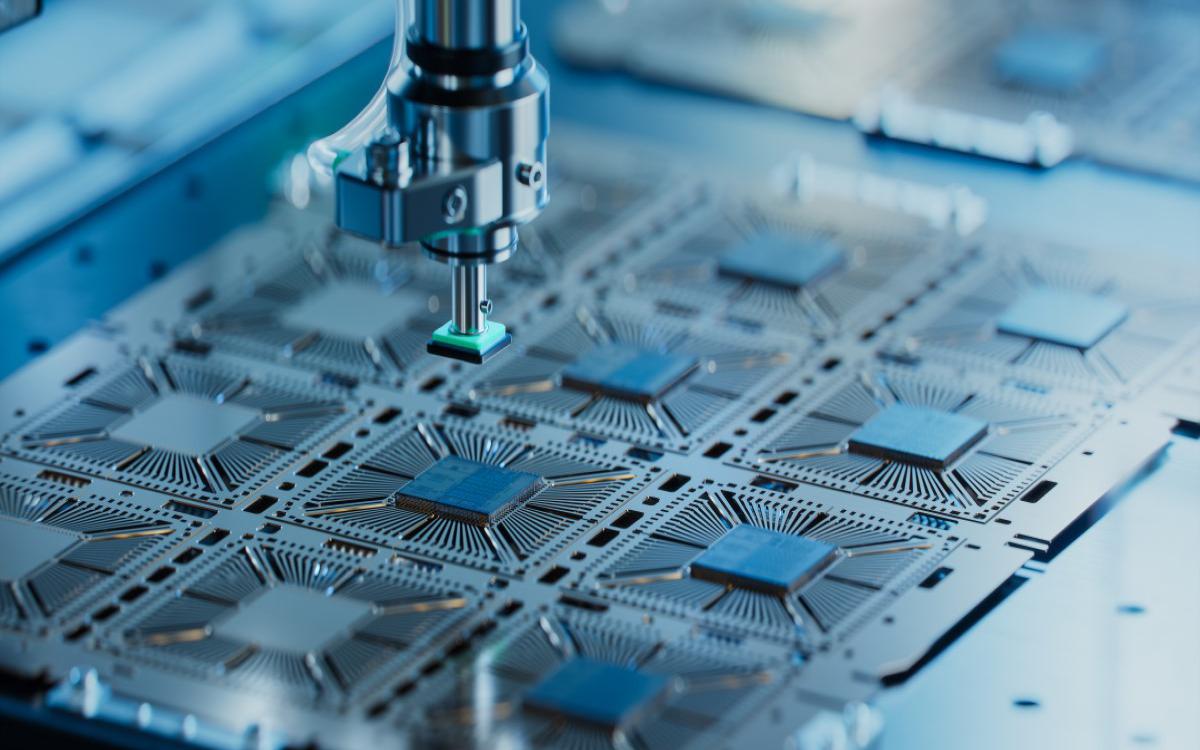

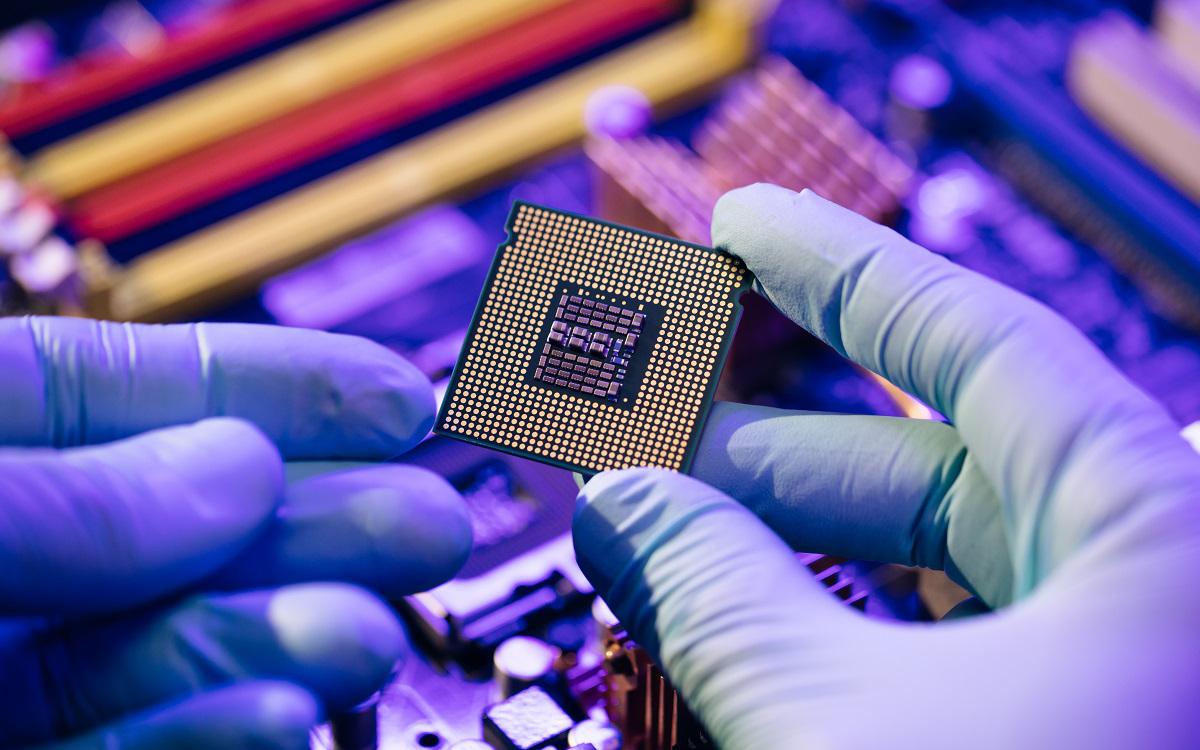

В состав группы «Элемент» входят более 30 предприятий, специализирующихся на разработке, производстве и сертификации электронной компонентной базы. Продукция «Элемент» используется в банковских картах, SIM-картах и транспортных картах, проектах развития и управления городской инфраструктурой, системах связи и спутниковой навигации, а также элементах управления на транспорте и других областях. На предприятии «Микрон», которое входит в группу, производят чипы для российских биометрических паспортов, банковских карт и карт «Тройка», RFID- и NFC-метки — всего более 750 видов продукции.

Стоимость компании на рынке, рассчитанная из количества акций компании, умноженного на их текущую цену. Капитализация фондового рынка – суммарная стоимость ценных бумаг, обращающихся на этом рынке. Доля удовлетворения заявок при первичном размещении на бирже (IPO). Например, заявка, поданная инвестором может быть удовлетворена на 30% — это и есть величина аллокации.