Сколько стоит главный каршеринг России: оцениваем «Делимобиль» перед IPO

«Делимобиль» второй раз пытается выйти на биржу. Первая попытка была осенью 2021 года. Размещение должно было пройти сразу на двух площадках — на Нью-Йоркской и Московской биржах. Тогда компания планировала привлечь $200-$240 млн при оценке бизнеса в $760-$912 млн. Однако размещение не состоялось «по рыночным причинам».

Второй заход выглядит гораздо скромнее. Сейчас речь идет про размещение акций не более чем на ₽3 млрд или $33,67 млн по текущему курсу, при этом вся компания может быть оценена в ₽39,2-42,4 млрд или $440-476 млн без учета средств, привлеченных в рамках IPO. О новом эмитенте много говорят и пишут, но кое-что в этом бизнесе вызывает вопросы.

Прибыльность и эффективность бизнеса «Делимобиль»

На сайте эмитента сказано, что «Делимобиль» является «прибыльным эффективным бизнесом с высоким потенциалом развития на активно растущем рынка каршеринга».

При этом в отчетности «Делимобиля» на 30 сентября 2023 года указано, что накопленный убыток компании составлял порядка ₽4,197 млрд. Конечно, компания значительно улучшила ситуацию по чистой прибыли в I полугодии 2023 года — ₽726 млн против ₽448 млн убытков за аналогичный период 2022 года. Однако такая динамика может быть отчасти связана с изменением в учетной политике, что еще в сентябре отмечали в Альфа-Банке: «Мы сохраняем крайне аккуратный подход к оценке кредитного качества эмитента, так как видим риски завышения финансовых показателей на фоне изменения правил учета «Каршеринг Руссия», что вызвано желанием компании выйти на IPO в ближайшем будущем после неудачной попытки в 2021 году».

Часть прибыли «Делимобиля» за 2023 год может быть связана с реализацией подорожавших в 2020-2022 годах бывших в употреблении автомобилей, однако, устойчивой такую прибыль назвать сложно. Обратная сторона этого процесса еще и в том, что из-за удорожания авто новые транспортные средства при обновлении или расширении автопарка компании приходится покупать по более высокой цене, что в перспективе означает более высокие издержки и амортизацию.

Для объективной оценки прибыльности «Делимобиля», необходимо сопоставить расходы компании на автомобили и амортизацию. Однако сравнивать имеющиеся показатели с 2019 по 2023 годы неправильно из-за изменений в учетной политике каршеринга. Так, до 2023 года «Делимобиль» использовал модель учета транспортных средств по переоцененной стоимости, а в рамках отчетности за I полугодие 2023 года перешел на учет по первоначальной стоимости, что предполагает более низкий уровень амортизации. К данному моменту компания представила пересмотренные данные по амортизации с учетом новой политики лишь за 9 месяцев 2022 года.

Амортизация — это расходы бизнеса, связанные с тем, что полезный срок службы оборудования или имущества ограничен, со временем оно сломается и придется купить новое. В бухгалтерском учете его также называют основными средствами (срок службы более года). К примеру, компания покупает автомобиль за ₽100 рублей и планирует использовать его пять лет (срок полезного использования). По предварительным оценкам, к концу этого периода он будет стоить ₽20 (остаточная стоимость автомобиля), соответственно амортизация за период линейным методом составит ₽16 в год ( (100-20)/5).

Подчеркну, что в зарубежной практике компании краткосрочной аренды автомобилей активно в презентациях к отчетности и в коммуникации с инвесторами ежеквартально раскрывают показатель амортизации на транспортное средство в месяц, что повышает прозрачность.

На запрос «РБК Инвестиций» предоставить годовые отчеты о движении денежных средств с более точными данными с учетом изменений в учетной политике, в «Делимобиле» ответили, что данные представлены в отчетности за I полугодие 2023 года. Но в полном виде их там все-таки нет, а лишь за 9 месяцев 2022 года к данному моменту. А пока компания не раскроет, какой была амортизация с 2019 по 2022 годы, если бы текущая учетная политика применялась в те годы, нам сложно судить о unit-экономике, прибыльности и эффективности бизнеса «Делимобиля» в полной мере.

Стоит поговорить и о будущем компании. Представители «Делимобиля» ранее подчеркивали, что компания планирует экспансию в небольшие города. Стратегия «Делимобиля» рассчитана на пять лет и предполагает как рост в городах присутствия, так и новых. «Делимобиль» планирует запускать сервис в трех-пяти новых городах в год и в перспективе расширить присутствие на все города с населением более 500 тыс. жителей, рассказала генеральный директор «Делимобиля» Елена Бехтина в интервью РБК. Она отметила, что таких городов в России 36, в них проживают порядка 30 млн человек в возрасте от 18 до 64 лет.

За восемь лет работы компании удалось запустить сервис в десяти городах. Исходя из ретроспективной динамики, запуск еще сразу в трех-пяти новых точках каждый год — амбициозная задача. Во-первых, на это нужны деньги. Значит, компании, вероятно, придется размещать новые облигации или проводить SPO сразу после IPO. С учетом высокой ключевой ставки, размещение акций может стать основным инструментом привлечения капитала компанией в 2024 году, что в виде потенциального навеса предложения может создавать давление на котировки акций. Но вопросы возникают и к самой концепции будущего этой отрасли.

Перспективы развития каршеринга в России

В рамках подготовки к несостоявшемуся IPO в 2021-ом в презентации «Делимобиль» опирался на прогнозы консалтинговой компании Frost & Sullivan. Она оценивала весь рынок overall shared mobility (общий рынок совместной мобильности. — «РБК Инвестиции»), в ₽1,25 трлн к 2025 году.

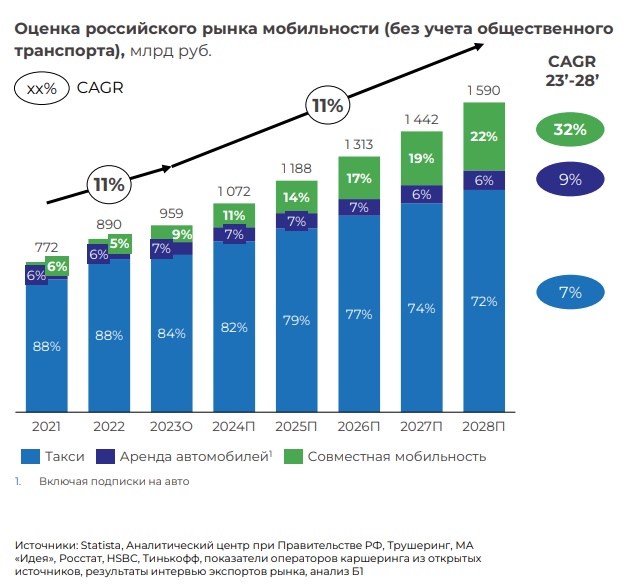

В материалах к уже IPO в 2024 году «Делимобиль» опирается на исследование Б1 (бывший Ernst&Young), где российский рынок мобильности (без учета общественного транспорта) в 2023 году оценивается в ₽959 млрд, а по прогнозам Б1 к 2025-ому году он составит уже ₽1,1 трлн.

Также Frost & Sullivan оценивал количество машин каршеринга в Москве на конец 2020 года в 25 000, а в Санкт-Петербурге — в 9 560. По прогнозам консалтинговой компании, количество автомобилей каршеринга к 2025 году должно было вырасти до 49 000 в Москве и до 16 000 автомобилей в Санкт-Петербурге.

Однако и тут ожидания не оправдываются. По данным Б1, автопарк каршеринга в Москве на III квартал 2023 года составил примерно 29 000, в Санкт-Петербурге — порядка 10 000 авто в 2022 году. По оценкам Б1, даже к 2028 году автопарк каршеринга Москве составит лишь 45 000 единиц.

Более того, Frost & Sullivan прогнозировал, что проникновение каршеринга будет стремительно расти среди российских водителей. Однако оценки Б1 в этом отношении также сильно скромнее. По всей видимости, рынок каршеринга в Москве стагнирует последние годы, либо приближается к своему потолку.

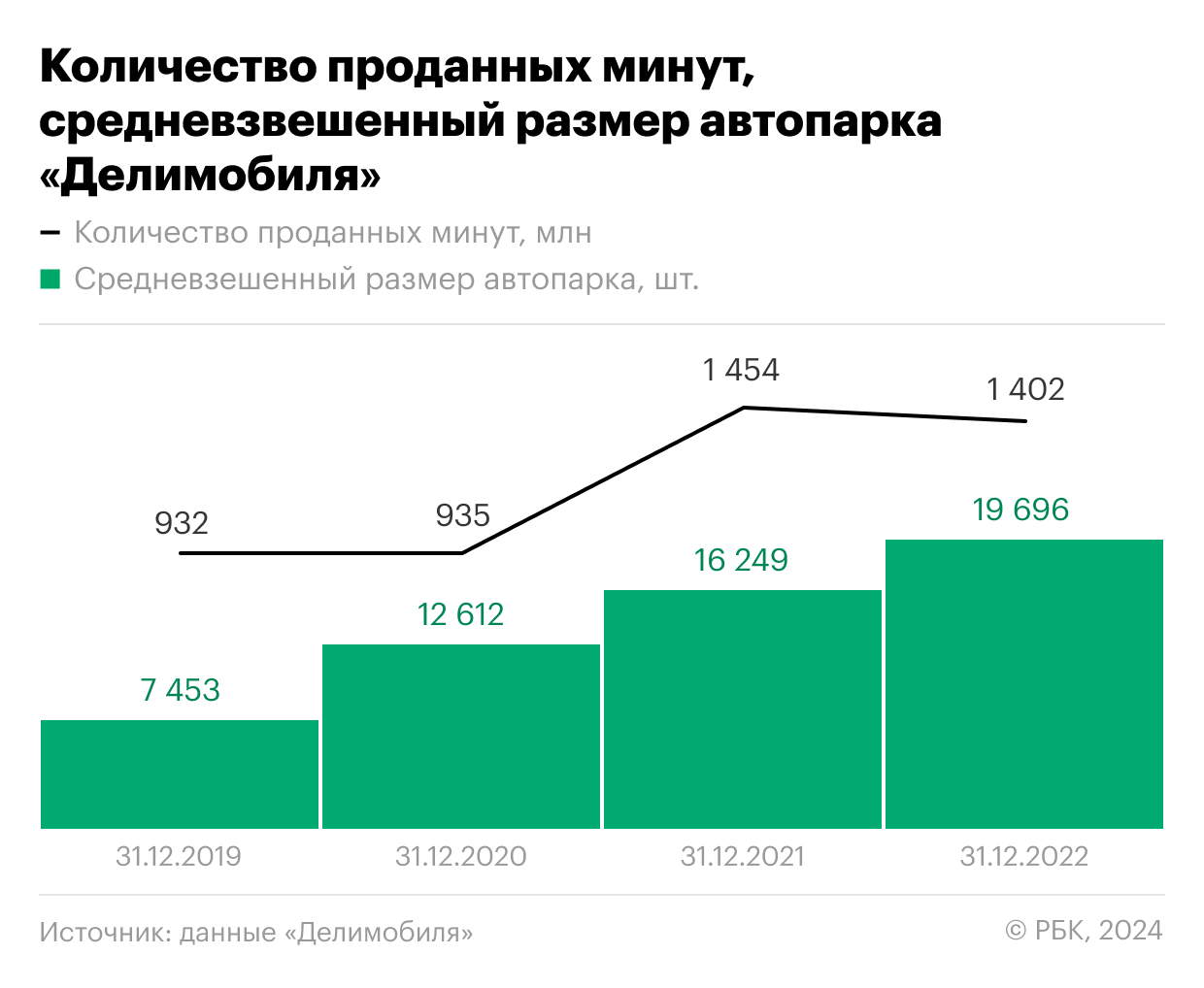

И не только в Москве: количество проданных минут «Делимобиль» и вовсе снизилось в 2022 году на 3,58%, несмотря на рост средневзвешенного автопарка с 16249 до 19696 авто.

Делимобиль в сравнении с западными игроками

Базовый размер IPO «Делимобиля» составит не более ₽3 млрд. Без учета средств, которые будут собраны на IPO, компания оценивается в диапазоне от ₽39,2 млрд до ₽42,4 млрд. Многие аналитики подчеркивают, что подходящих публичных компаний для корректного сравнения в России нет. Это верно, но зарубежные игроки есть и с ними можно сравнить, предполагаемая капитализация сервиса — много это или мало?

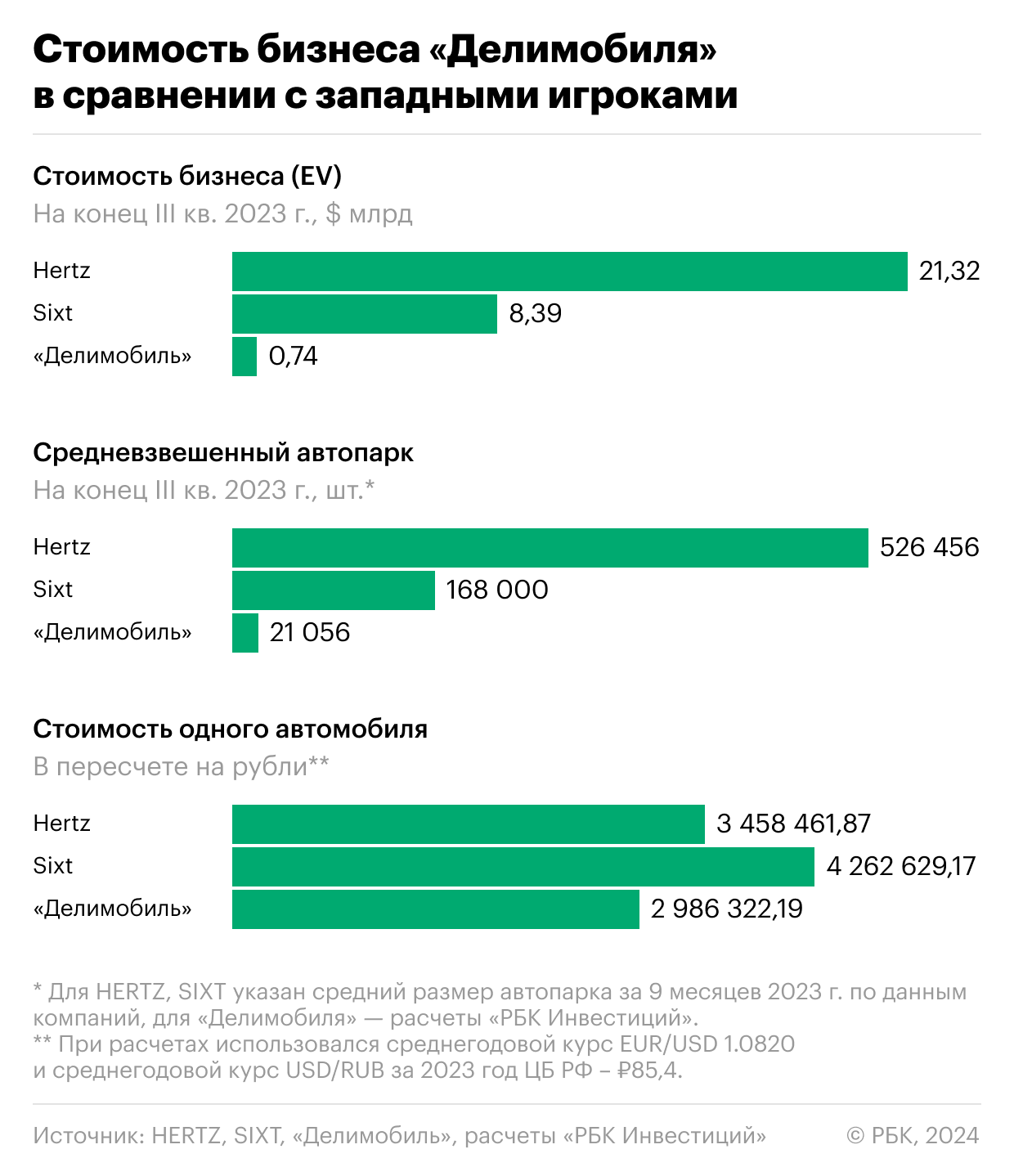

Для ответа на этот вопрос будем опираться на стоимость бизнеса (Enterprise value), сопоставив величину с размером автопарка других компаний.

Стоимость бизнеса (EV) = Капитализация + долг — денежные средства

или

Стоимость бизнеса (EV) = Капитализация + чистый долг

Из отчетности «Делимобиля» за 9 месяцев 2023 года следует, что чистый долг компании составляет ₽19,88 млрд. Предположим, IPO успешно состоится, оценка бизнеса составит ₽40 млрд, а компания привлечет ₽3 млрд.

Тогда:

Стоимость бизнеса (EV) «Делимобиля» = ₽43 млрд + ₽19,88 млрд = ₽62,88 млрд.

Определим аналогичные величины для зарубежных компаний Hertz и Sixt, специализирующихся на краткосрочной аренде автомобилей, а потом разделим на автопарк каждой компании и с учетом средневзвешенного курса доллара определим, сколько потенциальный инвестор «платит» за каждый условный автомобиль, которым обладает компания:

По нашим расчетам, «стоимость» автомобиля Sixt на 42% выше, чем у «Делимобиля». Однако 57% автопарка европейской компании — это премиум-авто (BMW, Audi, Mercedez-Benz), а средний возраст пассажирского автомобиля не превышает года. В то же время у «Делимобиля» премиум-сегмент составляет лишь 4% от общего автопарка, а средний возраст автомобилей, составляет 2,8 года.

В случае с Hertz «стоимость» автомобиля примерно на 15% выше, чем у «Делимобиля», но в данном случае средний период использования автомобиля у Hertz составляет менее двух лет, а 9% автопарка — это Tesla.

Если ориентироваться на соотношение Цена/Прибыль (P/E), то, согласно данным Cbonds, для Hertz соотношение LTM составит 3,19, а для SIXT — 13,44. Если ориентироваться на капитализацию «Делимобиля» в ₽40 млрд и чистую прибыль ₽2 млрд за 2023 год, то P/E составит 20, форвардный показатель на 2024 год, если ориентироваться на прибыль ₽2,659 млрд (оценка «БКС Мир Инвестиций»), предполагают P/E 15,04, что все равно выше, чем у зарубежных компаний.

К тому же Hertz и Sixt — это глобальные игроки, прибыльные компании по итогам последних пяти лет, которые превосходят российскую компанию по рентабельности EBITDA , о чем мы уже писали.

Если говорить о капитализации «Делимобиля» через 12 месяцев в ₽54-66 млрд, как прогнозирует «БКС Мир Инвестиций», или ₽71,7 млрд, по прогнозу инвестибанка «Синара», то при чистом долге в ₽25-30 млрд, «Делимобиль» может оказаться дороже зарубежных аналогов.

Интересно, что у Sixt и Hertz чистый долг превышает капитализацию, а у «Делимобиля», напротив ценовой диапазон соответствует капитализации ₽39,2-42,4 млрд при чистом долге ₽19,88 млрд.

Стоимость компании на рынке, рассчитанная из количества акций компании, умноженного на их текущую цену. Капитализация фондового рынка – суммарная стоимость ценных бумаг, обращающихся на этом рынке. Лицо, выпускающее ценные бумаги. Эмитентом может быть юридическое лицо (компании, органы исполнительной власти или местного самоуправления). Аналитический показатель, указывающий на объем прибыли до вычета расходов по выплате процентов, налогов, износа и амортизации. Несмотря на свою популярность, комиссия по ценным бумагам США (SEC) не считает его частью Общепринятых Принципов Бухгалтерского Учёта (GAAP). Соотношение капитализации компании к ее чистой прибыли. Популярный показатель для оценки стоимости акций и поиска недооцененных и переоцененных компаний Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании.