Брокер ВТБ обновил рекомендации по облигациям с учетом новой ставки ЦБ

Аналитики «ВТБ Мои Инвестиции» представили подборку облигаций корпоративных эмитентов и ОФЗ, составленную с учетом резкого повышения ставки ЦБ до 12%. Эксперты выбрали бумаги с доходностью до 13,2% годовых в рублях, следует из августовского обзора долгового рынка «ВТБ Мои Инвестиции » (есть в распоряжении «РБК Инвестиций»).

Банк России на внеочередном заседании 15 августа повысил ключевую ставку на 350 базисных пунктов — до 12%. В комментарии к документу «ВТБ Мои Инвестиции» пояснили, что текущего повышения ставки достаточно для сдерживания проинфляционных рисков. «Ставка 12% — существенно выше прогнозируемого уровня инфляции. С высокой долей вероятности можно говорить о завершении цикла ужесточения политики Банка России, хотя жесткий сигнал регулятора сохраняется», — сообщили эксперты «РБК Инвестициям».

Рынок ОФЗ отреагировал на решение регулятора уплощением кривой доходности за счет роста доходности коротких выпусков. Реакция корпоративных облигаций была запоздалой ввиду меньшей ликвидности бумаг. В текущей ситуации аналитики отдают предпочтение сегменту размещения новых выпусков облигаций.

Какие самые выгодные облигации можно купить после повышения ставки Банком России

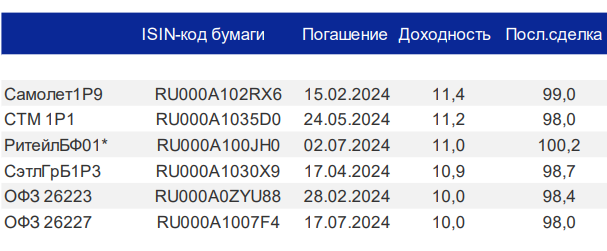

В качестве основных выпусков для вложений до года «ВТБ Мои инвестиции» выбрали шесть выпусков:

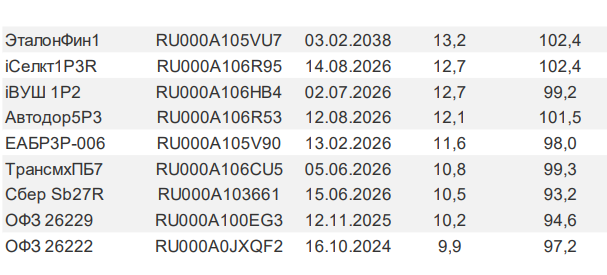

Для инвестиций на один — три года эксперты выделяют:

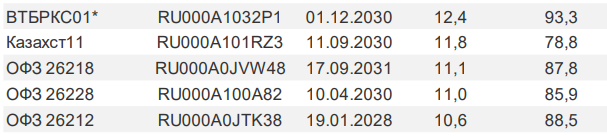

Для вложений со сроком более трех лет наиболее привлекательными выглядят бумаги:

Чтобы минимизировать процентный риск в условиях ужесточения монетарной политики ЦБ, эксперты «ВТБ Мои Инвестиции» рекомендуют в первую очередь обратить внимание на рублевые облигации с плавающими купонами (флоатеры). Объем этого рынка составляет примерно ₽12 трлн, сообщили эксперты со ссылкой на оценку поставщика финансовых данных Cbonds. Из этого объема около ₽7,5 трлн приходится на ОФЗ. Такие бумаги составляют 3/5 от всего рынка флоатеров. На корпоративные флоатеры в обращении приходится около ₽4,6 трлн.

В условиях ужесточения монетарной политики флоатеры востребованы у инвесторов, так как позволяют минимизировать процентный риск. В связи с этим число размещений флоатеров со стороны как государства, так и корпоративного сектора растет, отмечают эксперты.

Больше половины из всего размещенного в этом году объема корпоративных бумаг было продано летом, причем в основном в июле (около ₽280 млрд). Минфин России в этом году разместил ОФЗ с плавающими купонами на ₽615 млрд по номиналу, из них летом — 81%.

Традиционно основными покупателями этих бумаг выступают крупные банки. Потребность в рефинансировании у корпоративных заемщиков и необходимость исполнять план государственных заимствований этого года будут подталкивать эмитентов размещать больше флоатеров, отмечают в «ВТБ Мои Инвестиции».

Наиболее ликвидные флоатеры на вторичном рынке — это ОФЗ-флоатеры. На них в первую очередь следует обращать внимание, если инвестиция предполагается не до погашения, сообщили эксперты. За счет регулярного пересчета купонов (раз в полгода или раз в квартал) флоатеры наиболее устойчивы в цене в периоды всплеска волатильности , вызванного ростом ставки. Такие бумаги оперативно подстраиваются под новые уровни ставок в экономике за счет механизма плавающего купона, поэтому можно получить доходность, наиболее близкую к средней рыночной.

В связи с этим цикл повышения ключевой ставки инвесторам комфортнее переждать во флоатерах, а когда приблизится момент снижения ставки — перейти в облигации с фиксированными купонами. Среди ликвидных флоатеров можно выделить ОФЗ 29024, ОФЗ 29022 и ОФЗ 29019, сообщили аналитики.

Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене. Подробнее Изменчивость цены в определенный промежуток времени. Финансовый показатель в управлении финансовыми рисками. Характеризует тенденцию изменчивости цены – резкое падение или рост приводит к росту волатильности. Подробнее Лицо, выпускающее ценные бумаги. Эмитентом может быть юридическое лицо (компании, органы исполнительной власти или местного самоуправления). Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании. Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее