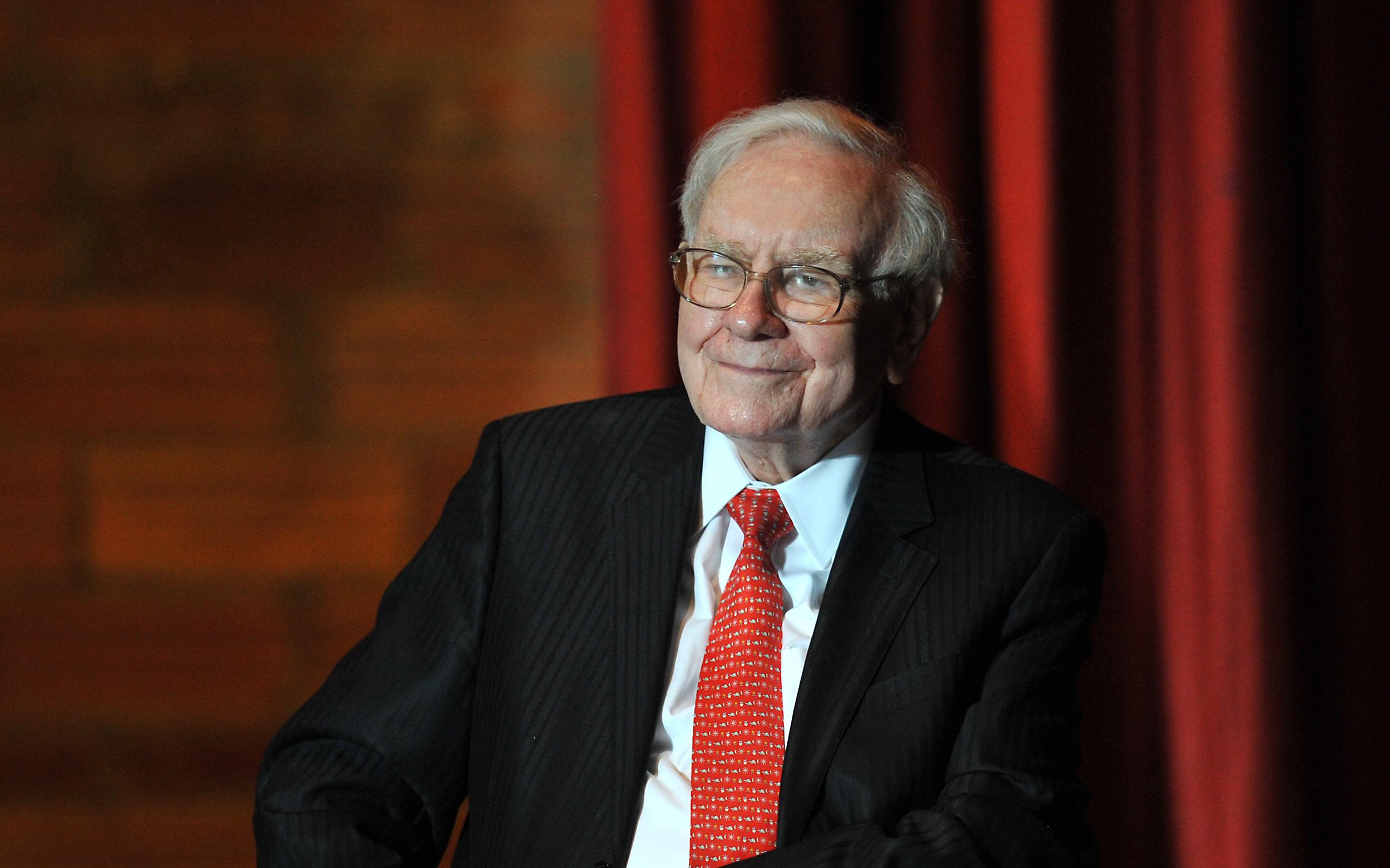

WSJ рассказала о важной составляющей «секретного соуса» Уоррена Баффета

В 2023 году финансовый конгломерат Уоррена Баффета — Berkshire Hathaway — получит около $5,7 млрд в виде дивидендов от компаний из своего инвестиционного портфеля, сообщает The Wall Street Journal со ссылкой на данные Dow Jones Market Data. По словам Тодда Финкла, профессора предпринимательства в Университете Гонзага и автора книги о карьере Баффета, дивиденды — это часть «секретного соуса» легендарного инвестора.

Почти пятая часть этой суммы (более $1 млрд) будет получена от нефтяной компании Chevron, которая в прошлом году стала одним из крупнейших вложений Berkshire Hathaway, подсчитало издание. Американская нефтедобывающая компания увеличивает свои дивиденды 36 лет подряд. По данным Dow Jones Market Data, Berkshire также может получить более $700 млн дивидендов от производителя безалкогольных напитков Coca-Cola, технологического гиганта Apple и одного из крупнейших американских банков Bank of America.

Кроме того, более $500 млн могут составить дивиденды от одного из крупнейших в мире производителей продуктов питания Kraft Heinz, примерно $363 млн дивидендных выплат Berkshire Hathaway получит от финансовой компании American Express.

Дивидендные акции привлекательны для многих инвесторов, потому что они предлагают стабильные выплаты, так же как и облигации , а кроме того, могут принести гораздо большую прибыль, если цена акций вырастет.

В чем Уоррен Баффет преуспел, так это в выборе компаний, которые смогли выдержать испытание временем в течение многих экономических циклов, а также увеличить дивиденды, рассказал Финкл. Это одновременно подняло стоимость портфеля акций Berkshire с течением времени и добавило достаточно денег, которые Berkshire может использовать в своем собственном бизнесе, а также в приобретениях и выкупе собственных акций. «Вот что он любит: дивиденды и выкуп», — подчеркивает Финкл.

По данным отчета о прибылях и убытках Berkshire Hathaway, по состоянию на конец 2022 года у компании было $128,6 млрд денежных средств и их эквивалентов. Berkshire потратила почти $8 млрд на выкуп своих акций в 2022 году по сравнению с рекордными $27 млрд в предыдущем году.

Дивидендные выплаты всегда были значимой частью бизнеса Баффета. Например, в 1994 году Berkshire купила около 400 млн акций Coca-Cola за $1,3 млрд. В том же году она получила $75 млн дивидендов от Coca-Cola. В 2022 году Berkshire получила от производителя напитков уже $704 млн дивидендов, а стоимость ее доли увеличилась до $25 млрд.

Аналогичным образом Berkshire была вознаграждена за инвестиции в American Express. В 1995 году компания завершила большую часть своих покупок акций American Express на сумму $1,3 млрд и получила в том же году дивиденды на сумму $41 млн. В прошлом году доля Berkshire в компании American Express оценивалась в $22 млрд, а дивиденды составили уже $302 млн.

Berkshire не стала реинвестировать дивиденды, полученные от Coca-Cola и American Express, обратно в акции этих компаний, хотя такой способ один из распространенных и благодаря ему многие инвесторы со временем увеличивают свою прибыль. Однако доля Berkshire в обеих компаниях с годами все равно увеличилась за счет выкупа собственных бумаг самими Coca-Cola и American Express.

Berkshire Hathaway — американская холдинговая компания под управлением Уоррена Баффета. Когда Баффет в 1962 году стал контролирующим акционером, Berkshire работала в текстильной промышленности, но вскоре расширилась и на другие сегменты. Компания превратилась в холдинг, владеющий как целыми компаниями, так и их долями в разных секторах экономики. Сейчас в ее состав входит множество успешных «дочек» из таких отраслей, как страхование, железнодорожные перевозки, коммунальные услуги, развлечения и других.

Американский бизнесмен и один из известнейших инвесторов в мире. Основной владелец и CEO инвестхолдинга Berkshire Hathaway. Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании. Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее