В БКС назвали топ-10 акций на Гонконгской бирже с потенциалом роста

В «БКС Мир инвестиций» назвали десять фаворитов с листингом на Гонконгской фондовой бирже. Большинство бумаг из подборки сейчас торгуется с большим дисконтом относительно своих исторических значений, следует из стратегии брокера по рынку акций Гонконга (есть в распоряжении «РБК Инвестиций».

Аналитики полагают, что китайский рынок акций по-прежнему выглядит привлекательнее других. Потенциал роста индекса Hang Seng до своих средних значений по мультипликатору P/E оценивается почти в 30%. Для сравнения, у S&P 500, согласно оценкам, есть потенциал снижения на 8%.

Мультипликатор P/E показывает соотношение капитализации компании к ее чистой прибыли. Чем меньше значение мультипликатора, тем лучше для инвестора.

Мультипликатор P/E индекса показывает P/E компаний в его составе.

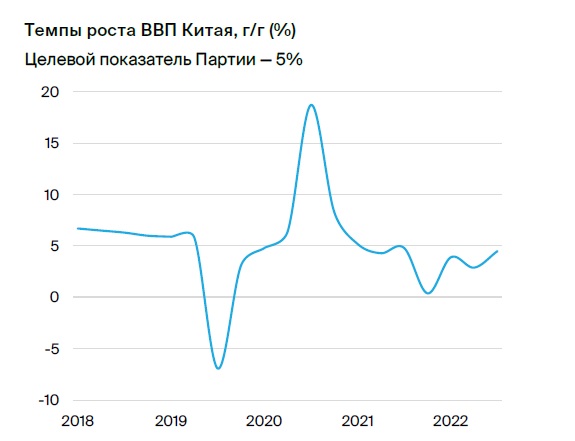

Основная интрига для рынка в этом году — оправдает ли Китай ожидания по росту экономики. Ранее власти страны установили цель по росту ВВП в этом году на уровне 5%.

«Отношения с США — главный фактор риска. Китайские акции крайне нервно реагируют на новости об обострениях отношений между Китаем и США. Противоречия между двумя странами по-прежнему значительны, и мы не ожидаем, что в ближайшей перспективе ситуация хоть как-либо значимо улучшится. Вместе с тем новостной фон периодически успокаивается, что дает китайским бумагам возможность расти. Поэтому даже с учетом этого риска мы придерживаемся позитивного взгляда на китайские акции», — заключили в «БКС Мир инвестиций».

Alibaba

О компании: Alibaba — один из крупнейших в мире операторов торговых онлайн-площадок, который также развивает и другие направления бизнеса (международная онлайн-торговля, облачные технологии).

Драйверы роста: ослабление антиковидных ограничений и рост внутреннего спроса на ключевые товары маркетплейса; выкуп акций.

Целевая цена: 134 гонконгских доллара.

Потенциал роста по сравнению с ценой закрытия торгов 27 апреля: 63,8%.

Baidu

О компании: Baidu специализируется на онлайн-услугах и продуктах, а также на искусственном интеллекте.

Драйверы роста: ослабление антиковидных ограничений поддержит рынок рекламы; развитие сегмента электромобилей.

Целевая цена: 177 гонконгских долларов.

Потенциал роста: 53,2%.

Haier Smart Home

О компании: Haier Smart Home — один из мировых лидеров на рынке бытовой техники.

Драйверы роста: у компании есть преимущества перед конкурентами в сегментах холодильников, стиральных машин, кондиционеров, водонагревателей и кухонной техники, благодаря чему финансовые показатели бизнеса будут расти.

Целевая цена: 33 гонконгских доллара.

Потенциал роста: 38,9%.

Zhuzhou CRRC Times Electric

О компании: Zhuzhou CRRC Times Electric разрабатывает, производит и продает электрические системы и компоненты для железных дорог, а также устройства силовой электроники. Крупнейший поставщик железнодорожных тяговых систем в Китае.

Драйверы роста: выход на рынок IGBT (биполярный транзистор с изолированным затвором) должен поддержать устойчивый рост бизнеса; новые направления бизнеса развиваются быстрее, чем ж/д сегмент; отрицательный чистый долг позволит инвестировать в бизнес в ближайшие годы и выплачивать дивиденды.

Целевая цена: 47,76 гонконгского доллара.

Потенциал роста: 52,1%.

China Construction Bank

О компании: China Construction Bank (CCB) — один из крупнейших многопрофильных банков в Китае и мире по размеру активов (второе место среди международных банков).

Драйверы роста: большая клиентская база; высокая ожидаемая дивидендная доходность (более 8%); акции стоят дешево относительно отрасли (бумаги должны быть на 40% дороже).

Целевая цена: 5,85 гонконгского доллара.

Потенциал роста: 11,4%.

WH Group

О компании: WH Group — крупнейшая компания Китая по переработке мяса и производству продуктов питания

питания.

Драйверы роста: устойчивость бизнеса (потребление свинины в Китае растет, а компания сохраняет лидерство на внутреннем рынке); повышение цен на свинину; ожидаемый рост дивдоходности в 2023 году до 7,8%.

Целевая цена: 7 гонконгских долларов.

Потенциал роста: 60,9%.

WuXi Biologics

О компании: WuXi Biologics — ведущая мировая технологическая платформа для разработки препаратов.

Драйверы роста: расширение присутствия в Северной Америке и развитие направлений, которые не зависят от COVID-19; ожидается сильный отчет за 2023 год и продолжение роста в последующие годы.

Целевая цена: 82 гонконгских доллара.

Потенциал роста: 80%.

Anta Sports

О компании: Anta Sports — локальный лидер на рынке спортивной одежды и обуви в Китае с рыночной долей 10%.

Драйверы роста: опережающий рост выручки благодаря конкурентным преимуществам (в частности, соотношение цены/качества); лучшая маржинальность в секторе; возможность инвестировать в развитие бизнеса.

Целевая цена: 115 гонконгских долларов.

Потенциал роста: 19,8%.

China Resources Beer

О компании: China Resources Beer — лидер в Китае по продажам пива начиная с 2006 года.

Драйверы роста: хорошее знание местного рынка и хорошая сеть сбыта; ожидается сильный отчет за 2023 год; расширение доли на рынке байцзю (китайской водки).

Целевая цена: 73,5 гонконгского доллара.

Потенциал роста: 19,9%.

Li Auto

О компании: Li Auto производит премиальные электромобили.

Драйверы роста: планы по наращиванию производства электромобилей; компания выглядит лучше конкурентов благодаря более высокому темпу роста и положительному свободному денежному потоку.

Целевая цена: 115 гонконгских долларов.

Потенциал роста: 27,9%.

Ранее в «БКС Мир инвестиций» отдавали также предпочтение акциям застройщика Longfor Group, промышленного конгломерата CK Hutchison и e-commerce-гиганта JD.com. Однако в обновленной стратегии вместо них в подборку попали бумаги China Resources Beer, Li Auto и Anta Sports.

Стоимость компании на рынке, рассчитанная из количества акций компании, умноженного на их текущую цену. Капитализация фондового рынка – суммарная стоимость ценных бумаг, обращающихся на этом рынке. Расчетный показатель. Позволяет оценить уровень недооцененности или переоцененности активов рынком. Считается как отношение показателя, содержащего рыночную стоимость актива (капитализация, цена акции, стоимость бизнеса) с отчетным финансовым показателем (выручка, прибыль, EBITDA и др.). Недооцененность или переоцененность актива оценивается при сравнении значения мультипликатора с мультипликаторами конкурентов. Соотношение капитализации компании к ее чистой прибыли. Популярный показатель для оценки стоимости акций и поиска недооцененных и переоцененных компаний