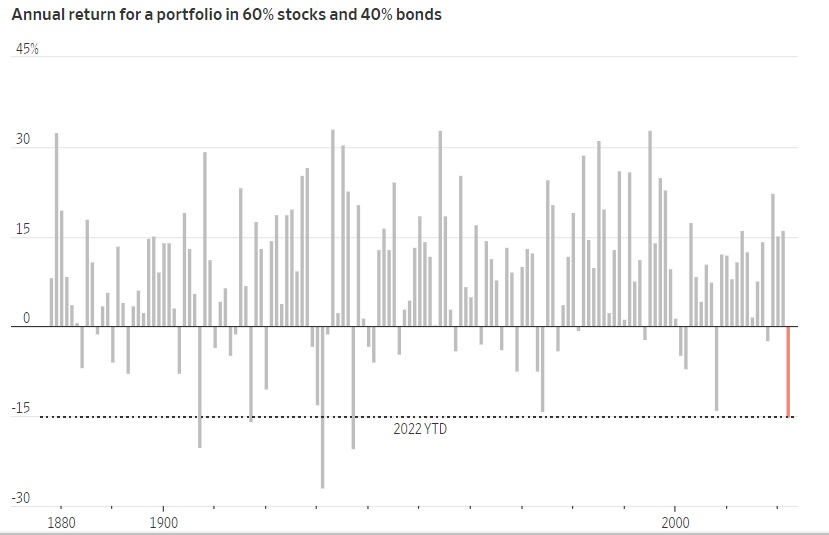

«Все кроваво-красное». Портфель 60/40 показал худший результат с 1937-го

На протяжении десятилетий стратегия 60/40 защищала инвесторов во время кризисов и помогала сохранить и приумножить капитал, однако теперь эта схема перестала работать. В 2022 году инвестиционный портфель 60/40 показал худший результат с 1937 года, пишет The Wall Street Journal.

Классический портфель 60/40 (60% акций и 40% облигаций) часто используют в качестве эталонного портфеля (бенчмарка) при сравнении с другими ивестпортфелями. Подразумевается, что при росте котировок акций увеличивается и доходность портфеля, а при их падении облигации помогают компенсировать потери и обеспечивают фиксированный доход.

С начала года индекс S&P 500 упал на 16%. Однако кризис случился и на долговом рынке — впервые за последнее десятилетие он стал «медвежьим».

В управляющей компании Leuthold Group, которая проводит исследования рынков, отметили, что для казначейских облигаций США 2022 год стал худшим годом начиная с 1801 года. Такая ситуация на долговом рынке была вызвана стремительным повышением ставок в попытке снизить рекордную инфляцию. Теперь же инвестор, который приобрел бонды — например, со ставкой в 1% за $100 — вынужден будет продать бумагу значительно ниже цены номинала, поскольку недавно были выпущены облигации со ставкой уже 4%.

В результате стоимость портфеля, где 40% занимают акции, а оставшиеся 60% — десятилетние казначейские облигации США, снизилась в текущем году на 15%. Согласно исследованию Leuthold Group, это худший результат с 1937 года.

В 2008 году, когда разразился мировой финансовый кризис и акции рухнули, цены на облигации взлетели благодаря беспрецедентному плану властей по спасению финансовой системы. По подсчетам Leuthold Group, результат инвесторов, которые вложили 60% своих денег в акции и 40% в облигации, превзошел бы результаты тех, кто вложил все свои деньги в акции, на 23 п.п.

Инвесторы со смешанным портфелем также значительно опередили тех, кто вложил все свои деньги в акции:

- в 1917 году, когда США вступили в Первую мировую войну;

- в 1930 году, когда в США была Великая депрессия;

- в 1974 году, когда из-за роста цен на нефть, двухзначной инфляции, отставки президента Ричарда Никсона в стране разгорелось несколько кризисов и случились массовые распродажи на рынке.

В частности, в 1974 году S&P 500 обвалился на 26%, однако казначейские облигации обеспечили доходность в 4,1%. Это значит, что портфель 60/40 снизился бы всего лишь на 14% вместо 26%, как было с инвестициями в акции.

«Что шокирует инвесторов — так это то, что спрятаться негде», — описал текущую ситуацию на рынках глава американской управляющей компании Creative Planning Питер Маллук. По его словам, «все в отчетах кроваво-красное».

The Wall Street Journal приводит историю 70-летней пенсионерки Эйлин Поллок, которая накопила более $1 млн и вложила средства в классический портфель 40/60. Однако с тех пор женщина потеряла сотни тысяч долларов. «Миллион долларов кажется огромной суммой, но я поняла, что это не так», — призналась она.

Неизвестно, когда классический портфель 60/40 вновь начнет работать. Экономические перспективы США становятся все хуже — экономисты, опрошенные The Wall Street Journal, ожидают, что в ближайшие 12 месяцев в США начнется рецессия . При этом, в отличие от кризиса доткомов в 2000 году, финансового кризиса в 2008-м и начала пандемии COVID-19 в 2020 году, ФРС в этот раз вряд ли придет на помощь рынку, смягчив денежно-кредитную политику. Ранее глава регулятора Джером Пауэлл подчеркнул необходимость продолжать повышать ставки для снижения инфляции, даже если это нанесет ущерб экономике.

Тем не менее многие финансовые консультанты выступают против отказа от портфеля 60/40 после одного года рекордно плохих результатов. Эксперты обращают внимание, что на протяжении всей истории инвесторы, которые покупали акции в конце периода самых крупных распродаж на рынке, получали хорошее вознаграждение. В частности, тот, кто пришел бы на американский фондовый рынок во время финансового кризиса в 2009 году, получил бы доходность примерно в 361% в течение последующих 11 лет.

Макроэкономический термин, обозначающий значительное снижение экономической активности. Главный показатель рецессии – снижение ВВП два квартала подряд. Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании. Фондовый рынок — это место, где происходит торговля акциями, облигациями, валютами и прочими активами. Понятие рынка затрагивает не только функцию передачи ценных бумаг, но и другие операции с ними, такие, как выпуск и налогообложение. Кроме того, он позволяет устанавливать справедливое ценообразование. Подробнее набор активов, собранных таким образом, чтобы доход от них соответствовал определенным целям инвестора. Портфель может быть сформирован как с точки зрения сроков достижения цели, так и по составу инструментов. Идея формирования эффективного портфеля находится в сфере грамотного распределения рисков и доходности. Подробнее