Баффет теряет деньги: на чем погорели инвестиции Berkshire Hathaway

Состояние Уоррена Баффета составляет $106 млрд. По данным Bloomberg на 11 ноября, инвестор занимает шестое место индекса миллиардеров от агентства. Согласно оценке Forbes, его состояние достигает $108,3 млрд, в рейтинге миллиардеров издания он находится на пятой строчке.

Большую часть состояния Баффета составляет 16%-ная доля в публично торгуемой инвестиционной компании Berkshire Hathaway, где Уоррен — председатель совета директоров и крупнейший акционер. Баффет владеет около 37% акций класса А и менее 0,001% акций класса Б. Миллиардер также владеет почти 5% акций Seritage Growth Properties и имеет менее 1% акций Wells Fargo и U.S. Bancorp.

Средний годовой рост рыночной стоимости акций Berkshire Hathaway класса A с 1965 по 2021 год — 20,1%, согласно письму к акционерам компании, которое вышло в конце февраля 2022 года. За 57 лет, с 1964 года по 2021 год, она составила 3 641 613%. Фондовый рынок США (индекс S&P 500) за тот же период рос на 10,5% в год и в итоге прибавил 30 209%.

Уоррен Баффет начал работать с шести лет, хотя его отец был конгрессменом и владел бизнесом. Инвестировать он тоже начал в детстве — первые акции купил в 11 лет: три привилегированные акции компании Cities Service. В 32 года у Баффета уже был первый миллион, но большую часть состояния он заработал после 60 лет.

Некогда Berkshire Hathaway была текстильной мануфактурой, но Баффет выкупил ее акции и превратил в холдинг, который управляет компаниями из самых разных отраслей и инвестирует в ценные бумаги . Баффет начал со страхового бизнеса, а сейчас Berkshire Hathaway принадлежат крупные доли в Coca-Cola, Kraft Heinz, Apple, Occidental Petroleum и других компаниях. Известный как стоимостной инвестор, Баффетт обычно покупает доли в компаниях, бизнес которых, по его словам, легко понять.

С начала года акции Berkshire Hathaway класса А выросли на 4,08%, до $469,047 тыс. по состоянию на 11 ноября. В то время как индекс широкого рынка S&P 500 снизился на 16,22%, до 3992,93 пункта.

Американский бизнесмен и один из известнейших инвесторов в мире. Основной владелец и CEO инвестхолдинга Berkshire Hathaway. Финансовый инструмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее

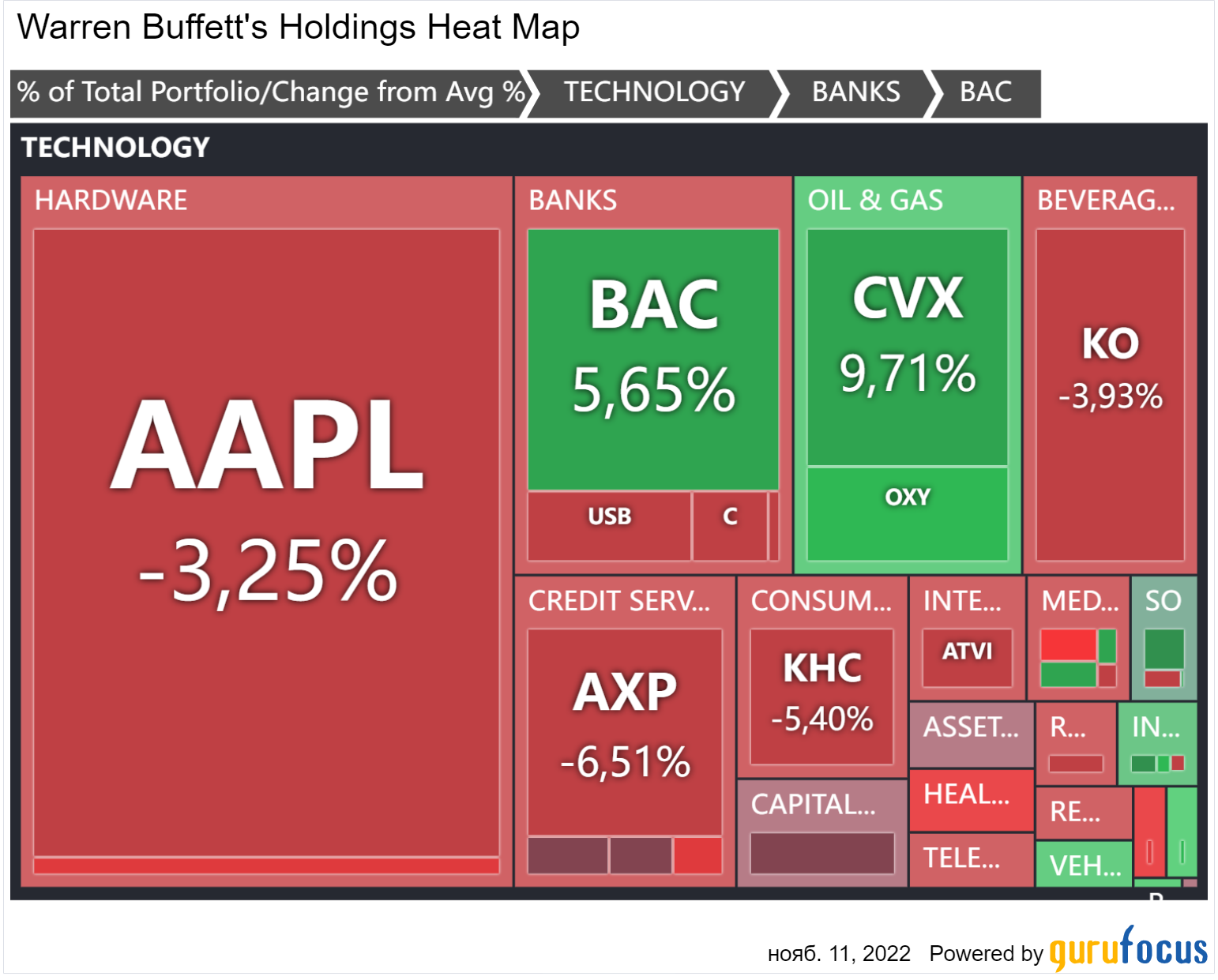

Портфель холдинга Уоррена Баффета состоял из 47 активов общей стоимостью $300,13 млрд, согласно данным на конец второго квартала 2022 года. За квартал, к 30 июня, он вырос на 1,25%, по данным сервиса GuruFocus, который отслеживает сделки фондов и инвесткомпаний.

С начала апреля по конец июня топ-5 акций по доле в портфеле Баффета преимущественно показывали рост от квартала к кварталу:

- Apple: акции на общую сумму $122,34 млрд подорожали за прошлый квартал на 1,2%. Составляют 40,76% портфеля;

- Bank of America: бумаги на $31,4 млрд выросли на 18,2%. Их вес в портфеле — 10,48%;

- Coca-Cola: акции на $25,16 млрд упали на 5,8% за квартал. На них приходится 8,38% от общего объема активов;

- Chevron: бумаги на $23,373 млрд за квартал взлетели на 26,7%. Они составляют 7,79% портфеля;

- American Express: акции на $21,02 млрд выросли на 4,4%. Их доля в портфеле — 7%.

Отчет по портфелю ценных бумаг за третий квартал Berkshire еще не выпустила, однако скоро он должен появиться, так как американские инвесткомпании должны отчитываться перед Комиссией по ценным бумагам и биржам США (SEC) в течение 45 дней после окончания квартала.

В финансовом отчете за третий квартал говорился, что, по данным на 30 сентября, Berkshire Hathaway владела 151,6 млн акций American Express, что составляет 20,3% акций компании в обращении. Кроме того, покупка дополнительных обыкновенных акций Occidental Petroleum в третьем квартале увеличила долю Berkshire в нефтяной компании с 17% до более чем 20%. Berkshire владеет 20,9% обыкновенных акций Occidental Petroleum, а также 26,5% обыкновенных акций Kraft Heinz.

По данным отчета, на 30 сентября балансовая стоимость бумаг Kraft Heinz, принадлежащих Berkshire, составляла $12,77 млрд, а Occidental Petroleum — $11,18 млрд, из которых $10 млрд приходится на привилегированные акции. Балансовая стоимость бумаг других компаний составляла $4,77 млрд.

Berkshire Hathaway с 26 по 28 сентября купила почти 6 млн акции Occidental Petroleum на сумму около $352 млн. 11 ноября стало известно, что холдинг за четыре месяца продал бумаги U.S. Bancorp на сумму около $4 млрд, сократив долю в банковской группе на 63%. По данным на 31 октября, Berkshire принадлежало чуть более 53 млн акций компании, хотя в начале года их число в портфеле достигало 144,7 млн.

В третьем квартале, согласно отчетности, потери инвестиционного портфеля Berkshire составили $10,45 млрд. Это отразилось и на чистом убытке в отчете компании. Правила бухгалтерского учета требуют, чтобы Berkshire сообщала о таких изменениях, даже если она ничего не покупает и не продает, поэтому в общей сумме потерь преобладает нереализованный убыток — когда актив потерял в стоимости, однако убытки по этой позиции еще не зафиксированы.

Американский бизнесмен и один из известнейших инвесторов в мире. Основной владелец и CEO инвестхолдинга Berkshire Hathaway. Финансовый инструмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее

Berkshire Hathaway сообщила по итогам третьего квартала 2022 года о чистом убытке в размере $2,69 млрд (кварталом ранее — $43,75 млрд), или $1832 на акцию класса А по состоянию на 30 сентября. При этом операционная прибыль выросла на 20,03% (до $7,76 млрд) по сравнению с третьим кварталом 2021 года.

Потери инвестиционного портфеля Berkshire в $10,45 млрд получились из-за того, что цены на акции многих активов Berkshire, кроме Apple, упали, пишет Reuters. «Сумма инвестиционных прибылей/убытков в каждом конкретном квартале обычно не имеет смысла и дает цифры чистой прибыли (убытков) на акцию, которые могут ввести в заблуждение инвесторов, практически не разбирающихся в правилах бухгалтерского учета», — подчеркнул холдинг.

«Пандемия вируса COVID-19 в той или иной степени продолжает влиять на наш бизнес», — сказано в форме 10-Q, поданной в Комиссию по ценным бумагам и биржам США. Среди мер по борьбе с распространением коронавируса, которые негативно сказались на результатах предприятий, в отчете названы временное закрытие производства и ограничение деловой активности в разных частях мира, нарушения в цепочках поставок и рост затрат.

Также на негативные результаты повлияли последствия борьбы с инфляцией в США и других странах и развитие геополитических конфликтов в 2022 году, что способствовало нарушению цепочек поставок и росту издержек. «В целом результаты были высокими и продемонстрировали устойчивость, учитывая влияние инфляции, более высоких процентных ставок и проблем с цепочками поставок», — сказал Reuters Джим Шанахан, аналитик Edward Jones & Co.

Наибольшие потери у компании в сфере страхования — $962 млн убытков, из которых большая часть приходится на автостраховщика Geico. Он понес пятый квартальный убыток подряд, потеряв $759 млн до уплаты налогов, что отражает рост количества и стоимости претензий по ДТП, рост цен на подержанные автомобили и дефицит автозапчастей. Сектор автострахования в целом также пострадал от урагана «Иэн», который обрушился на США в конце сентября, отмечает Bloomberg.

Дела у Geico, которой руководит портфельный менеджер Berkshire Тодд Комбс, идут хуже, чем у многих других автостраховщиков, и она может пострадать от дальнейшего ухудшения ситуации в сфере услуг страхования, если сохранится «ограниченный рост доходов и инфляция расходов на урегулирование убытков», предупредила аналитик CFRA Research Кэти Сейферт. Компания, узнаваемая благодаря талисману в виде геккона, из-за проблем в отрасли автострахования резко сократила годовой рекламный бюджет, составлявший ранее $2 млрд, пишет Barron's.

Кроме того, Geico может столкнуться с коллективным иском в Калифорнии — с обвинениями, что она завышала цены на автострахование для более чем 2 млн клиентов с начала пандемии COVID-19 в рамках программы Geico Giveback, сообщает Reuters. Истцы заявили, что Geico получила выгоду, так как цены на страхование не соответствовали адекватным, учитывая, что во время пандемии люди реже садились за руль и попадали в аварии.

Geico является дочерней компанией Berkshire с 1996 года.

Страховые компании Berkshire Hathaway Primary Group и Berkshire Hathaway Reinsurance Group также показали убыток по итогу третьего квартала. Для BHPG он составил $281 млн против потерь в $23 млн в третьем квартале прошлого года. Для BHRG — $110 млн против убытка в $708 млн за аналогичный период 2021 года.

Страховые компании холдинга зафиксировали предполагаемые убытки до налогообложения в размере $3,4 млрд от урагана «Иэн» в третьем квартале 2022 года и $2,2 млрд от урагана «Ида» и наводнений в Европе в третьем квартале 2021 года. «На результаты андеррайтинга некоторых наших коммерческих страховых и перестраховочных компаний повлияли расчетные убытки и расходы, связанные с пандемией COVID-19», — отмечают авторы отчета.

«Наше руководство рассматривает наш страховой бизнес как два различных вида деятельности — андеррайтинг и инвестирование. Соответственно, мы оцениваем результаты деятельности по андеррайтингу без распределения инвестиционного дохода или инвестиционных прибылей и убытков», — подчеркивается в сообщении компании.

Кроме того, 19 октября 2022 года компания Berkshire приобрела корпорацию Alleghany, которая занимается страхованием имущества и случайных убытков и перестрахованием.

Доходы от железных дорог упали до $1,442 млрд против $1,538 млрд в третьем квартале прошлого года. Прибыль железной дороги Burlington Northern Santa Fe (BNSF) после уплаты налогов снизилась на 6,2% в третьем квартале 2022 финансового года, но выросла на 4% за первые девять месяцев 2022 года по сравнению с 2021 годом. Расходы увеличились на треть, в том числе на 27% — на оплату труда и на 80% — на топливо, часть из которых переложили на клиентов в виде надбавок, сообщает Reuters.

BNSF также столкнется с дополнительными расходами — суд присяжных обязал компанию выплатить $228 млн десяткам тысяч водителей грузовиков после того, как выяснилось, что компания собирала отпечатки пальцев водителей без их согласия и нарушила закон штата Иллинойс о конфиденциальности биометрической информации (BIPA), который ограничивает сбор биометрических данных, таких как отпечатки пальцев или сканы сетчатки глаза.

Berkshire поглотила прежде публичную компанию BNSF в 2009 году за $44 млрд.

Выручка Precision Castparts (PCC) составила $1,9 млрд в третьем квартале и $5,5 млрд за первые девять месяцев 2022 года, увеличившись на 17,5% и 14,5% соответственно по сравнению с 2021 годом. Увеличение выручки PCC в 2022 году в основном связано с ростом спроса на продукцию аэрокосмической промышленности, объясняют в отчете.

Прибыль PCC до налогообложения снизилась на $37 млн в третьем квартале и на $13 млн за первые девять месяцев 2022 года по сравнению с 2021 годом. Это отражает влияние снижения доходов по пенсионному плану на $43 млн за год, а также увеличение расходов, связанных с рабочей силой, материалами и коммунальными услугами, и сбои в цепочке поставок.

«Рост доходов и прибыли PCC будет зависеть от способности успешно увеличить объемы производства, чтобы соответствовать ожидаемому росту спроса в аэрокосмической отрасли, включая управление в текущих условиях цепочки поставок и занятости», — полагает менеджмент холдинга.

При этом выручка группы промышленных товаров в структуре активов Berkshire увеличилась на $531 млн (7,4%) в третьем квартале и на $1,9 млрд (8,8%) за первые девять месяцев 2022 года по сравнению с 2021 годом. Прибыль группы до налогообложения выросла на $251 млн (22,3%) в третьем квартале и на $353 млн (10,1%) за первые девять месяцев года.

Berkshire Hathaway приобрела PCC в 2016 году за $37,2 млрд. Впоследствии Баффет признался акционерам, что переоценил компанию при покупке и не предугадал связанный с пандемией спад в аэрокосмической отрасли: «PCC — далеко не первая моя ошибка такого рода. Но это большая ошибка». В 2020 году Berkshire Hathaway списала балансовую стоимость актива на $9,8 млрд.

Berkshire Hathaway владеет 92% акций Berkshire Hathaway Energy Company (BHE), которая ведет глобальный энергетический бизнес. Чистая прибыль BHE по итогу третьего квартала выросла на 4,4%, до $1,744 млрд, однако отдельные дочерние предприятия компании показали относительно слабые результаты. В число дочерних предприятий BHE входят PacifiCorp, MidAmerican Energy Company (MEC) и NV Energy.

Прибыль PacifiCorp после уплаты налогов увеличилась на 22,8% в третьем квартале, до $409 млн, но снизилась на 14,6%, до $622 млн, за первые девять месяцев 2022 года по сравнению с 2021 годом на фоне увеличения налоговых вычетов на производство и операционных расходов.

Прибыль MEC после уплаты налогов снизилась на 19,6%, до $300 млн, в третьем квартале и увеличилась на 2,3%, до $745 млн, за первые девять месяцев 2022 года по сравнению с прошлым годом. На результаты разнонаправленно влияли рост маржи электросетей, рост числа розничных и оптовых потребителей, увеличение операционных расходов и снижение прочих доходов.

У NV Energy прибыль после уплаты налогов снизилась на 4,3%, до $270 млн, в третьем квартале и на 5,8%, до $392 млн, за первые девять месяцев года. Такое снижение отражает рост расходов на эксплуатацию и техническое обслуживание электростанций и дополнительных расходов на ввод в эксплуатацию дополнительных активов.