Кто такой Уоррен Баффетт и почему он великий инвестор

Уоррен Баффетт работает с 6 лет и заработал 97% состояния после 60 лет

Хотя его отец был обеспеченным бизнесменом и конгрессменом, маленький Уоррен Баффетт с шести лет не стеснялся работать: продавал жвачку, колу, мячи для гольфа, коллекционные марки, полировал автомобили, доставлял Washington Post по утрам — в день по 500 газет по пенни на каждую. В подростковом возрасте даже организовал небольшой бизнес из нескольких автоматов для пинбола. Уже к 16 годам он «сделал» $53 тыс. в пересчете на современные деньги.

В десять лет отец привел его на Нью-Йоркскую биржу, а в 11 Баффетт сделал первое вложение: накопил $120 и купил три акции Cities Service Preferred через сестру по $38,25 за штуку. Сначала они рухнули, затем отросли до $40, после чего Баффетт их продал — а затем жалел, наблюдая рост котировок до $200.

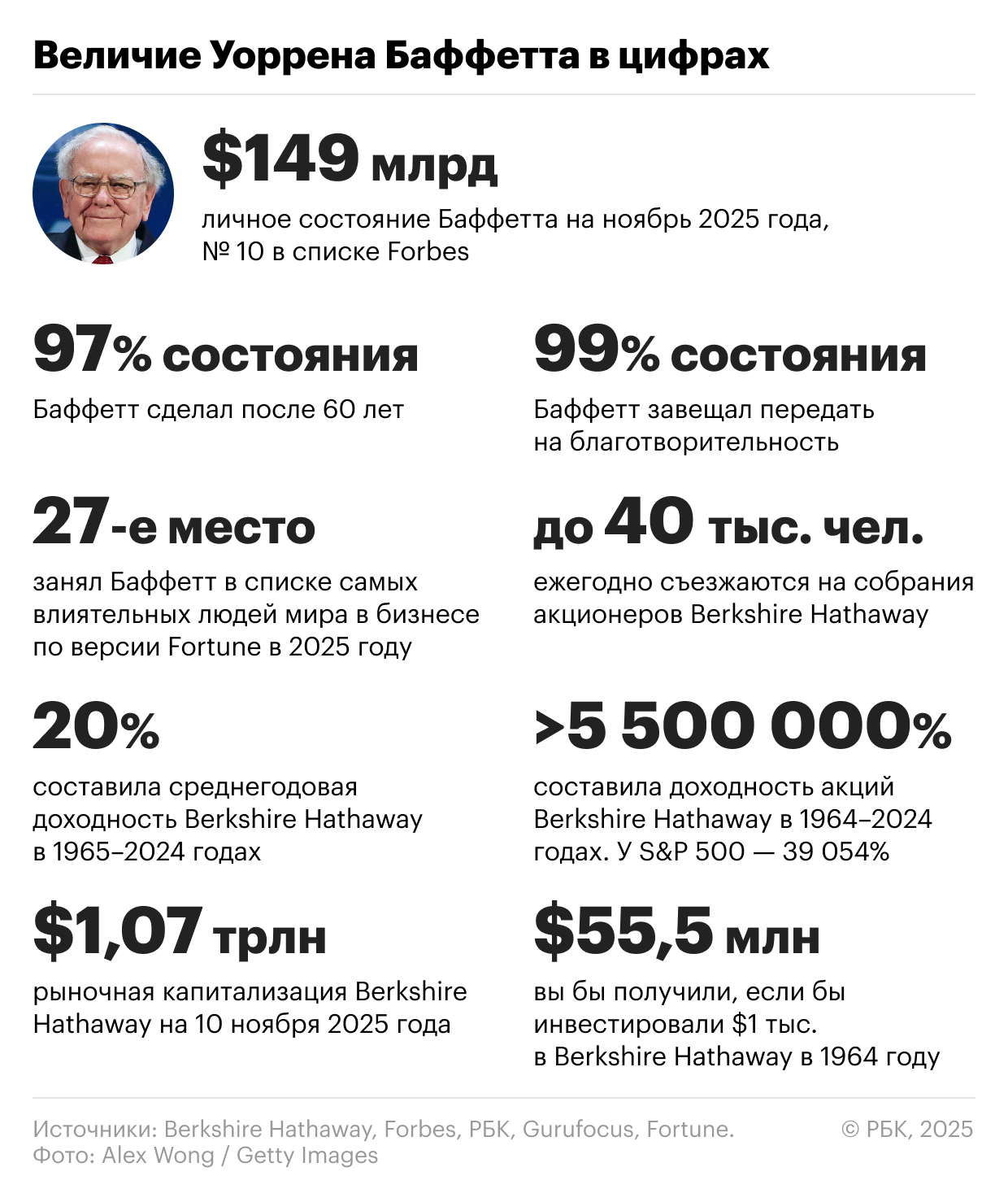

Баффетт — живое воплощение того, что добиться успеха никогда не поздно: первый миллион он сделал в 32 года, а 97% состояния заработал после 60 лет. В 1982 году (52 года) его состояние было равно $376 млн, в 59 лет у него было $3,8 млрд, а сейчас, в 95 лет, — целых $149 млрд. В списке богатейших людей мира по версии Forbes он на десятом месте. Его состояние больше ВВП 134 стран мира — например, Болгарии ($128 млрд в 2025 году по оценке МВФ) или Беларуси ($85,7 млрд в 2025 году).

Berkshire Hathaway: из убыточной текстильной компании в крупнейший финансовый холдинг мира

Главное детище Баффетта — Berkshire Hathaway когда-то было скромной текстильной мануфактурой. В 1960-х будущая легенда рынка начал покупать ее акции, но вскоре понял, что перспектив у фирмы мало — в США как раз разгорался кризис легкой промышленности. В 1964 году владелец мануфактуры Сибери Стэнтон предложил Баффетту выкупить его акции по $11,5 за штуку, и тот согласился.

Вероятно, Баффетт благополучно расстался бы с бумагами, а Berkshire Hathaway осталась бы скромной малоизвестной компанией — но все изменила жадность Стэнтона. Вопреки договоренностям он направил предложение купить бумаги по $11,38 за штуку, что взбесило Баффетта. Инвестор назло Стэнтону выкупил контрольный пакет и отстранил Стэнтона от управления. С тех пор Berkshire Hathaway стала фундаментом империи Баффетта.

Ключевым направлением компании стал страховой бизнес. Баффетт инвестировал страховые премии в покупку целых компаний и акции, хотя обычно страховщики вкладываются в облигации . И благодаря феноменальному чутью добился ошеломляющих результатов.

Сегодня Berkshire Hathaway — мощнейшая структура: шестая в списке Fortune 500, 11-я по капитализации среди публичных компаний планеты и первая в списке финансовых холдингов по выручке. Ей целиком принадлежит уйма бизнесов из самых разных отраслей, а также значительные доли в Kraft Heinz, American Express, Coca-Cola, Wells Fargo, IBM, Apple и Bank of America.

Самое забавное, сам Баффетт в 2010 году заявил, что покупка Berkshire Hathaway была самой большой инвестиционной ошибкой в его жизни, стоившей ему около $200 млрд. По его мнению, если бы он вложился в страховые компании напрямую, то инвестиции окупились бы в несколько сотен раз.

Berkshire Hathaway обыгрывает рынок США в более чем тысячу раз за последние 55 лет

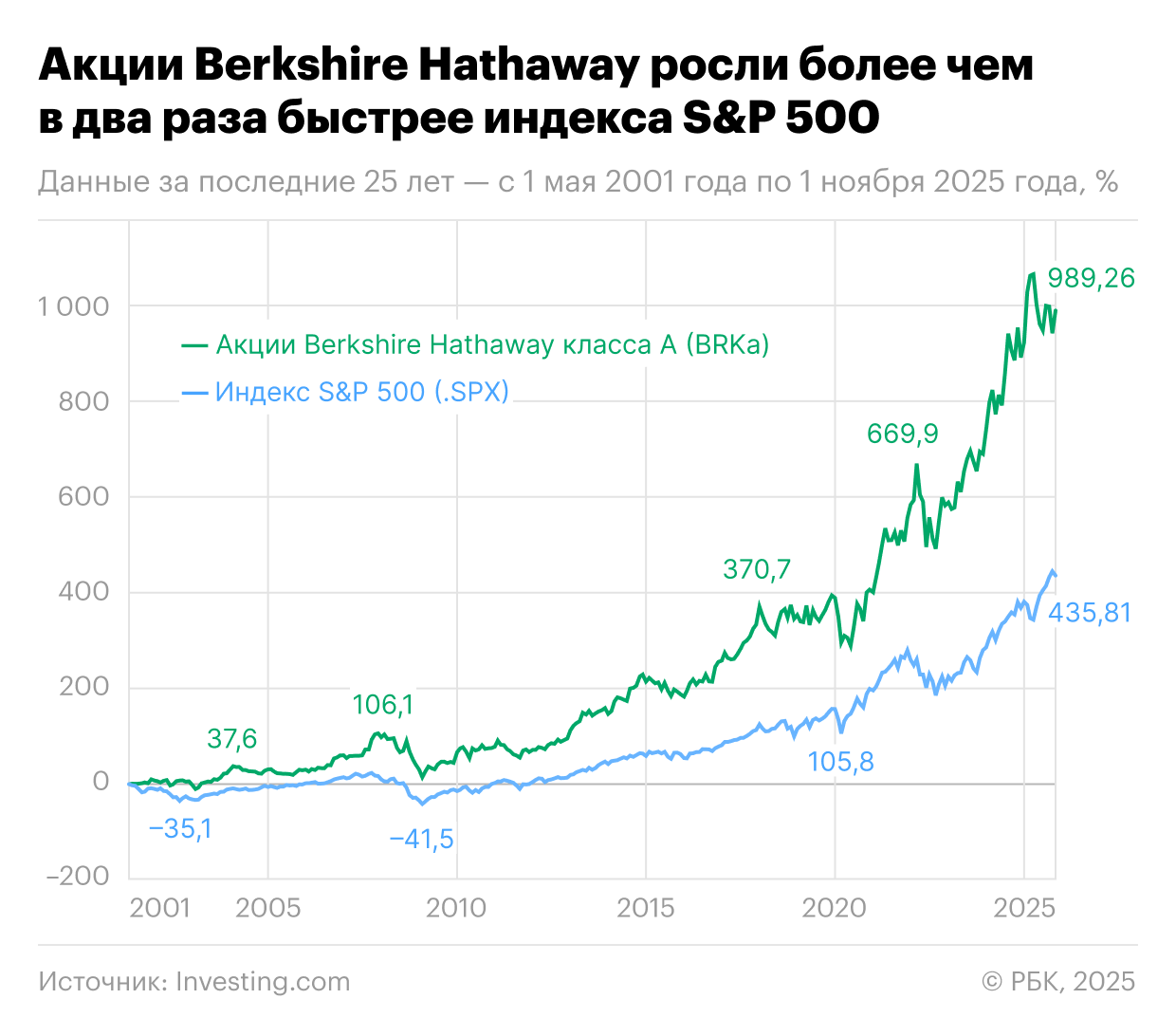

Акции класса А Berkshire Hathaway показывают потрясающую доходность: 20% в среднем ежегодно с 1965 по 2024 год. Это значит, что всего за 55 лет она составила около 5,5 млн %. Фондовый рынок США (индекс S&P 500) за тот же период вместе с дивидендами давал доходность в 10,38% в год и в итоге прибавил «всего» 39,054 тыс. %.

На этом графике — динамика акций A Berkshire Hathaway в сравнении с индексом S&P 500 за последние 25 лет. Если бы он был отрисован за период с 1965 года, то кривая индекса S&P 500 просто потонула бы визуально, почти не поднявшись от исходной отметки. Да, настолько Баффетт обыгрывает рынок на длинной дистанции.

Бумаги Berkshire Hathaway класса А с большим отрывом являются самыми дорогими в мире: на 10 ноября 2025 года одна из них стоила сумасшедшие $748 тыс.

Уоррен Баффетт раз за разом находил недооцененные активы

Способности Баффетта по выбору акций поражают — он очень редко ошибается, инвестирует с прицелом на долгий срок и почти всегда получает огромную прибыль. Один из самых известных примеров — его инвестиции в Coca Cola: после изучения ее бизнеса Баффетт пришел к выводу, что Coca Cola — самый раскрученный бренд газировки в мире, производство напитка очень дешево и высокомаржинально, а продажи растут из года в год несколько десятков лет, невзирая на кризисы и войны.

Инвестор посчитал, что спустя годы количество потребителей Coca Cola сильно вырастет — и в 1988 году сделал одну из лучших инвестиций в жизни. Он купил 7% бумаг компании по $5 за штуку, и с тех пор они выросли в десятки раз. Из-за подобных историй его и называют «оракулом из Омахи», способным влиять на котировки одним фактом покупки тех или иных бумаг.

Превратил собрания акционеров своей компании в самое яркое событие в мире инвестиций

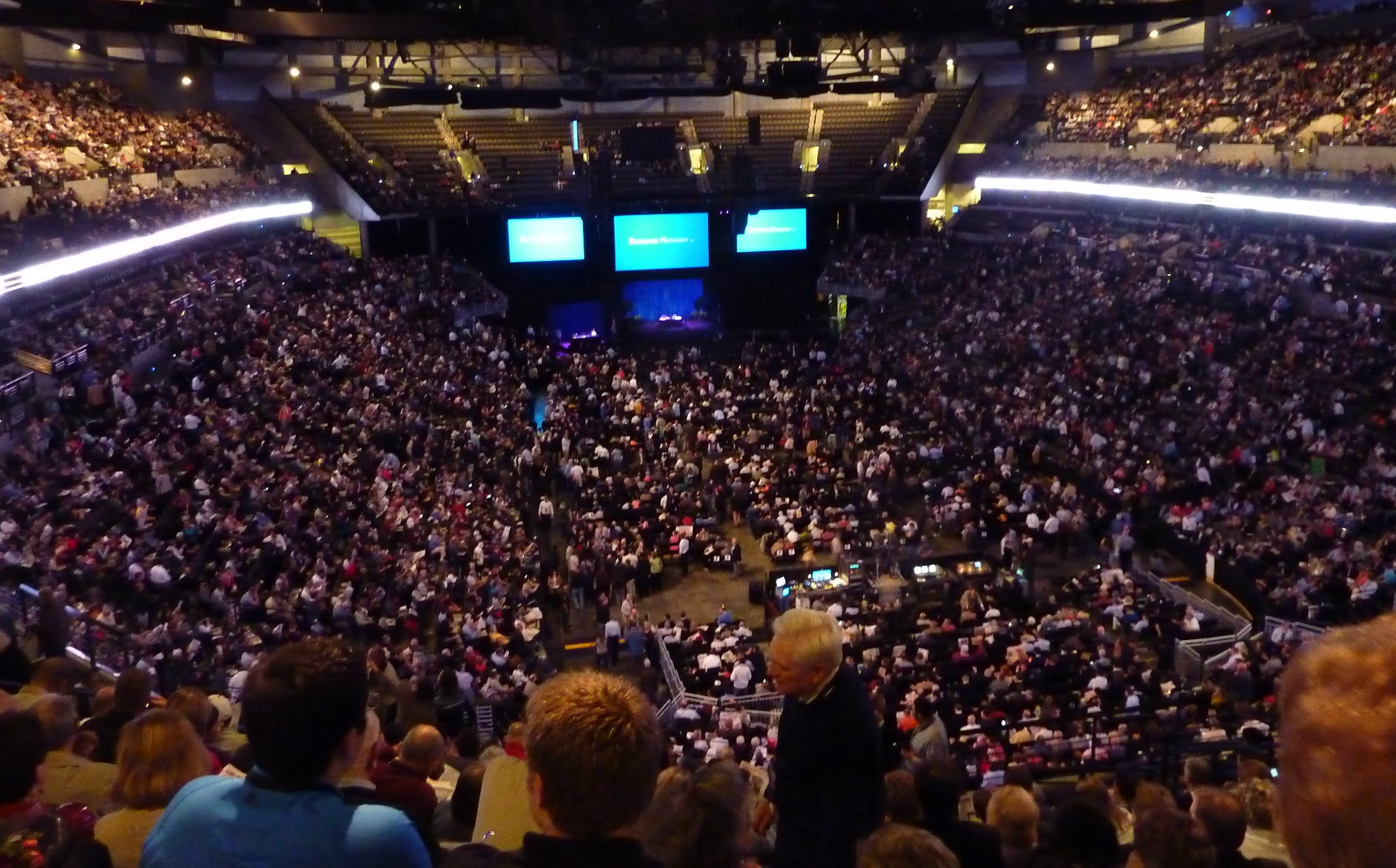

Дни инвестора и собрания акционеров даже у крупнейших компаний обычно представляют собой малопримечательные события. Но только не для Berkshire Hathaway: их ежегодные собрания — вероятно, самое зрелищные и массовые события в мире инвестиций.

Баффетт собирает огромные залы: послушать его приезжают десятки тысяч человек. В 2019 году, например, собралось 40 тыс. человек. Атмосфера на них напоминает, скорее, фестиваль вроде Comic-Con, а не скучное корпоративное мероприятие — из-за этого собрания Berkshire Hathaway называют «Вудстоком для капиталистов».

Остается успешным, будучи аналоговым в цифровом мире

В офисе Баффетта нет компьютера. Высокие технологии миллиардер не слишком жалует как в плане инвестиций (за исключением вложений в Apple), так и в повседневной жизни: Баффетт утверждал, что всего раз в жизни отправил письмо по электронной почте.

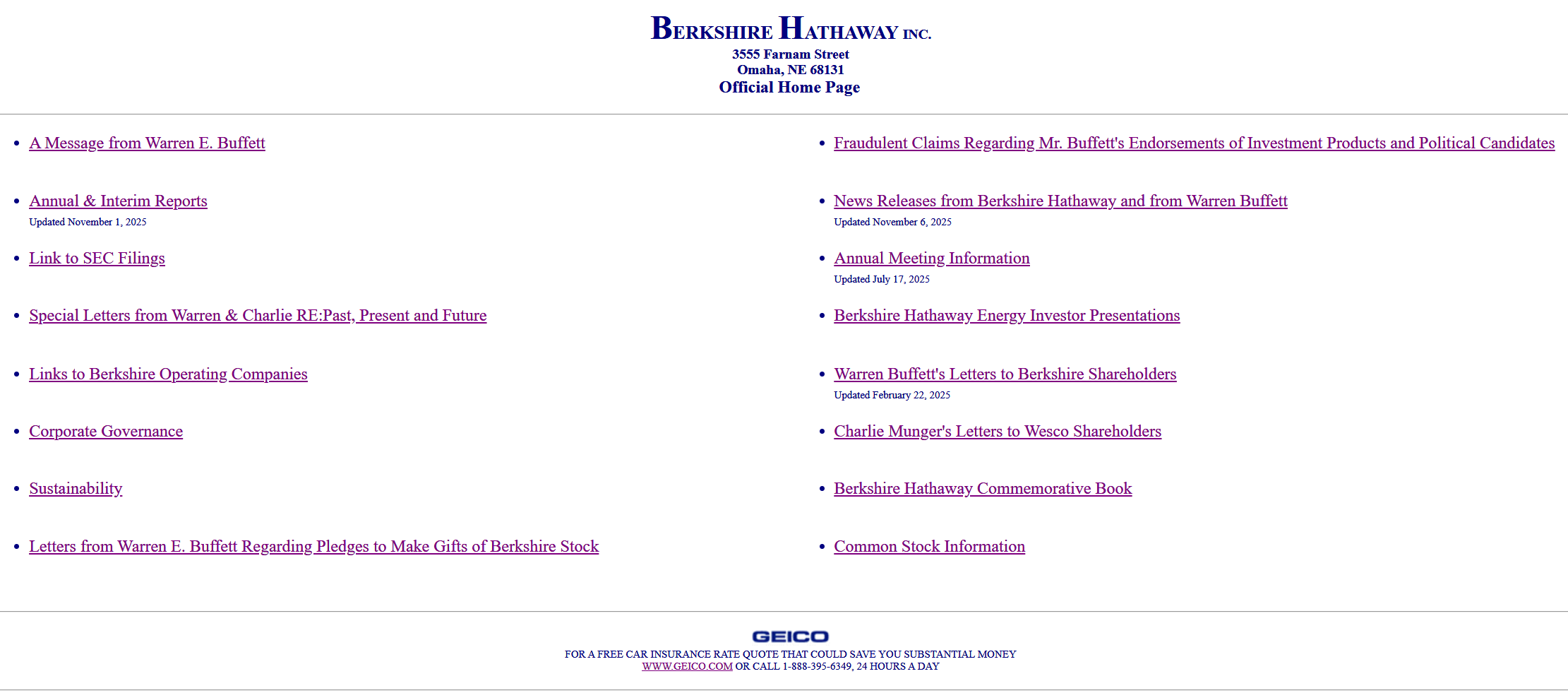

В общем-то, об «аналоговости» Баффетта ярко говорит даже сайт Berkshire Hathaway: да, вот так выглядит главная страница ведущего финансового холдинга мира в 2025 году.

А смартфоны он называл «слишком умными» для себя. Несмотря на обширные инвестиции в Apple, еще в 2013 году Баффетт пользовался старой «раскладушкой» Nokia, потом — 20-долларовым Samsung SCH-U320. В 2018 году Тим Кук заявлял о готовности лично приехать к Баффетту и помочь с настройкой телефона — но сдался Баффетт лишь в 2020 году, когда перешел на iPhone 11. Правда, использует он его только для звонков.

Уоррен Баффетт — один из величайших филантропов и собирается отдать на благотворительность почти все

Великим Баффетта делает еще и его щедрость. В 2010 году он вместе с Биллом Гейтсом основал проект The Giving Pledge («Клятва дарения»). Его цель — воодушевить миллиардеров всего мира отдать значительную часть состояния на благотворительность. На данный момент в программу входит 221 участник из 25 стран, среди них — основатель Facebook (принадлежит Meta, признанной экстремистской и запрещенной в России) Марк Цукерберг, сооснователь WhatsApp (принадлежит Meta, признанной экстремистской и запрещенной в России) Брайан Эктон, основатель Tesla Илон Маск, российский миллиардер Владимир Потанин.

Баффетт же стал одним из самых крупных филантропов организации: завещал 99% состояния пяти крупным благотворительным фондам. Всего за последние 20 лет Баффетт направил на благотворительность более $60 млрд. «Отдать деньги сообществу — самый эффективный путь их потратить», — говорил Баффетт.

У Баффетта вообще хватает филантропических мероприятий: например, каждый год он продает на аукционе возможность пообедать с собой, а собранные средства направляет на благотворительность. В 2019 году за право взять с собой семерых друзей и пообщаться с легендой инвестиций глава блокчейн-проекта Джастин Сан заплатил $4,57 млн — они пошли на борьбу с бедностью в Сан-Франциско.

Отказался от роскошной жизни: живет в небольшом доме и питается, «как шестилетний ребенок» — бургерами и колой

Несмотря на гигантское состояние, Баффетт не покупает яхты, дорогущие спорткары и огромные поместья. Вместо этого он ездит на кадиллаке и живет в относительно скромном (для миллиардера) доме площадью 6570 квадратных футов (около 610 кв. м) с пятью спальнями в Омахе, купленном еще в 1958 году за $31,5 тыс. В современных деньгах это примерно $286 тыс., а сейчас он стоит $1,5 млн — менее 0,001% от его состояния. Баффетт называл его одной из лучших инвестиций, которые он когда-либо делал.

Переезжать Баффетт не планирует и, видимо, никогда и не хотел: в фильме BBC The World’s Greatest Moneymaker он заявил: «Я здесь счастлив. Если бы я думал, что могу быть счастливее в другом месте, то переехал бы. В чем моя жизнь стала бы лучше, если бы у меня были десять домов по всему миру? Если бы я хотел стать управляющим жильем, то стал бы им по профессии, но я не хочу этого и не хочу, чтобы кто-то другой делал это за меня».

Скромность присуща Баффетту не только дома: например, штаб-квартира, казалось бы, гигантской Berkshire Hathaway занимает всего один этаж офисного здания.

Ну а совершенно нетипичные для миллиардера пристрастия Баффетта в еде уже стали легендой: один из богатейших людей мира регулярно завтракает в «Макдоналдсе», где поглощает бургеры и пирожки, а также часто захаживает за мороженым в дешевую сеть Dairy Queen.

А еще Баффетт пьет много колы: в интервью журналу Fortune он заявил, что состоит из нее на четверть. «Если я поглощаю 2700 калорий в день, то четверть из них — Coca Cola». По его словам, он выпивает по пять банок колы каждый день. На вопрос, как ему удается оставаться здоровым при такой диете, Баффетт ответил: «Я проверил актуальные данные — самый низкий уровень смертности наблюдается среди шестилетних детей. Так что я решил питаться, как шестилетний ребенок».

Уоррен Баффетт вдохновляет миллионы инвесторов своим примером, он доказал, что можно стабильно обыгрывать рынок десятилетиями и быть лучшим при наличии холодного расчета, следования стратегии и умении находить недооцененные бумаги. Он — настоящая легенда и уже фактически имя нарицательное в мире инвестиций. И никто не может сказать, что он не заслужил таких регалий.

Этот текст был впервые опубликован 29 мая 2021 года.