Не только индексы: в чем реальные проблемы экономики США

«Любимой картинкой» многих аналитиков в начале февраля стал график, показывающий динамику VelocityShares Daily Inverse VIX Short-Term ETN — весьма популярного биржевого инструмента, который позволяет его держателю зарабатывать на снижении волатильности индекса S&P 500. Идея простая — фондовые индексы Америки растут практически без перерыва после кризиса 2008 года, волатильность снижается, и на этом можно хорошо заработать.

Так было. Но после 5 февраля — дня рекордного падения фондовых индексов США — упомянутый индекс, выросший за два года с 15 до почти 150 (чем ниже волатильность, тем выше значение индекса), быстро обесценился почти до 7. Развивавшаяся в последние годы «игра в низкую волатильность» закончилась в 2018 году так же печально, как и «игра в дорогую недвижимость» в 2008 году.

Остается вопрос: это локальная история, которая не вызовет серьезных проблем, или начало очередного мирового кризиса, спровоцированного проблемами «родом из США»? Попробовать ответить на него можно двумя путями.

Первый — посмотреть: а что происходит в других странах?

Мы видим, что мировые фондовые индексы восстанавливаются после вызванного новостями из США падения, криптовалюты, кстати, тоже. Индекс доллара пошел вверх, нефть слегка упала, золото стабильно. Греческие долги стоят почти столько же, сколько американские (спасибо ЕЦБ!), идет резкое ужесточение кредитной политики в Китае. Рубль ослаб против доллара, но с ним не происходит ничего такого, чего бы не было в прошлом году. Business as usual…

Второй — а какова ситуация в США?

Здесь все намного интереснее. 9 февраля президент Дональд Трамп подписал соглашение об основных параметрах бюджета на 2018–2019 годы, которое позволило снять угрозу прекращения работы федерального правительства из-за превышения лимита государственного долга. В 2018 году прогнозируется рост экономики на 2,5%, безработица на рекордно низком уровне — около 4%, инфляция — чуть меньше целевого уровня (1,9%). Президент Трамп выполнил свое обещание резко сократить налоги для корпораций и стимулировать возвращение американского бизнеса домой. Вроде бы все хорошо.

Откуда же пессимистичные, если не сказать апокалиптические прогнозы от самых разных аналитиков, крупных инвесторов, ученых?

Проблема в сочетании двух развивающихся в экономике США процессов, каждый из которых, пожалуй, не столь опасен, но, будучи объединены, они дают эффект соединения спичек и бензина.

С одной стороны, идет ужесточение денежно-кредитной политики: запланированы три или даже четыре поднятия ставки в этом году, ускорился процесс сокращения баланса ФРС. Проще говоря, денег будет меньше и они станут дороже.

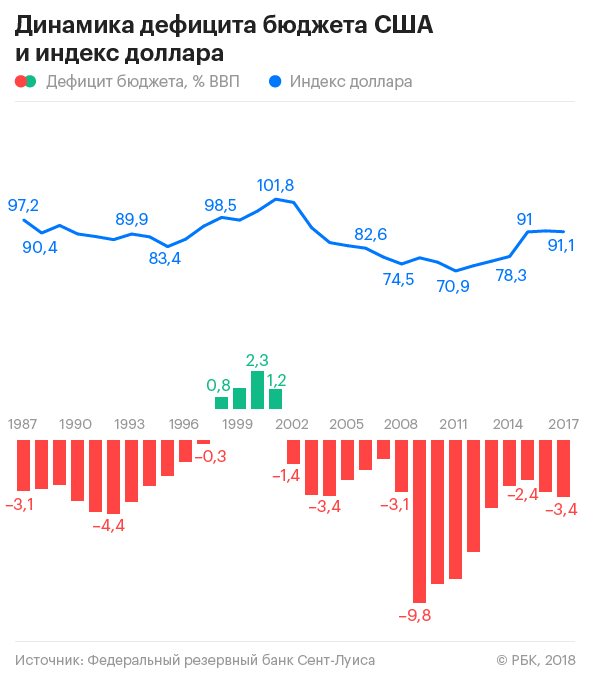

С другой стороны, бюджетный дефицит в ближайшие годы будет расти и расти быстрыми темпами. Уже в 2019 году он, по прогнозам, превысит $1 трлн. Только процентов нужно будет заплатить более $300 млрд. А если ставки вырастут, то и больше.

К чему это ведет?

Доллар продолжит свое падение, и, скорее всего, на ближайшие три—пять лет (см. рисунок). Недаром министр финансов Cтивен Мнучин заговорил в Давосе о том, что «слабый доллар — это хорошо для американской экономики».

Америка нуждается в постоянном притоке капитала, ее чистая инвестиционная позиция (чистая задолженность перед остальным миром) выросла с 2008 года в четыре раза и достигла $8 трлн. Для сохранения привлекательности притока денег в экономику США нужен сильный доллар, а этого, похоже, не будет в ближайшие годы.

Дальше — больше. Опасение подъема кредитных ставок приведет к снижению стоимости акций, что, собственно, уже и происходит. А это, в свою очередь, уменьшит активы населения и желание этого населения тратить деньги и брать кредиты. Поскольку рост ВВП США на 70% обеспечивается расходами населения, последует замедление экономики и дальнейшее снижение стоимости акций.

Стоимость активов населения США (недвижимость, акции, средства на счетах) на конец 2017 года оценивалась примерно в $96 трлн. По состоянию на 8 февраля 2018 года потери от падения индексов с начала года на мировом фондовом рынке составили более $5 трлн, а на американском — более $2 трлн.

Поэтому можно предположить, что потери американских домохозяйств уже составили $1,5–2 трлн (с учетом влияния снижения биржевых индексов на другие активы, например на стоимость недвижимости). Это больше половины того, что «приросло» за 2017 год. Как следствие, можно ожидать снижения темпов роста американской экономики ниже 2%. Для стоимости акций это достаточно плохой знак.

Продолжать описывать этот сценарий можно долго, но, если хотя бы часть его сбудется, нас, похоже, ждет следующий кризис. И придет он, как обычно, из Америки…