Переоцененный доллар: как ФРС оказалась в тупике

Два года назад произошло событие, которое очень долго ожидалось на мировых рынках и которое должно было перевернуть страницу «борьбы с последствиями кризиса 2007–2009 годов».

Речь идет о решении ФРС, принятом на заседании комитета по открытым рынкам, о переходе к «нормализации» процентных ставок и сокращении баланса регулятора.

«Ястребиный» прогноз

Основными последствиями такого решения стали ожидание роста ставок в США и связанный с ним бурный рост стоимости доллара, падение цен на сырьевые товары (нефть прежде всего) и большинство валют развивающихся стран.

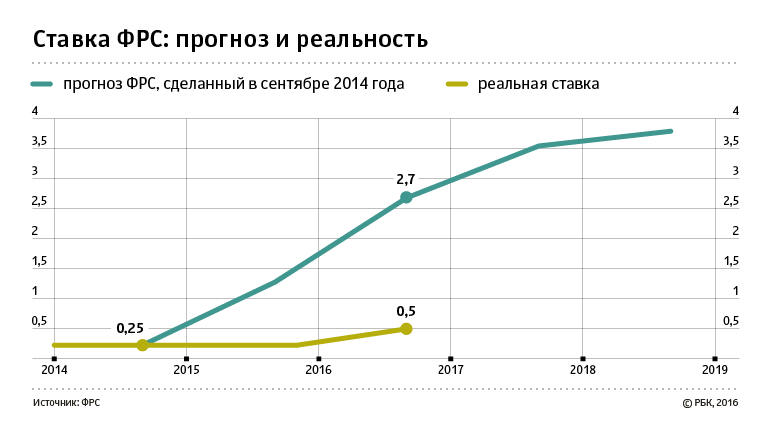

Среди прочей информации, которая была опубликована по итогам заседания, присутствовала таблица ожиданий членов ФРС о том, какой уровень ставок и в каком году они предполагают для перехода к традиционной денежно-кредитной политике. Глядя на нее, можно было сделать вывод, что к концу 2016 года ключевая ставка американского ЦБ приблизится к 3% (прогноз — 2,7%).

Исходя из такого достаточно «ястребиного» прогноза рынки и скорректировались: доллар взлетел, активы упали.

По итогам менее всех «пострадал» фондовый рынок: американские индексы после нескольких существенных провалов в течение последних двух лет (до 15% за неделю) все же остаются «в плюсе» по отношению к периоду до сентября 2014 года.

Смог «восстановиться» бразильский реал, не потеряло своей стоимости золото — оно даже слегка выиграло.

Нефть тем не менее «зависла» на низком уровне, соответствующем весьма дорогому доллару.

Однако за эти же два года на рынках накопилась усталость и начало формироваться недоверие к стремлению, а теперь и к способности ФРС осуществить заявленную программу «нормализации политики». И для этого есть основания.

Неубедительное повышение

Во-первых, за два года ставка была повышена лишь однажды — в декабре 2015 года и только на 0,25%. Сам факт сопровождался оглушительным шумом в прессе. Заголовки типа «Прощание с эрой дешевых денег…» заполнили аналитические издания.

Однако рынки весьма прохладно отнеслись к самому факту повышения ставки: начало расти золото, индекс доллара, наоборот, начал падать. Затянувшееся на весь 2015 год ожидание завершилось не слишком убедительным действием ФРС.

Во-вторых, на протяжении 2016 года вера рынка в то, что ФРС все-таки поднимет ставки до заявленного уровня, постепенно таяла. Фьючерсы на ключевую ставку вообще не прогнозировали ее поднятия в обозримом будущем (два-три года) выше 1%.

В-третьих, и сама ФРС не демонстрирует былой «твердости». Его бывший руководитель Бен Бернанке заговорил о том, что отрицательные ставки — это не такое уж большое зло. Аналогичную точку зрения высказал один из действующих президентов регионального резервного банка. От заседания к заседанию ФРС сопровождающие материалы постепенно снижали уровень «нормальной» ставки почти до 2,5% с заявленного 3,7%.

Можно приводить еще множество аргументов: и начавшееся «золотое ралли», и проблемы с растущим госдолгом, и зависимость платежного баланса от притока капитала, и «перегретость» фондового рынка, который вот уже два года пытается «двинуться дальше вверх, но боится».

Доллар на грани

В конечном счете все упирается в вероятность дальнейшего роста ключевой ставки и связанного с этим сохранения стоимости доллара на сегодняшнем уровне, ведь если ставка не пойдет дальше вверх, то стоимость доллара не сможет долго удерживаться. Доллар, поднявшийся в 2014 году почти на 25%, «отыгрывал» ожидания по ставке 2,5–3% на 2016 год, чего не случилось и, с большой степенью вероятности, не случится в 2017 году.

Главное, что удерживает сегодня от масштабной коррекции доллара, — это политика отрицательных ставок ЕЦБ и Банка Японии. Но даже титанические усилия этих двух регуляторов, похоже, исчерпали возможности по ослаблению своих национальных валют: иена и евро как минимум не падают в последние год-полтора, более того — они показывают тенденцию к росту.

Если же доллар начнет свое ускоряющееся снижение, то остановить его можно будет только быстрым и существенным поднятием ключевой ставки, но тогда гарантирована рецессия в США.

Иными словами, говоря о нынешней политике ФРС и перспективах поднятия ставки, так и хочется сказать: если король не голый, то по крайней мере не совсем одет.