Рейтинг карт с кешбэком: как выбрать лучшую программу по возврату средств

По просьбе РБК исследовательская компания Frank Research Group составила рейтинг карточных программ банков с функцией кешбэк. Эти программы предполагают возврат части потраченных по карте средств. По словам гендиректора FRG Юрия Грибанова, карточки с функцией кешбэк выгодны в любое время, тем более в кризис. При этом разобраться в многочисленных программах банков потребителям сложно, считает он.

Чтобы облегчить им выбор, эксперты FRG проанализировали как дебетовые, так и кредитные карты крупнейших банков по портфелю кредитных карт и вкладов. По всем 40 предложениям банков была рассчитана выгода: размер кешбэка за вычетом издержек на обслуживание счета (подробнее о методике расчета см. врез).

Руководитель исследования программ лояльности Frank Research Group Александра Шкалькова в процессе работы над рейтингом отмечала, что однозначно выбрать наиболее выгодную карту с кешбэком для всех клиентов невозможно. «Ключевую роль здесь играет объем трат клиента по карте и структура его расходов, другими словами, особенности его финансового поведения», — говорила она.

Поэтому РБК на основе расчетов FRG решил сделать калькулятор, позволяющий каждому читателю составить свой индивидуальный рейтинг карт с кешбэком. Для того чтобы им воспользоваться, необходимо указать ежемесячную заработную плату, перечисляемую на карту. По умолчанию размер затрат по карте составляет 30% от этой суммы — столько, по данным ЦБ, в среднем приходится на безналичные операции по картам частных клиентов.

Но при желании можно указать любую сумму платежей по карте — тогда расчет будет строиться исходя из этой суммы. Для более точных результатов можно определить структуру расходов по пяти категориям — от супермаркетов до путешествий — и указать остаток средств на карте в конце месяца (см. калькулятор).

Персональный подход

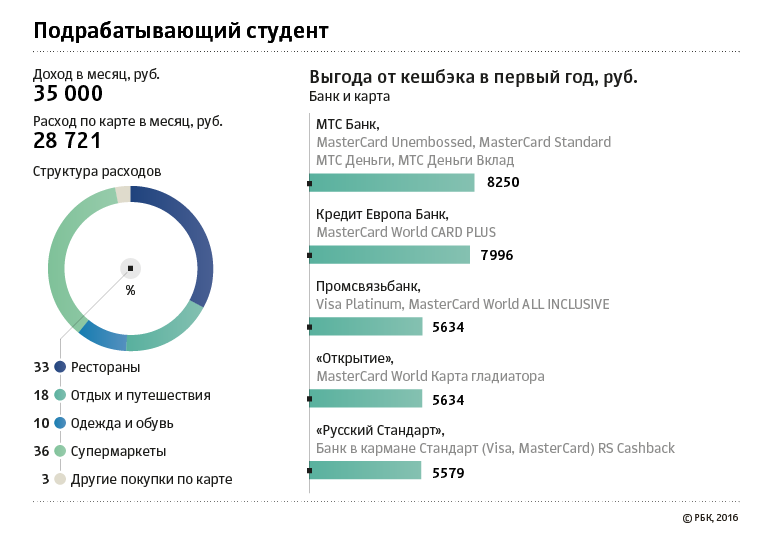

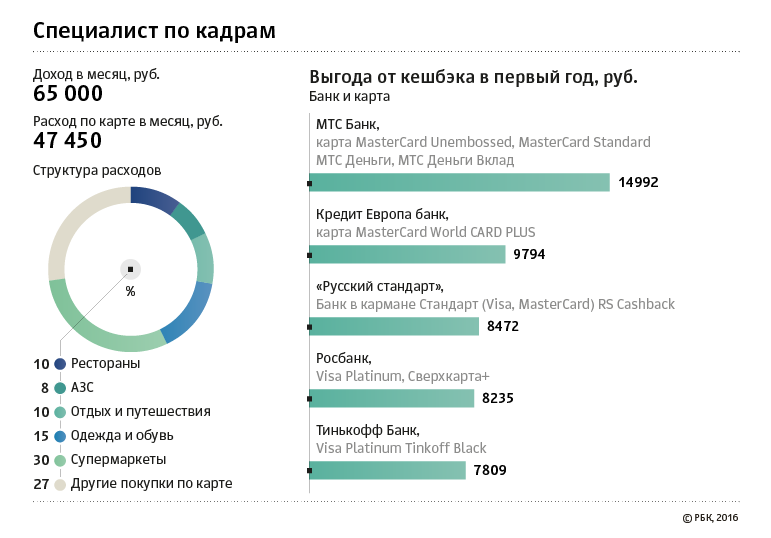

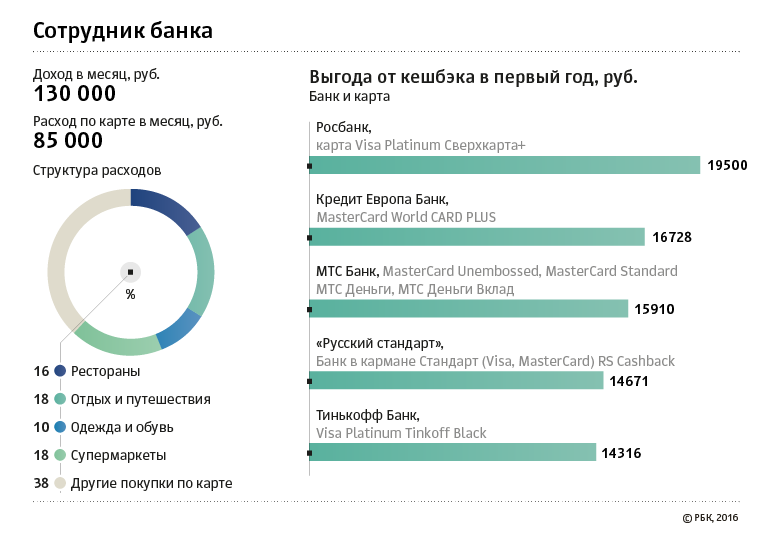

Мы проанализировали структуру расходов по карте трех реальных людей с разным уровнем дохода (см. инфографику). Например, специалист отдела кадров из Москвы с зарплатой 65 тыс. руб. ежемесячно тратит по карте 47,5 тыс. руб. Большая часть расходов идет на супермаркеты — 30%. Для такого человека самой выгодной среди дебетовых карт по нашему калькулятору стала карта МТС Банка с программой лояльности «МТС Деньги Вклад». За год чистая выгода по ней может составить 14992 руб.

Зампред правления, руководитель розничного бизнеса МТС Банка Эдуард Иссопов отмечает, что эта программа лояльности — часть стратегии банка и является одной из ключевых для клиентов. По этой карте возможно начисление процентов на остаток средств — 7,5% годовых. Кроме того, программа дает возможность выбрать накопление баллов или кешбэк в размере 3% от безналичного оборота при подключении дополнительных опций.

Второе и третье места в личном рейтинге кадровика — у Кредит Европа Банка и банка «Русский стандарт». «Мы стремимся предложить нашим клиентам прозрачные и понятные условия программ, отсутствие дополнительных ограничений, выгодные предложения от банка и наших партнеров», — рассказывает первый заместитель председателя правления банка «Русский стандарт» Евгений Лапин. По его словам, банк сделал упор именно на программу RS Cashback. Базовая ставка по данной программе составляет 1% на все операции покупок, без ограничений по сумме. «Также в рамках постоянно действующих акций по категориям клиенты получают 5% кешбэка», — говорит Лапин.

Самой невыгодной программой для этого клиента будет пакет услуг «Золотой» ЮниКредит Банка. Сотрудница отдела кадров с зарплатой 65 тыс. руб. в месяц потеряет 306 руб. в первый год пользования картой этого банка с кешбэком. Дело в том, что стоимость обслуживания карт Gold и Platinum обычно выше, и для того, чтобы такие программы стали выгодными, клиентам необходимо тратить по картам больше денег. Пресс-служба ЮниКредит Банка пояснила, что карта Visa/MasterCard Gold+ ориентирована на сегмент клиентов с высокими доходами, людей, активно использующих банковские карты для оплаты покупок в супермаркетах и ресторанах. «Карты MasterCard Gold\MasterCard World ориентированы на сегмент Mass Affluent, то есть на клиентов с заработной платой от 100 тыс. руб. и выше», — вторит руководитель управления некредитных продуктов Райффайзенбанка Дамьен Леклер.

По словам одного из авторов исследования Александры Шкальковой, таким образом, некоторые на первый взгляд привлекательные и широко разрекламированные предложения могут оказаться на деле менее выгодными для определенного сегмента пользователей, чем малоизвестные программы лояльности.

С помощью калькулятора РБК также можно оценить привлекательность кредитных программ с кешбэком. Выгода от их использования оценивалась отдельно. С помощью этих программ банки стимулируют клиентов активнее тратить заемные средства по картам, рассказывает первый заместитель председателя правления банка «Русский стандарт» Евгений Лапин. «Мы наблюдаем, что клиенты, пользующиеся программой RS Cashback (кредитная карта), увеличивают обороты по картам в среднем на 5–10%», — говорит Лапин.

Принципы выбора

Главный принцип выбора продукта с кешбэком — не оформлять слишком дорогую карту, если такую же выгоду можно получить и по классической карте, советует Шкалькова. По ее мнению, важным моментом является и наличие бесплатного обслуживания счета и карты.

Также при выборе карты с возможностью частичного возврата средств клиенту стоит обратить внимание на наличие однопроцентного кешбэка на все покупки, отмечает Шкалькова. Важно также наличие категорий с повышенным кешбэком, например пятипроцентного возврата средств по отдельным категориям. «Хорошо, если эти категории достаточно крупные — например «шопинг», а не «товары для дома», — поясняет она.

Директор по развитию розничных продуктов Росбанка Лидия Каширина подтверждает: чтобы правильно подобрать карту с кешбэком, клиенту необходимо обратить внимание на перечень категорий, на который распространяется возврат средств, изучить список исключений.

Начальник департамента по управлению портфелем и развитию пластиковых карт Кредит Европа Банка Петр Попов считает, что кроме максимального размера кешбэка клиенту следует внимательно ознакомиться со всеми условиями обслуживания карты и комиссиями. «Иногда условия выплаты кешбэка зависят от активности использования карты и даже размера ежемесячного остатка на счете, — говорит Попов. — Если вы не сможете выполнять эти условия, то и ожидаемой выгоды от использования такой карты вы не получите».

Наконец, стоит помнить о лимитах начислений в месяц. Этот момент важен для тех, кто тратит по карте более 50 тыс. руб. в месяц. «Чтобы не упереться в «потолок» по выплатам кешбэка, важно либо изначально выбрать высокие лимиты начислений, либо проконсультироваться у банка о возможности увеличения этого потолка», — советует Шкалькова. Несмотря на то что все эти параметры учтены в нашем калькуляторе, мы советуем при заключении договора с банком обращать внимание на все условия договора.