Наличный евро стал худшей инвестицией в мае

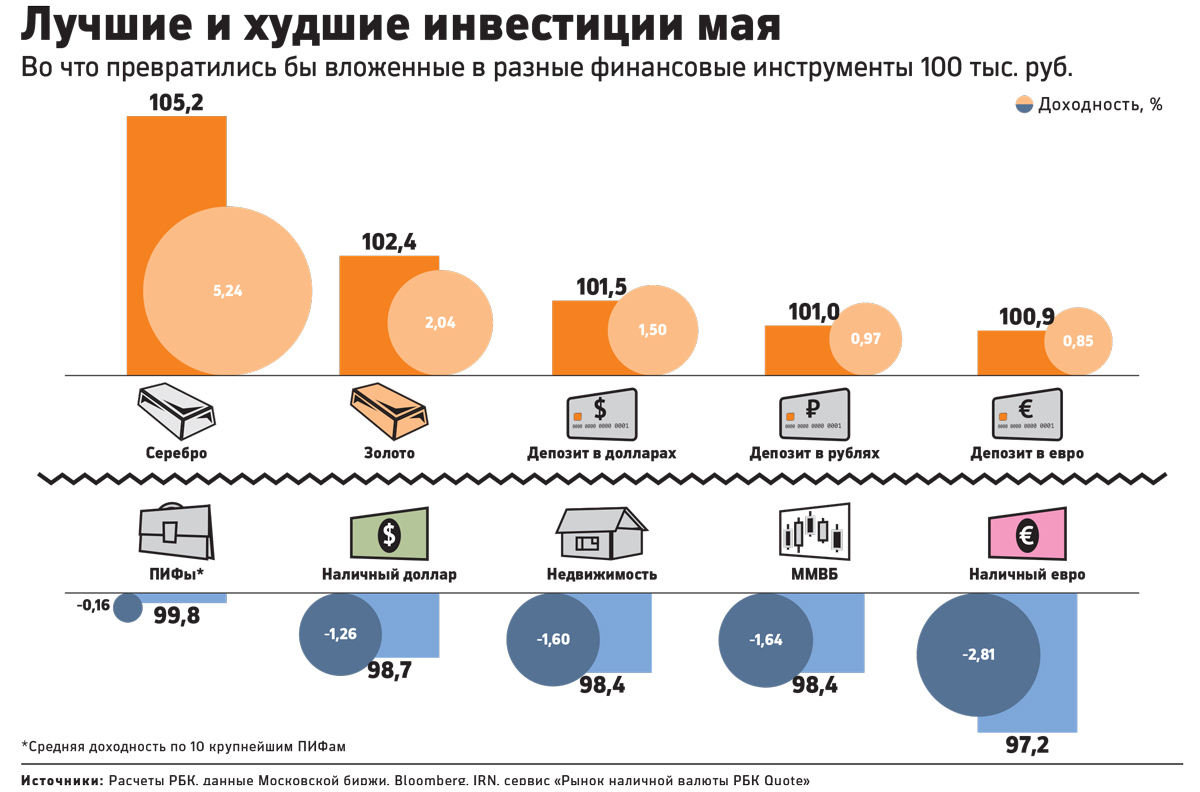

РБК Quote оценил, какую месячную доходность принесли наиболее популярные у населения инвестиции в мае. Для этого мы рассчитали, сколько бы вы заработали или потеряли, если бы инвестировали в различные активы 100 тыс. руб. Из десяти инструментов доходными стали пять. Почему это произошло и что ждать от них в будущем?

Драгметаллы

Наиболее доходными в мае оказались инвестиции в серебро и золото. Долларовая цена золота с начала месяца выросла на 0,89%, до $1190,40/унция, в рублях оно подорожало на 2,04%. Серебро же подорожало еще сильнее — на 4,05% в долларах и на 5,24% в рублях. Вложив в него 100 тыс. руб., можно было бы заработать 5240 руб. Доход за месяц от вложений в золото составил бы 2040 руб.

Традиционно, если золото растет в цене, серебро его опережает, то же самое касается и падения, говорит начальник управления операций с драгоценными металлами банка «Открытие» Елена Родинкова. «Серебро могло показаться более привлекательным, его стали покупать из-за довольно низких котировок в начале месяца. Кроме того, серебро просто дешевле, чем золото, и его легче купить, соответственно, много мелких инвесторов двигают его цены», — полагает она.

Летом цены на золото и серебро могут снижаться на ожиданиях повышения ставки ФРС (большинство аналитиков ожидают повышения ставки в сентябре 2015 года). «Если ФРС на ближайшем заседании укажет срок повышения ставки, то золото может упасть до $1100/унция, а серебро — до $15,50/унция», — предупреждает Родинкова.

Вклады

По данным ЦБ, средняя максимальная ставка по рублевым вкладам у десяти крупнейших по объемам депозитов банков в середине мая составила 11,96%. Таким образом, за месяц эти банки приносили около 0,97% дохода. Самый выгодный депозит можно было открыть в Промсвязьбанке и Россельхозбанке. Положив 100 тыс. руб. сроком на месяц или на 18 месяцев под 15% годовых, можно было бы получить 101 250 руб.

Несмотря на снижение ставок по долларовым депозитам более чем на 0,5 п.п. в мае, средняя ставка по долларовым депозитам сроком на один год у топ-15 банков по объему срочных вкладов составила 3,46% годовых. Учитывая ослабление рубля в конце месяца, долларовый вклад принес бы 1,5% дохода, а вклад в евро — 0,85%. Наибольшую ставку по вкладам в долларах предлагал банк «Русский стандарт» (5,50%), а по вкладам в евро — МКБ (5,25%).

Доходы по вкладам падают вместе с ключевой ставкой ЦБ. Однако в мае еще и произошел перелом тренда на рынке валютных вкладов, говорит главный аналитик Сбербанка Михаил Матовников. Дело в том, что в начале года ставки по вкладам были аномально высокими. Во время девальвации ставки по вкладам в рублях резко растут, а по вкладам в валюте — падают, говорит Матовников. Но в условиях санкций и дефицита валютной ликвидности банки поднимали ставки и по валютным депозитам. «Однако после первого квартала стало понятно, что никакого особого спроса на валютные кредиты нет, валюту стало почти некуда девать», — говорит он. В результате началось стремительное падение валютных ставок, и уже к осени средние ставки могут снизиться до 2% или 1,5% годовых. «Аттракцион неслыханной щедрости заканчивается, и, если кто-то хочет зафиксировать более-менее приличную валютную ставку в приличном банке, еще есть такая возможность», — полагает Матовников.

Наличные

Наличные доллары и евро в прошедшем месяце принесли убытки. По данным сервиса РБК Quote «Рынок наличной валюты», 30 апреля доллар можно было купить за 52,54 руб., а 29 мая его можно было продать за 51,87 руб. Вложив 100 тыс. руб. в доллары, вы бы потеряли 1 267 руб. Наличный евро оказался еще худшей инвестицией, чем евро. На вложениях в евро можно было потерять 2 817 руб. — больше всего в этом месяце.

Акции

Российские акции, в отличие от апреля, в мае стали вторым по убыточности инструментом. Индекс ММВБ с начала месяца снизился на 1,64%. Вложив в него 100 тыс. руб., можно было потерять 1640 руб. Однако если бы вы выбрали акции ВТБ, то смогли бы заработать 22 900 руб. (их рост с начала месяца — 22,9%). В то же время на акциях «Дикси» можно было бы потерять больше всего — 16 850 руб.

Май был достаточно спокойным месяцем для рынка акций: все торговалось достаточно ровно из-за отсутствия резких колебаний курса рубля, отмечает ведущий трейдер «ВТБ Капитала» Павел Зиновьев. «Кроме того, корпоративных новостей было не так много и глобально ситуация менялась несильно», — говорит он.

Тем не менее в следующем месяце, даже если рубль будет достаточно стабильным и удержится на уровне 51–54 руб./долл., российский рынок, скорее всего, ждет снижение из-за трех рисков. Во-первых, решение по долгам Греции 5 июня, каким бы оно ни было, приведет к волатильности на рынках. «Кроме того, если в США выйдет хорошая статистика по рынку занятости, то ФРС может повысить ставку уже в июне», — говорит Зиновьев. Третий риск — возможное подписание окончательного соглашения с Ираном о прекращении санкций, которое приведет к снижению цен на нефть.

При ослаблении рубля трейдер советует покупать защитные акции экспортеров. Если же рынок будет снижаться при стабильной российской валюте, то лучшую динамику покажут акции телекоммуникационных компаний, полагает он.

ПИФы

По расчетам РБК Quote, в мае самым доходным стал фонд облигаций «Агора — фонд сбережений» управляющей компании «РЕГИОН Портфельные инвестиции» (+15,67% с начала месяца). Среди десяти крупнейших ПИФов самым доходным стал облигационный фонд «Резервный» Доверительной инвестиционной компании (+2,53%). В среднем десять крупнейших ПИФов по объему активов принесли убыток в 0,16%.

Фонды облигаций стали более доходными, чем фонды акций, из-за снижения инфляционных ожиданий и ключевой ставки ЦБ: доходность по облигациям падает, что автоматически означает рост их цены, объясняет портфельный управляющий УК «Альфа-Капитал» Андрей Дьченко.

По его прогнозу, такая ситуация продлится как минимум месяц-два. «Затем, если нормализуется ситуация в геополитике, а экономика будет выглядеть лучше ожиданий, акции могут опять оказаться лучше облигаций», — говорит Дьченко. Пока, по его словам, наиболее привлекательными выглядят ПИФы, инвестирующие в ОФЗ. Однако часть вложений лучше держать в ПИФах еврооблигаций, так как на валютном рынке ситуация еще не совсем стабилизировалась, а при ослаблении рубля они выглядят лучше, советует управляющий.

Недвижимость

Помимо акций, наличных и ПИФов, активом, который в мае принес убыток, стала недвижимость. По данным портала irn.ru, с 30 апреля по 29 мая квартира стоимостью 10 млн руб. в Москве и Московской области в среднем подешевела на 1,6%. Таким образом, если бы инвестор мог вкладывать в недвижимость по 100 тыс. руб., за месяц его убыток составил бы 1600 руб.