Спрос на акции "Армады" превысил предложение в 9,5 раза

Всего в рамках IPO компания выпустила 2 миллиона обыкновенных акций, что составляет 20% уставного капитала. Бумаги были предложены инвесторам по цене 380 рублей за акцию. Объем заявок, поступивших организатору выпуска ЗАО "АТОН Брокер", превысил предложение в 9,5 раза и достиг 7,22 млрд руб.

Таким образом, в ходе размещения были привлечены финансовые средства в объеме 760 млн руб. (около $29,8 млн), а текущая капитализация компании составила 4,56 млрд руб. (около $179 млн). Полученные средства планируется направить на приобретение новых активов в сфере информационных технологий и услуг.

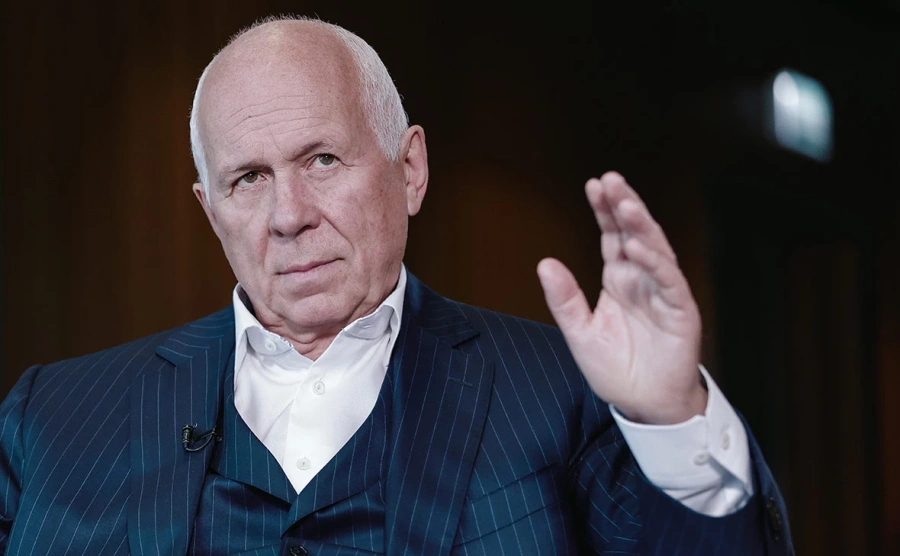

"Мы очень довольны результатами IPO, в ходе которого смогли привлечь необходимое для развития компании финансирование, - заявил Дмитрий Белик, председатель совета директоров ОАО "Армада". - От имени компании мы благодарим "АТОН Брокер" и биржи за высокопрофессиональную работу".

По его словам, несмотря на то, что сейчас доля компании на IT-рынке составляет около 1%, через пять лет "Армада" планирует занять 3-5% от общего IT-рынка в РФ. Дмитрий Белик также отметил, что это произойдет за счет органического роста компании и приобретения других игроков рынка.

В ходе церемонии вывода акций "Армады" на рынок генеральный директор ФБ ММВБ Алексей Рыбников заметил, что акции компании "имеют все шансы стать новой "голубой фишкой". По его мнению, "успешное размещение первых эмитентов в Секторе ИРК показало, что инновационный бизнес в России получает новые возможности по привлечению инвестиций для быстрого развития. А привлечение инвестиций именно в эти отрасли позволит добиться повышения конкурентоспособности российской экономики, ее структурной диверсификации и роста эффективности".

Первое IPO среди инновационных компаний, является знаковым событием для российского рынка, добавил эксперт центра инвестиций в высокие технологии инвестиционной компании "Финам" Дмитрий Белов. "Чем больше эмитентов размещается в этом секторе, тем лучше для рынка акций таких компаний в целом", - отметил он. Д.Белов выразил надежду, что до конца года в секторах инновационных компаний российских бирж пройдет еще несколько IPO.

Аналитик инвестиционной фирмы "ОЛМА" Владимир Детинич назвал прошедшее размещение "зародышем российского аналога Nasdaq". "В настоящее время решается вопрос, останется ли Россия сырьевым придатком мировой экономики или ей удастся стать инновационной державой", - подчеркнул он. При этом аналитик с удовлетворением отметил, что инвестиционный спрос на акции компании оказался весьма высоким.

"Это событие знаменательно тем, что это первое размещение акций инновационной компании на специально созданных площадках ММВБ и РТС. В России большинство компаний является компаниями со средней капитализацией и многие из них готовы размещать свои акции на бирже", - считает гендиректор финансовой компании "Русский инвестиционный клуб" Михаил Скворцов. Он подчеркнул, что размещение в инновационных секторах российских бирж гораздо дешевле и проще иных способов привлечения капитала, в том числе заимствований. Относительно перспектив акций компании "Армада" он сказал: "Эта компания принадлежит быстрорастущему сегменту, и есть все шансы для хорошего роста ее акций".

В свою очередь, аналитик Банка Москвы Ростислав Мусиенко назвал цену акции ОАО "Армада" в 380 руб., по которой сегодня прошло размещение компании, вполне адекватной. Он отметил, что, если оценивать "Армаду" исходя из сравнительных показателей с зарубежными аналогами, то справедливая стоимость ее акции (с учетом средств, привлеченных компанией от размещения допвыпуска) составляет 16,3 долл.

На взгляд специалиста, на данный момент "Армада" оценена рынком справедливо, с начала появления акций на бирже их стоимость возросла примерно на 45%. По его мнению, к дальнейшему росту котировок компании может привести направление привлеченных от IPO средств на покупки в сфере IT. При этом Р.Мусиенко отказался количественно оценить перспективы бумаг "Армады", поскольку информация о ее финансовых показателях появилась на рынке недавно, а учесть все будущие покупки и изменения стоимости компании не представляется возможным.

Ранее аналитик компании "АТОН" Надежда Голубева заявила Quote.rbc.ru, что цена размещения в 380 руб. (14,8 долл.) за бумагу достаточно привлекательная. "Мы недавно проводили свою оценку "Армады", и наш целевой уровень цен на конец 2007г. по акциям компании составляет 19,2 долл. Таким образом, потенциал роста у бумаг "Армады" существует", - подчеркнула Н.Голубева.

ОАО "Армада" - российская компания, предоставляющая услуги в области информационных технологий. Компания была образована путем выделения IТ-бизнеса из группы компаний "РосБизнесКонсалтинг" в 2007г. С 2000 по 2007г. компания вела деятельность под брендом "РБК Софт". Торги обыкновенными акциями ОАО "Армада" на фондовых биржах РТС и ММВБ в котировальном списке "И" начались 24 мая 2007г.